中国作为 LCD 面板的世界工厂,核心龙头厂商份额逐渐集中,并且 2020~2021 年新增产能比较少,有利于行业格局的稳定,龙头话语权增强。LCD 产业转移在过去五年逐渐完成,国内龙头厂商份额持续迎来明显增加, 产业转移在过去五年逐渐完成,国内龙头厂商份额持续迎来明显增加,国内龙头企业逐渐掌握行业话语权。 国内龙头企业逐渐掌握行业话语权。

本期的智能内参,我们推荐国信证券的报告《面板:价值拐点与龙头优势 》,从供给端、需求端和价格端三大方面还原面板行业最新发展趋势。

本期内参来源:国信证券

原标题:

《面板:价值拐点与龙头优势 》

作者:郑震湘 佘凌星 陈永亮

一、液晶面板的技术周期

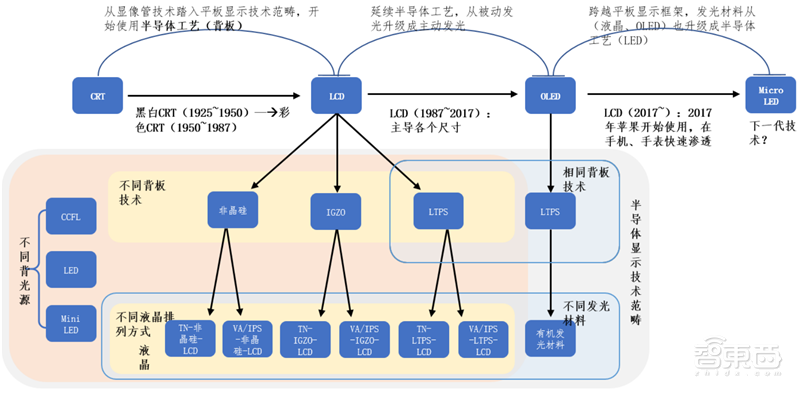

显示面板大尺寸以 显示面板大尺寸以 LCD 为主,小尺寸以 OLED+LCD 为主。显示面板主要包括 LCD 和OLED。LCD 是当前显示面板的主流,应用于电视、电脑、平板、手机。OLED 在中小尺寸(手机、手表)渗透率逐渐提升。

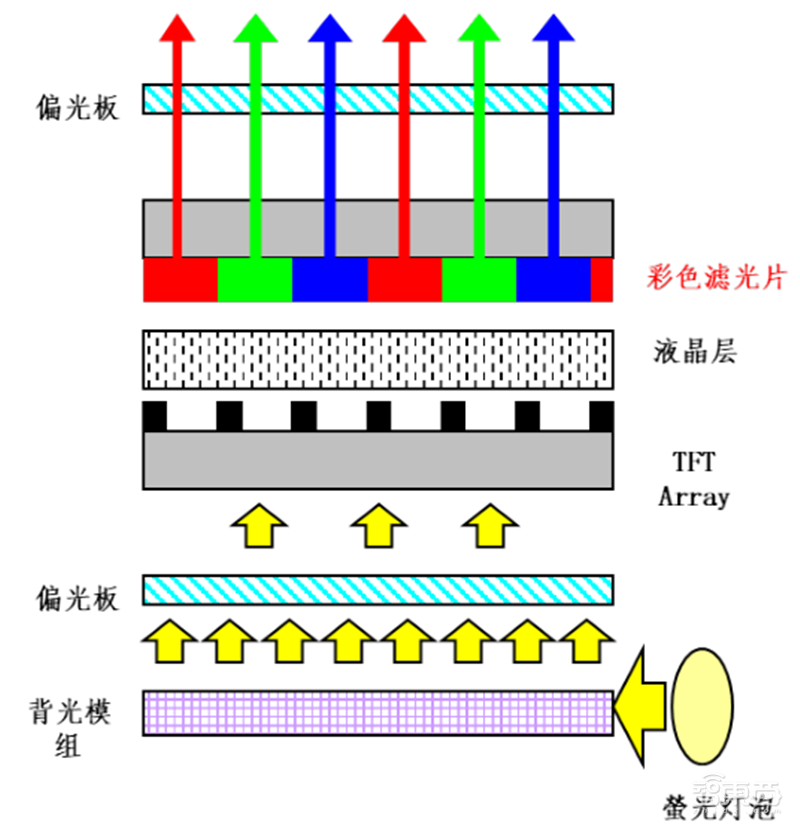

液晶显示器件核心是背光模组和面板模组。面板模组由外向里分别为彩色滤光片、偏光片、玻璃基板、液晶、TFT 阵列、玻璃基板。

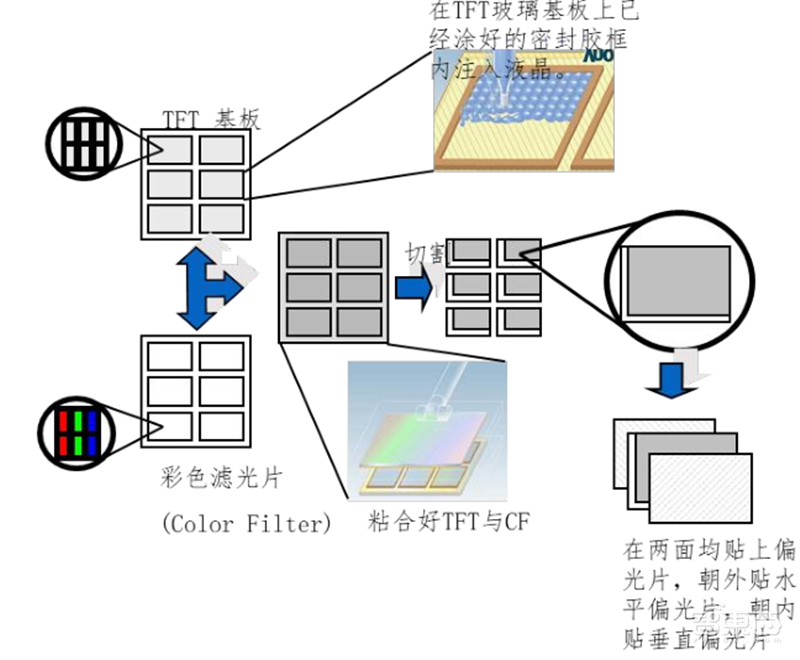

典型 LCD 面板产线的布局分为:TFT-Array(下基板玻璃)段,CF(彩色滤光片)段,Cell(液晶注入封胶成盒、基板切割磨边等)段,module(贴 POL、COF bonding、组装背光源等)段。

▲液晶显示面板结构

▲面板生产工艺

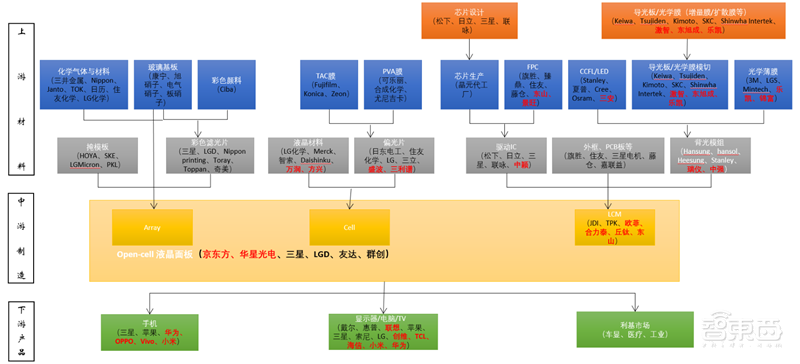

▲LCD 显示产业链全景图

广泛范畴显示技术处于 广泛范畴显示技术处于 LCD 、OLED 过渡期间,液晶技术世代线升级已经放缓,内部微创新不断提升产品差异化和竞争力。

显示技术周期 30~40 年:80 年代末跨入液晶时代开始使用半导体制程,摩尔定律下 LCD相对于 CRT 有革命性提升。新技术 OLED、Micro LED 同样基于半导体工艺,革命性减弱。

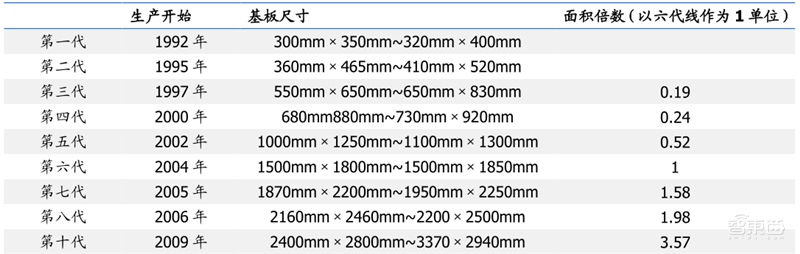

液晶技术周期 2~4 年:G1 到 G10.5 持续世代线升级,夏普在 2010 年开创 10.5 后停滞10 年,2017 年大陆京东方、华星光电才重启 10.5 代投资。技术放缓,一方面产能膨胀减小,另一方面投资壁垒过高。

LCD 范畴内微创新持续不断: 范畴内微创新持续不断:围绕背光源、背板技术、显示材料、排列方式的创新不断,近期如 BD Cell、Mini 背光。

▲LCD 显示产业链全景图

▲液晶世代线升级(毫米)

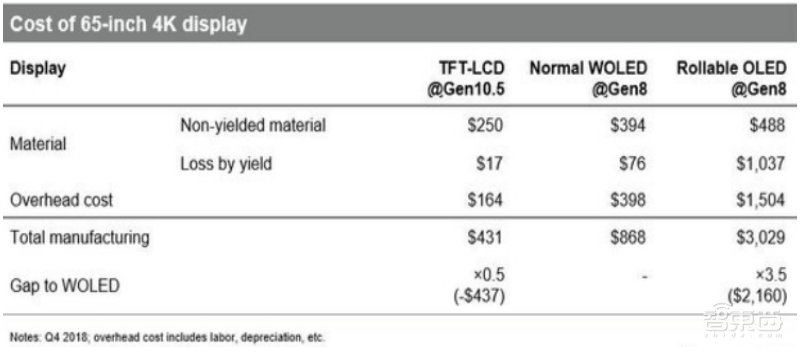

大尺寸领域以 LCD 为主。根据 Witsview,OLED 价格和成本与液晶差距在 5~7 倍。OLED渗透率还未起量。全球 2.2 亿部 TV 销量,2018/2019 年 OLED 电视出货量 250/350 万部,渗透率 1~2%。

▲65 寸 4K 电视成本比较

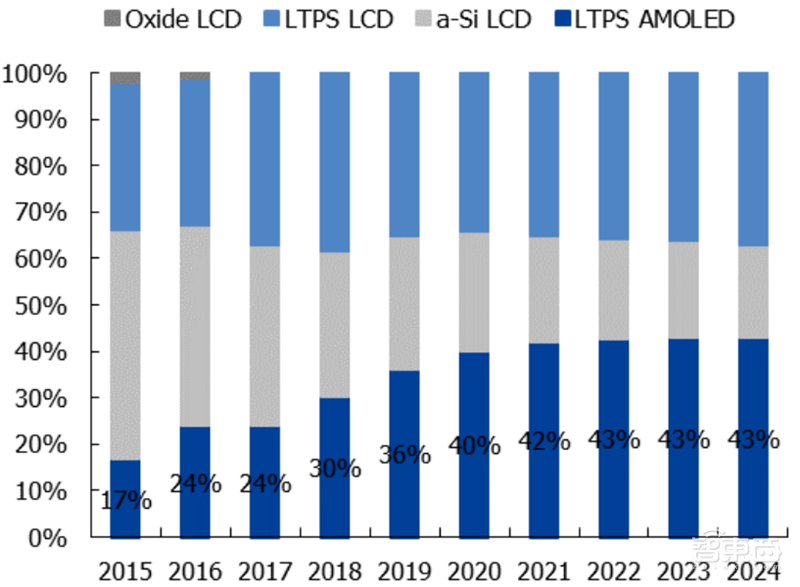

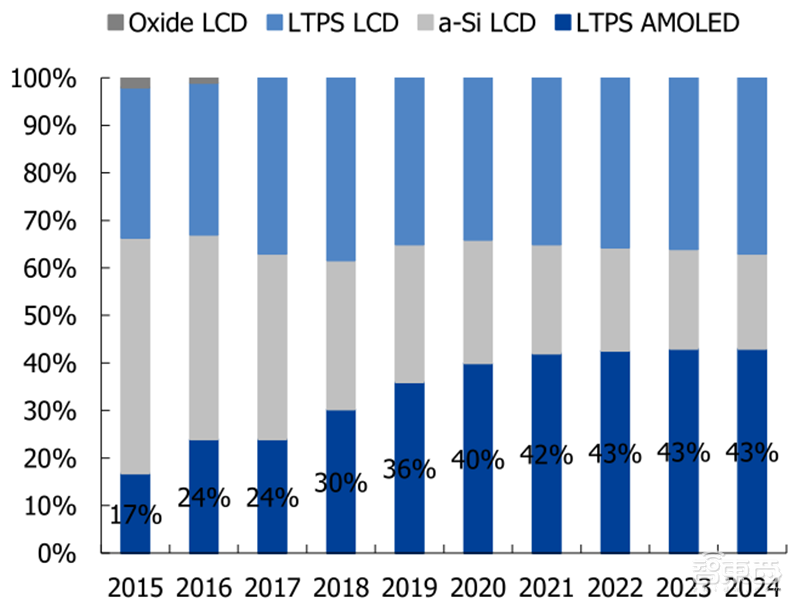

OLED 在小尺寸迅速渗透。根据 IHS,近几年全球智能手机销量约在 14 亿部左右,OLED渗透率约 40%。高端的可穿戴(手表、手环)主流也是 OLED。

▲手机 OLED 渗透率

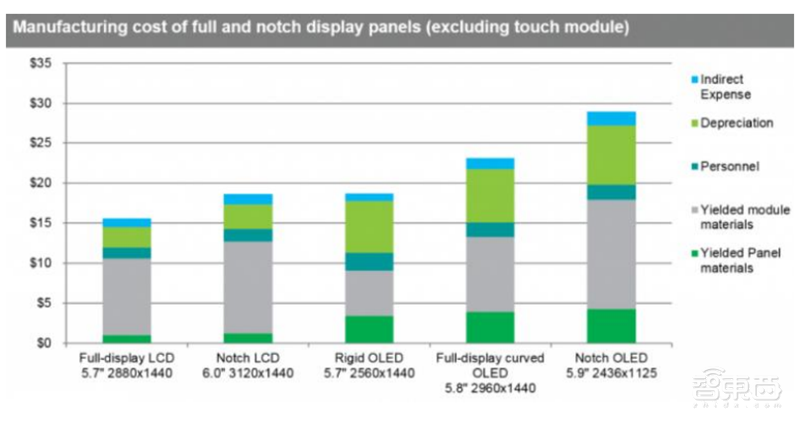

▲手机面板成本

二、面板供给端

1、产业转移逐渐完成,关厂时点不改行业趋势

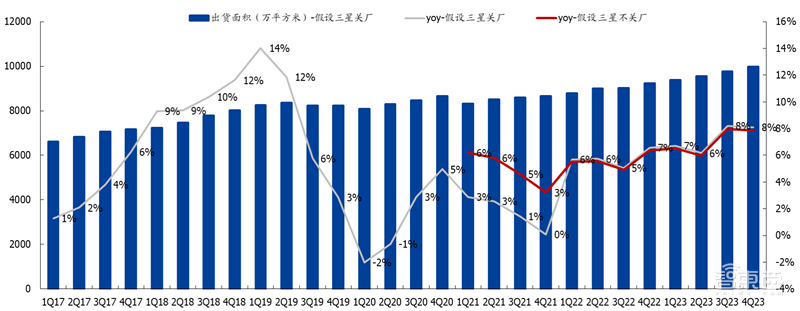

供给端的波动产生的产能周期, 是贯穿面板周期性的主要来源。根据 Omdia,目前全球每年显示面板(包括 LCD 及 OLED)产能面积约 3.3~3.4 亿平方米。面板行业在2018~2019 年迎来集中释放的扩产周期,季度出货面积同比增速达到 9~14%,32 寸TV 面板价格从 2017 年初的 74 美元跌倒 2019 年底的 32 美元。面板行业在 2020~2021年新增产能比较有限,季度增速下降至 5%以内,面板行业价格也在 2020/05 迎来拐点。

三星关厂与否对2021 年全球显示面板增速影响约 3% 。根据 digitimes,三星仍在生产产线主要由部分在产的 L7、L8-1、L8-2 所组成,三星原计划 2020-12-31 关闭所有韩国在产 LCD 产线。由于面板行业供不应求,三星出于供应链安全问题,推迟至 2021Q1 关厂,根据目前市场情景,有可能进一步推迟关厂。根据 TrendForce 调查,三星仅会保留其中一条 G8.5 至 2021 年底。

我们根据 omdia、witsview 等三方数据,测算全球显示面板(包括 LCD 及 OLED)面积,如果假设三星在 2020 年底关厂,2021 年显示面积增速为 2%;如果假设三星不关厂,2021 年显示面积增速为 5%。无论三星关厂与否,2021 年显示面板面积增速比 2018、2019 年均有显著下降。

▲全球季度显示面板(包括 LCD 及 OLED)面积及增速

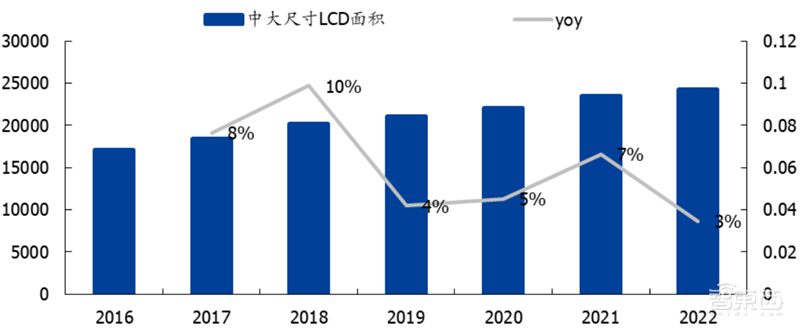

假设三星不关厂, 2021 年全球中大尺寸 LCD 面积增长约 7%。根据国盛证券电子团队测算,如果只统计应用于 TV、IT 的中大尺寸 LCD 产线,全球每年出货面积约 2.2~2.3亿平方米,假设三星不关厂的情况下 2021 年的出货面积增速为 7%,其中三星 2021 年LCD 出货面积占全球约 5%。季节上 LCD 面积增速将会呈现前低后高,2021H1 面积增速为 5%,2021H2 面积增速为 8%。

▲全球中大尺寸 LCD 面积(只统计 6 代及以上 LCD 产线)及增速测算(面积单位:万平方米)

当前供应链零组件缺货,实际产能增长会受影响。以上测算主要根据规划产能计算,如果考虑到当前全球供应链紧张、零组件缺货,诸如 NEG 跳电停工影响的玻璃基板短缺、半导体晶圆产能不足导致的 TDDI/DDI 涨价等,部分厂商无法完全有效开出产能,实际上 LCD 供给面积会打一定折扣。

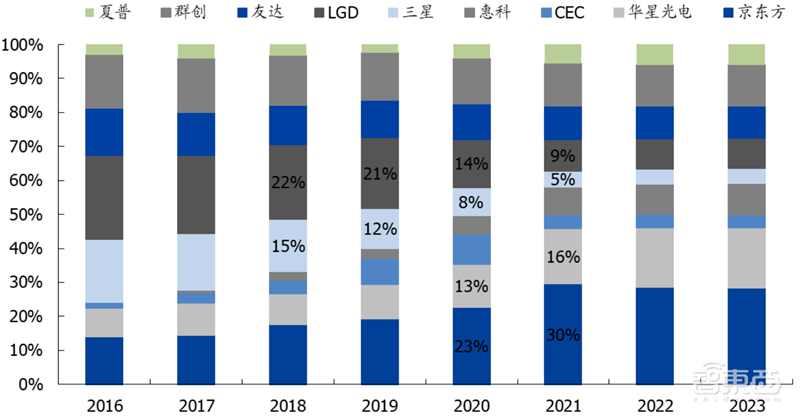

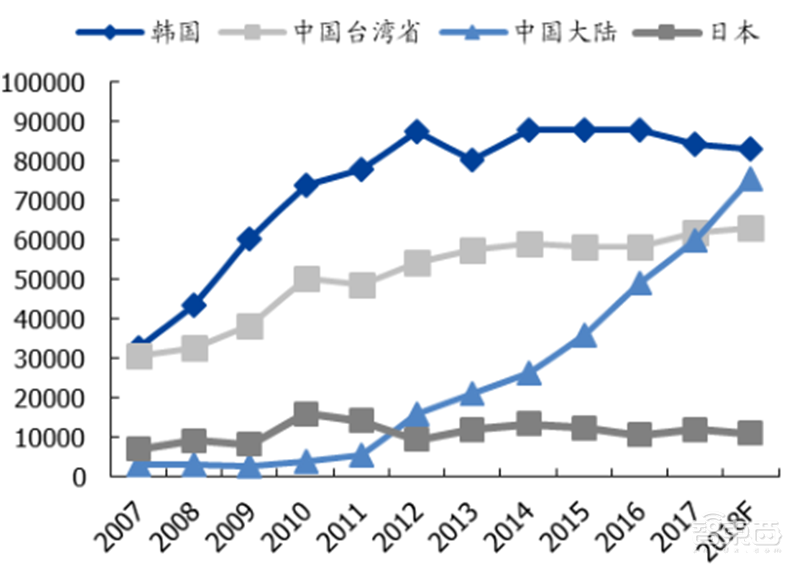

LCD 产业转移在过去五年逐渐完成,国内龙头企业将逐渐掌握行业话语权。根据国盛券电子团队测算,2016~2020 年韩国产能市占率大幅下降,2021 年韩国产能(假设均不退出)将占全球中大尺寸 LCD 面积 14%,京东方及 TCL 科技合计将占 46%。由于京东方收购南京熊猫 8.5 和成都熊猫 8.6 代线,TCL 科技收购三星苏州 8.5 代线,国内龙头厂商份额持续迎来明显增加,并且这个趋势随着潜在的更多二线厂商被整合、潜在的海外厂商未来的退出,份额还有提升空间。

产能扩张尾声:面板产业的地域转移为日本——台湾/韩国——大陆。这轮大陆主导的投资在 11 年逐渐起量,17~18 年 10.5 代线释放进入高峰,在 21 年进入尾声。

区域竞争尾声:四类厂商逐渐出清。(1)产能退出类:三星、LGD、CEC,产能逐步减少;(2)产能维持类:友达、群创,不新增产能,转型利基市场;(3)产能增长类:京东方、华星光电,具有新的 10.5 代线释放;(4)二线独苗:惠科,产能扩张幅度较大。

根据 omdia、witsview,预计 2021 年京东方+华星光电产能占比接近 50%,龙头厂商份额不断提高。

▲全球中大尺寸 LCD 面积(只统计 6 代及以上 LCD 产线)份额测算

2、周期性为什么减弱?

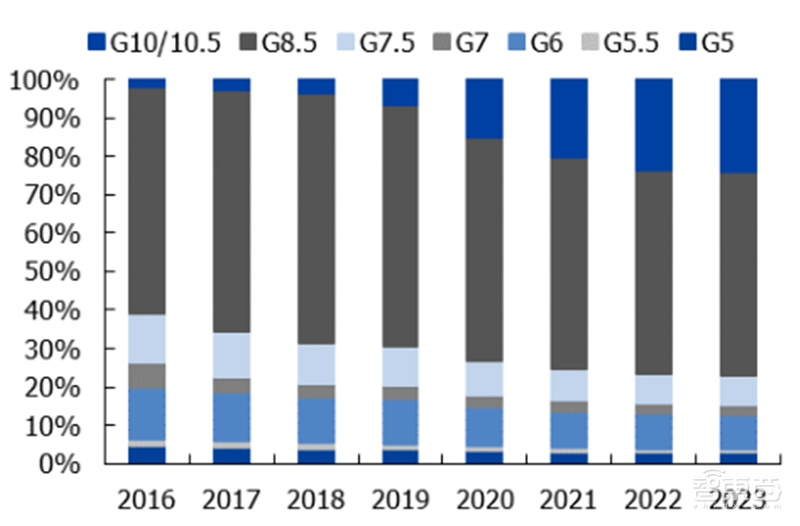

(1)技术周期:升级放缓,处于 LCD 向新技术过渡阶段。G10.5 资本壁垒过高,G8.5增量有限。

广泛范畴显示技术处于 LCD、OLED 过渡期间,液晶技术世代线升级已经放缓,内部微创新不断提升产品差异化和竞争力。这种背景下,后来者利用投资高世代线弯道超车的难度提升,有利于行业格局的稳定,龙头话语权增强。

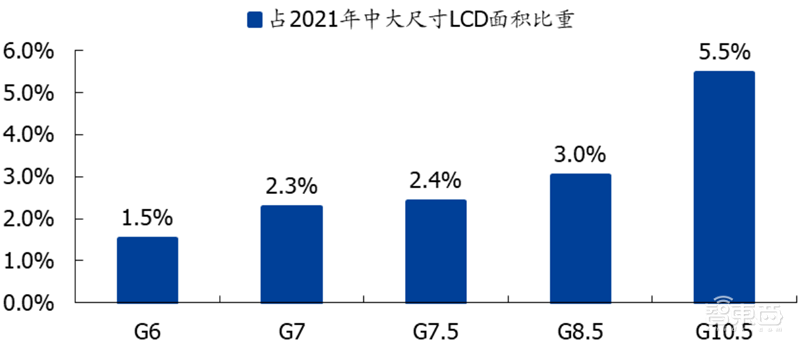

根据我们测算,全球中大尺寸 LCD 面积(只统计 6 代及以上 LCD 产线)中,以 120K/M的标准产能估算,每增加一条满载 G10.5,影响全球中大尺寸 LCD 面积约 5.5%;每增加一条满载 G8.5,影响全球中大尺寸 LCD 面积约 3.0%。

如果以全球显示面板面积(含所有 LCD 和 OLED)作为分母,每增加一条满载 G10.5,影响全球中大尺寸 LCD 面积约 3.8%;每增加一条满载 G8.5,影响全球中大尺寸 LCD 面积约 2.1%。

▲全球中大尺寸 LCD 面积(只统计 6 代及以上 LCD 产线)产能弹性估计

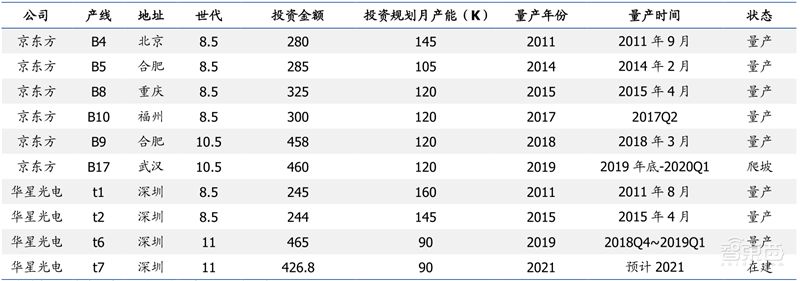

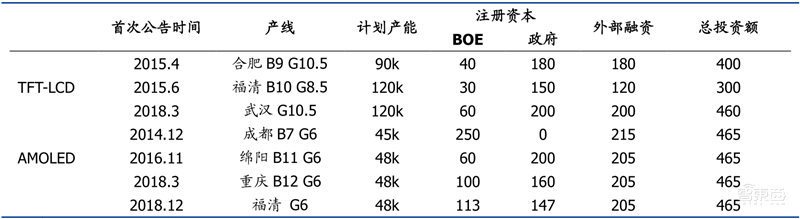

G10.5 具有较高资本、资源壁垒。实际上,按国内龙头企业的投资标准,一条 G8.5 产线投资规划在 250~300 亿元,一条 G10.5 投资规划在 400 亿以上。面板企业往往需要借助于外部融资,才能撬动如此规模的项目,尤其是 G10.5 代,具有较强的资本壁垒。此外,G10.5 要求 2.94*3.33m 的大片玻璃基板,运输难度较高,玻璃基板供应商往往是 in-house 建设,对于供应链配套和整合能力要求较高。

▲京东方、华星光电高世代线(亿元 RMB,片/月)

▲京东方部分 LCD 及柔性 AMOLED 产线投资结构(亿元 RMB,片/月)

(2) 产能周期:扩产尾声, 新增 规划产能减少。

以长时间的维度看产业转移:过去面板产业先后经历日韩、中国台湾、中国大陆不同地区转移,中国大陆目前基本承接本轮转移产能,在下一个潜在产业承载地区出现之前,中国大陆将作为 LCD 面板的世界工厂,产业格局相对稳定。

以较短时间的维度看扩产尾声: 2017Q2~2019 年底,以中国大陆为代表的厂商抛出 5条 G10.5、7 条 G8.5 的 LCD 产线建设规划,随着这些产能逐步释放,价格快速下跌。截止目前展望 2021 年级以后,面板龙头企业基本停止投建新的 LCD 产线,新增产线较少。

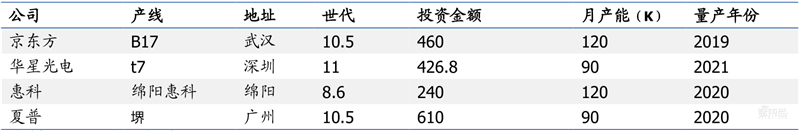

2021 年增量产能有限,新线比较少。(1)增量产能重点关注华星光电深圳 T7 投产,惠科部分 8.6 代爬坡;(2)2020 年处于爬坡的京东方武汉 10.5 代、夏普广州 10.5 代、彩虹股份咸阳 8.6 代,2021 年相对满载的情况比 2020 年仍会有所增加;(3)2021 年经过行业并购重组的原三星苏州 8.5 代、熊猫南京 8.5 代、熊猫成都 8.6 代等产线,在继续投资、调整基础上有可能释放出比 2020 年更多的产量。

▲2021 年贡献增量产能的主要 LCD 产线(亿元 RMB,片/月)

三、需求端

平均尺寸增长逻辑:高世代线量产——供给过剩——价格下降——大尺寸电视性价比提升,销量增长——平均尺寸增长——消耗更多产能——供给缓解。

平均尺寸的上升空间:2019 年 TV 平均 46.7 寸。4K 电视一般为 55~65 寸,8K 电视一般为 70~75 寸。在未来 5~10 年内不会触及尺寸天花板。

第一步,高世代线降低大尺寸成本:10.5 代线切 65 寸具有显著相对优势,单基板价值量比 8.5 代线翻倍以上,大尺寸成本持续降低。

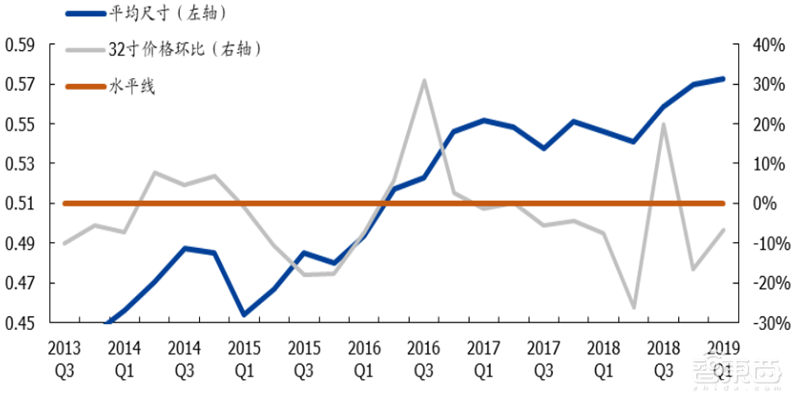

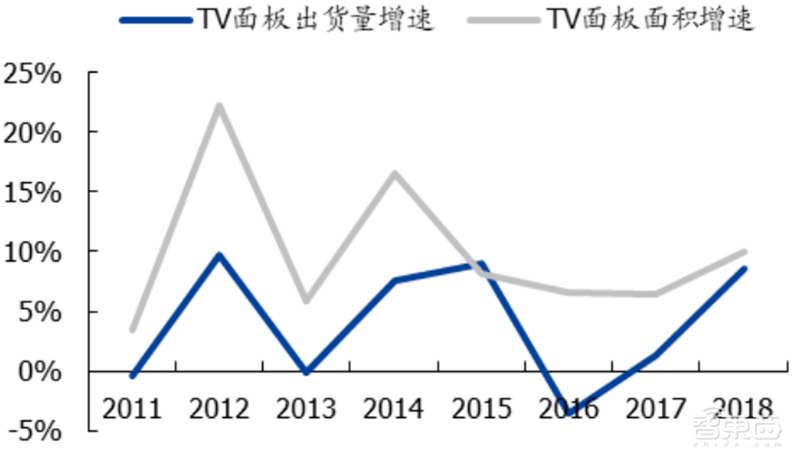

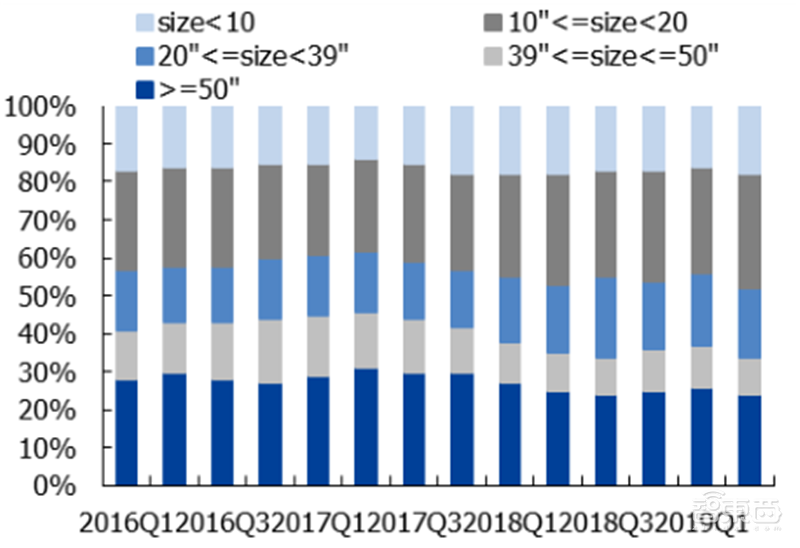

第二步,价格下降加速平均尺寸增长:大尺寸价格下降带动销量增长,提升平均尺寸。2016Q1~2016Q2 价格低点附近,平均尺寸快速提升贯穿 2015Q4~2016Q4。

第三步,大尺寸消耗更多产能:1.2 寸/年的平均尺寸提升,需要消耗一座 10.5 代线产能。

1、平均尺寸 增长推动力:供给导致低价,低价消耗更多供给

电视消耗八成LCD 产能,增长关键变量是电视平均尺寸。 产能,增长关键变量是电视平均尺寸。面板需求的增长核心在于电视平均尺寸的变化。

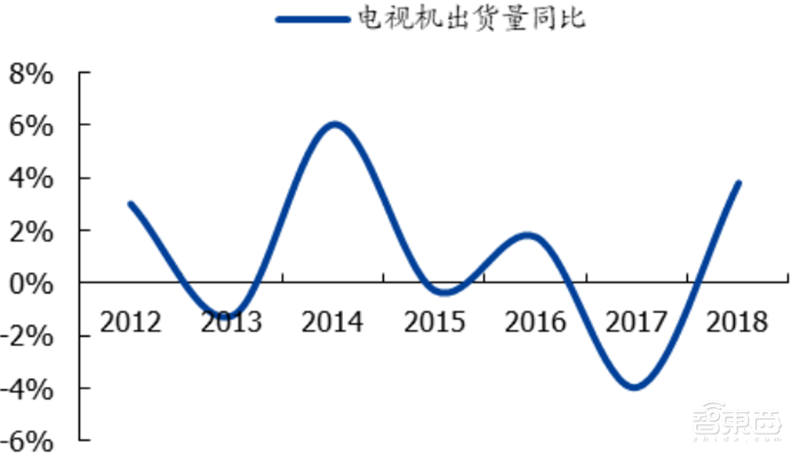

价格下降刺激电视平均尺寸拔升,高世代量产会加速这个过程。业界对于电视面板平均尺寸的预期,基本上是每年增长 1 寸。根据我们的研究,这个增长并不是自发增长,背后往往是由于需求端(产业政策、家电下乡等)或者供给端(高世代线切大面板经济效益更高),导致大尺寸电视价格下降,进而刺激需求增加的缘故,而这些变化不一定是连续的,呈现结果为供给端主导的阶段性抬升电视平均尺寸。

面板价格下降拔升电视平均尺寸,这个重要性在 10.5 代线得到放大,却没有得到市场足够的重视。背后的逻辑线为:高世代线量产——供给过剩——价格下降——大尺寸电视性价比提升,销量增长——平均尺寸增长——消耗更多产能——供给缓解。

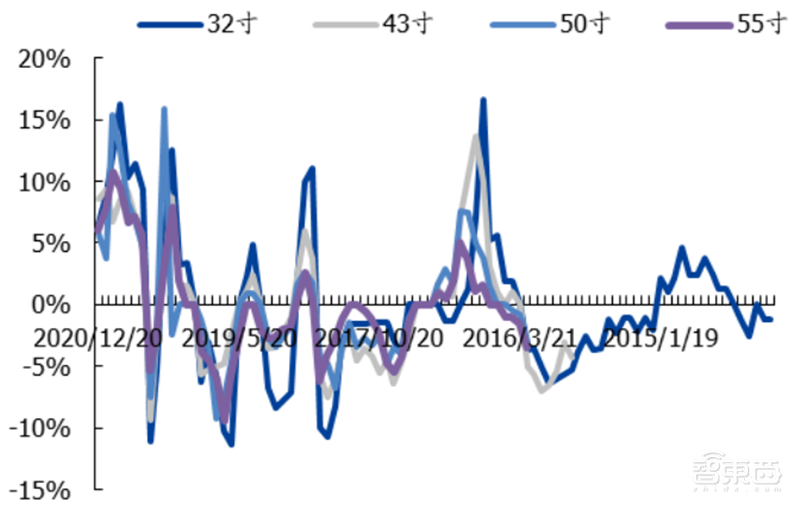

以 witsview 数据为例,上一波面板价格低点出现在 2016Q1~Q2,TV 平均尺寸的增长贯穿于 2015Q4~2016Q4,两者时间基本匹配。这背后供给的增长主要来自于大陆京东方B5、B8、B10;华星光电 T2;LGD 广州 GP 等多条 8.5 代线产能的释放。2016H2 以后,面板价格进入上行周期,TV 平均尺寸缺乏明显增长,因为大尺寸电视价格会高居不下。

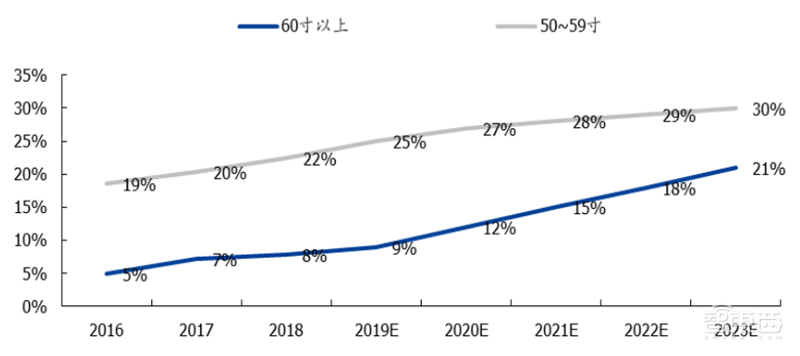

平均尺寸逻辑的验证: 平均尺寸逻辑的验证:2018Q3 以来面板平均尺寸重进上升通道。参照 witsview 最新披露的数据,平均尺寸在 2018Q3 重新进入明显上升通道。价格下降是平均尺寸提升的重要原因,一方面,这是现有产能的由于 32 寸及 43 寸面板价格达历史新低,已经比较接近面板厂商的现金成本,面板厂供给也相应进行调整,增加 55 寸及以上的产能;另一方面,10.5 代线在切 65 寸及以上的大面板拥有较高经济效益,京东方 B9 和华星光电T6 在 2018 年的释放对于大尺寸供给有较大影响。2020 年,50 寸以上的液晶 TV 面板占全部 TV 面板出货面积比重接近 40%,大尺寸面板渗透率明显提高。

▲价格与平均尺寸(寸)

▲50~59 寸及 60 寸以上电视面板出货量比重预测

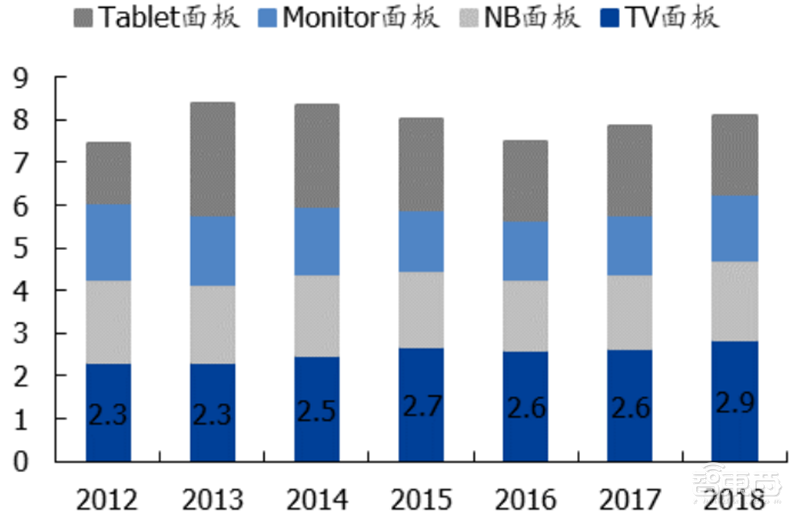

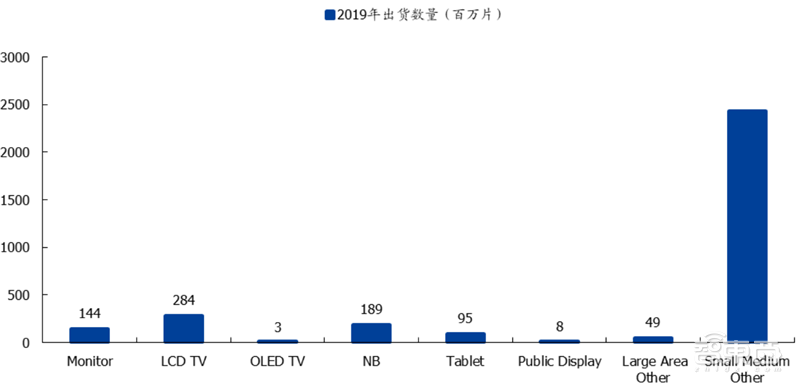

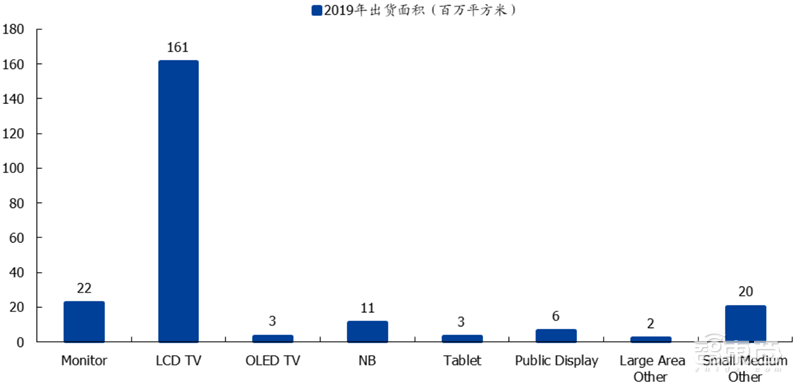

TV 面板对全球显示产能消化具有至关重要的作用。根据三方(omdia、witsview)数据整理,从出货量上看,2019 年 TV 面板出货量约 2.87 亿片;从出货面积上看,2019 年TV 面板出货面积 1.61 亿平方米,占全球显示面板出货面积约 70%,TV 面板对全球显示面板产能(尤其是 LCD 面板产能)消化具有至关重要的影响因素。

▲全球液晶面板出货量(亿片)

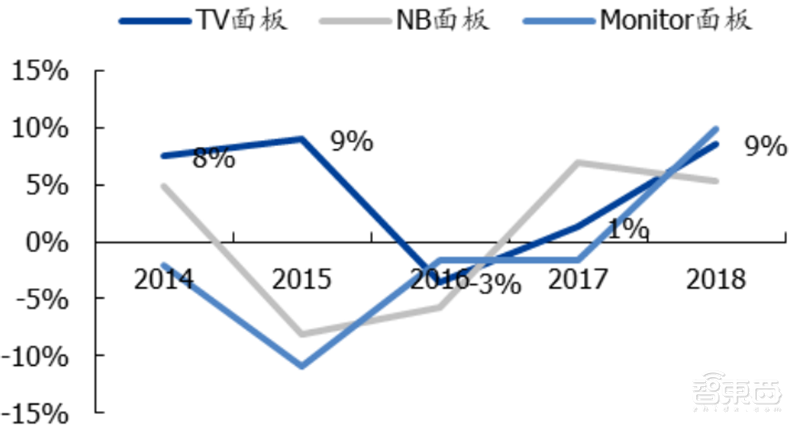

▲全球液晶面板同比增速

▲全球电视季出货量同比

▲TV 面板出货量增速和出货面积增速

▲2019 年显示面板出货数量(百万片)

▲2019 年显示面板出货面积(百万平方米)

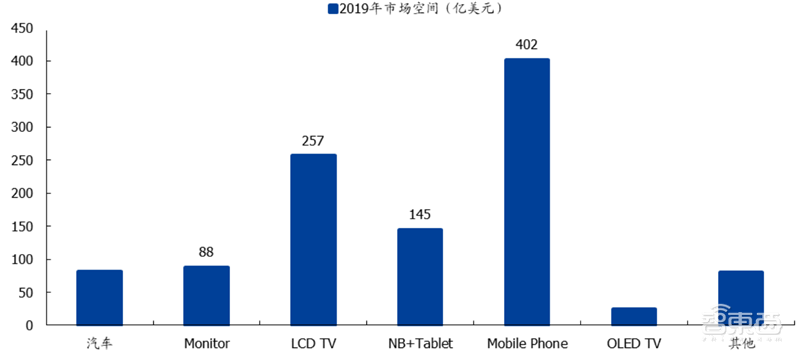

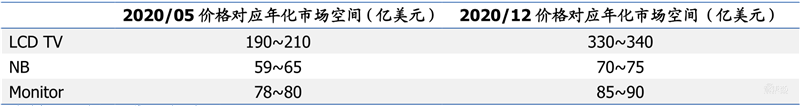

千亿美金显示市场,主要弹性在 TV 面板。从市场空间看,2019 年全球显示面板市场空间约 1000 亿美元,其中 LCD TV 占比约 25%。面板的周期性主要体现在 LCD TV 面板的周期性上。根据国盛电子测算,这一轮 2020/05 价格低点所对应的 TV 面板市场空间约190~210 亿美元,当前(2020/12)价格所对应的 TV 面板市场空间为 330~340 亿美元,增幅超过 50%。同样时间段内,NB 增幅约 15%,Monitor 增幅约 10%。

▲2019 年显示面板市场空间

▲面板价格波动导致的对应年化市场空间波动分析

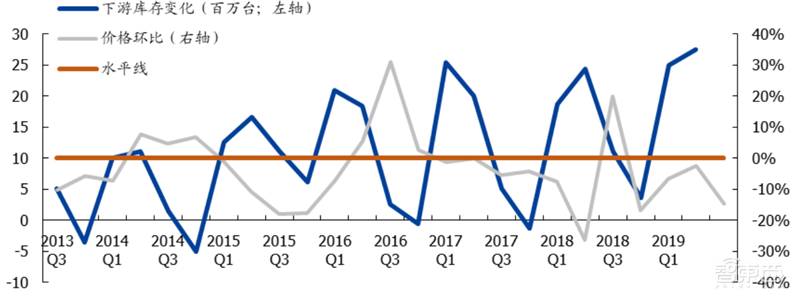

面板价格疲弱反映行业库存过高,降价求售只是第一步,行业处于底部,降低稼动率以及推迟资本开支计划昭示行业拐点。 及推迟资本开支计划昭示行业拐点。一般而言,电视 OEM 厂商会保留 3~4 周的面板库存,并且 OEM 厂商在面板价格上涨周期里会增加备货量以防成本进一步提高,在面板价格下降周期里减少库存以获得更低的成本。一般而言,Q1~Q2 会存在比较明显备货行为,Q3~Q4 迎来消费旺季。但 2018 年受全球经济环境不确定性,需求相对较弱,并且19Q1~Q2 存货堆积创新高,因而下游需求较弱,处于去库存阶段,这导致面板厂降价求售,继续降低稼动率,进而推出行业资本开支计划。

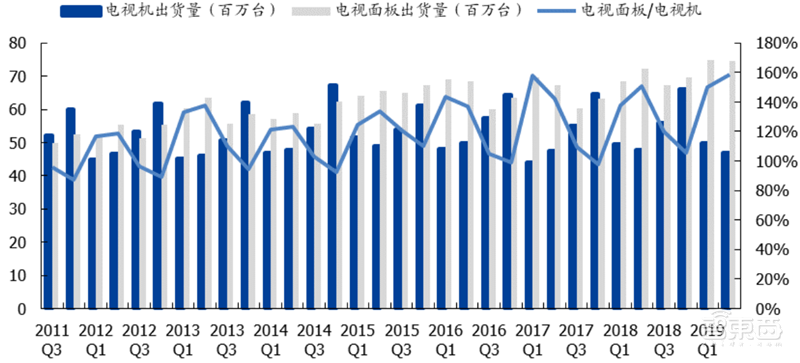

▲电视机出货量及电视面板出货量

▲下游库存变化数

如何理解面板的周期性?面板的周期性绝大部分是来自于TV 面板的周期性。 一方面是导致行业供给与需求面积此消彼长的重要推手,另一方面也是面板产值变化的核心变量。TV 面板占据了 70%的 LCD 面积消化,TV 的需求与 TV LCD 产能的供给,是决定面板行业景气与否的关键力量。同时,面板景气决定了面板价格的涨跌,这个涨跌体现在产值上大约是行业市场空间的 10~15%(根据上述测算大概 100~150 亿美元),这 10~15%的产值正是决定整个产业盈利与否的弹性空间。

除了周期性外,面板具有科技行业的成长性,本质上是需求的成长性 除了周期性外,面板具有科技行业的成长性,本质上是需求的成长性+供给的周期性所构成的周期成长赛道。 构成的周期成长赛道。面板成长性来源:(1)显示需求越来越多,LCD 面积持续增加,带来增量需求;(2)技术创新,不断提升显示效果,带来增量附加值。

从需求量增加而言:电视面积消耗最大,但电视是成熟家电产业,需求的增长动力主要来自于平均尺寸增长。平均尺寸增长逻辑:高世代线量产——供给过剩——价格下降——大尺寸电视性价比提升,销量增长——平均尺寸增长——消耗更多产能——供给缓解。经验上而言,1.2 寸/年的平均尺寸提升,需要消耗一座 10.5 代线产能,大约对应 5%的面积增长。

从技术创新而言: 从技术创新而言:LCD 开启的半导体显示技术具有较强生命力,围绕背光源、背板技术、显示材料、排列方式的创新不断推出,当前重点推进创新方向之一是 Mini LED 背光模组+LCD 显示模组。

四、价格端

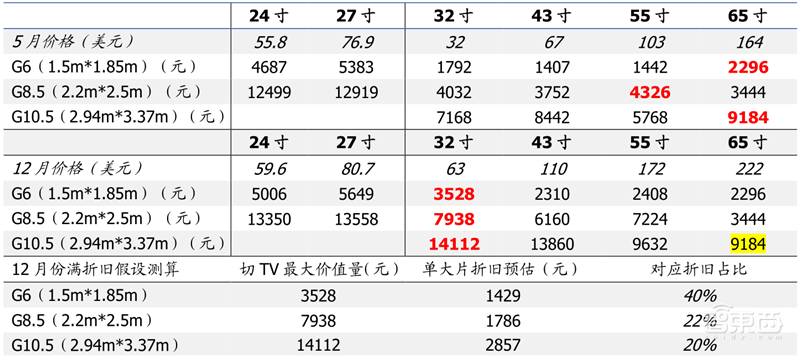

2020 年 年 12 月下旬价格趋势超预期,IT 面板涨幅扩大。根据 witsview,2020 年 12 月下旬 TV 面板价格比上旬涨幅再度扩大,超市场此前预期。上游玻璃基板供应不稳定,进一步加剧供需紧张。2020 年 5 月底至 12 月 32/43/55/65 寸 TV 面板涨幅分别为97%/64%/67%/35%。此外,近期 TV 面板紧张加速向外辐射,周期性相对较弱的 IT面板涨幅明显扩大,2020 年 5 月底至 12 月 NB 面板涨幅在 11~25%,MNT 面板涨幅在7~17%。

▲面板价格与周期性复盘图(单位:美元)

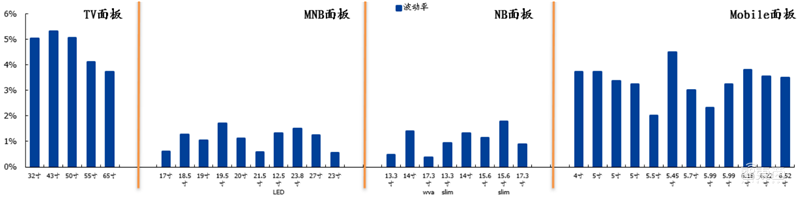

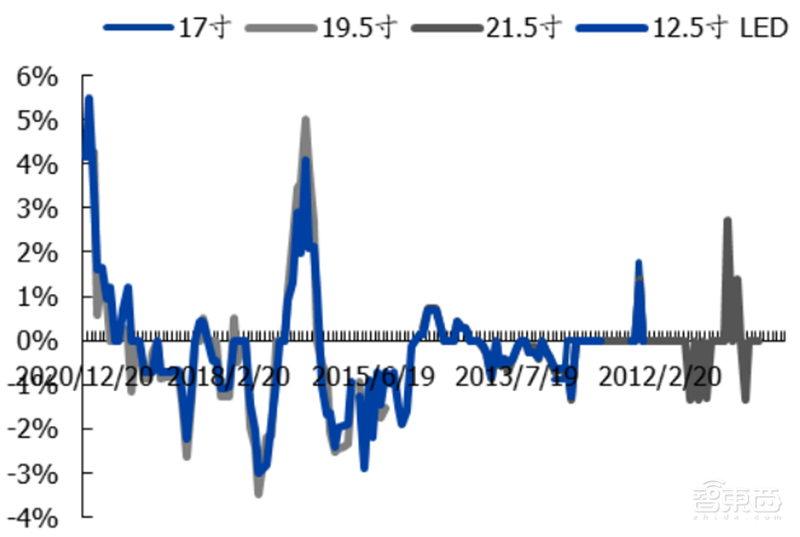

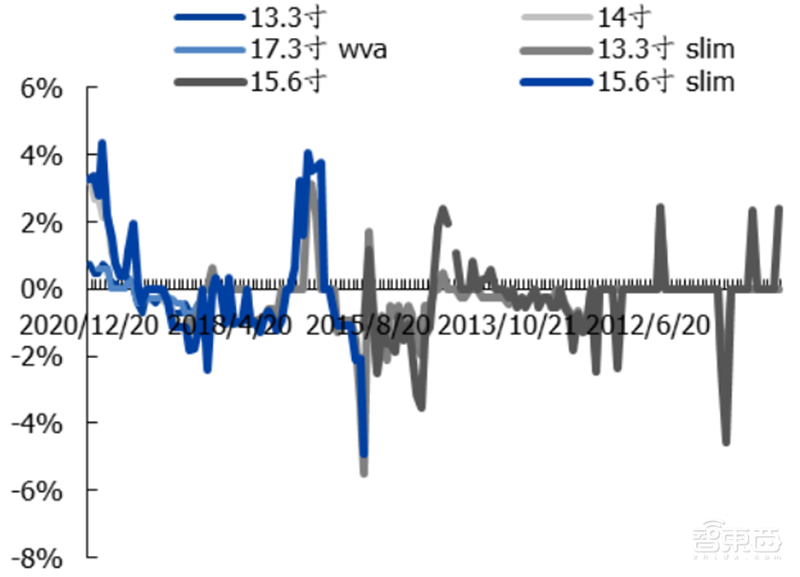

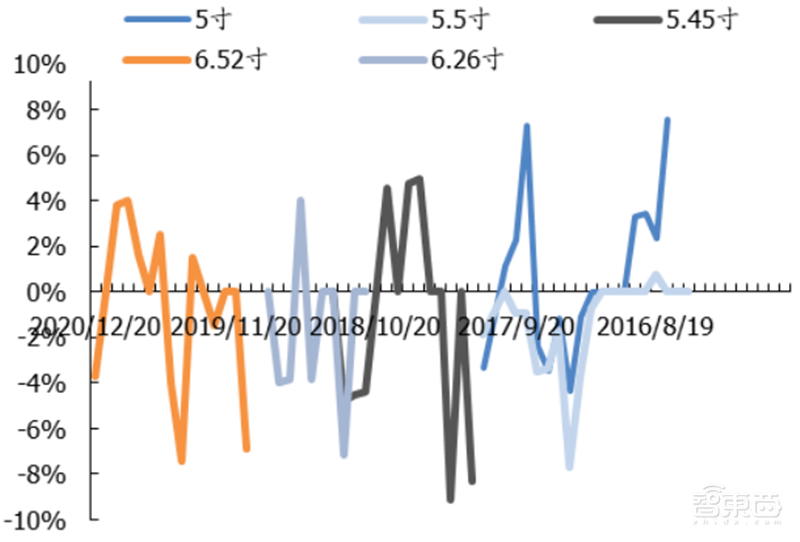

TV 面板波动率 5% 左右,Monitor 及 及 Notebook 面板波动率一般在 1~2%。根据国盛电子测算,不同应用面板价格波动率差异较大,TV 面板的波动会显著高于 Monitor、Notebook 等。受智能手机快速升级影响,Mobile 面板技术、尺寸也迭代较快,从 a-Si、LTPS 到硬屏 AMOLED、软屏 AMOLED 等持续切换,主流销售尺寸也在持续变化,Mobile面板整体价格调整速度较快。因此,Mobile 面板呈现更多产品的迭代,而不是价格的周期性。

▲不同面板月度价格环比波动率比较

▲TV 面板月度价格环比

▲Monitor 面板月度价格环比

▲Notebook 面板月度价格环比

▲Mobile 面板月度价格环比

TV 面板价格的波动性更强,中小 TV 面板盈利能力大幅提升。从涨价幅度而言,TV 面板远超 IT、mobile 面板。2020 年 5 月底时 32 寸、43 寸价格超跌明显,G6、G8.5 产线在 TV 领域切割价值量最大的分别是 65 寸、55 寸,截止 2020 年 12 月份 32 寸价格涨幅97%,G6、G8.5、G10.5 切割价值量最大的都变成 32 寸,虽然实际上 G10.5 一般用于切割 55 寸、65 寸及 75 寸等。

IT 面板周期性较弱,且价值量高。尽管 IT 面板价格涨幅不高,但 IT 面板价值量仍然明显高于 TV 面板。IT 面板业务反映的更多是客户资源、技术能力的积累,且对分辨率、刷新率等技术有较高要求,与 TV 面板有显著差异。

▲IT 及 TV 面板价值量预估(不考虑 MMG 切割技术进行混切的情况)

五、OLED

1、OLED 持续渗透,2019 年有望从旗舰机型向中端机型渗透

OLED 是指有机自发光二极管,由于其超高对比、逼真色彩、宽广视角、轻薄外形、宽温操作等特性,OLED 有望成为继 CRT,LCD 后的第三代主流显示技术。从定义来看:“自发光”决定轻薄外型和低材料成本;“有机”是实现柔性显示和异形屏的关键。

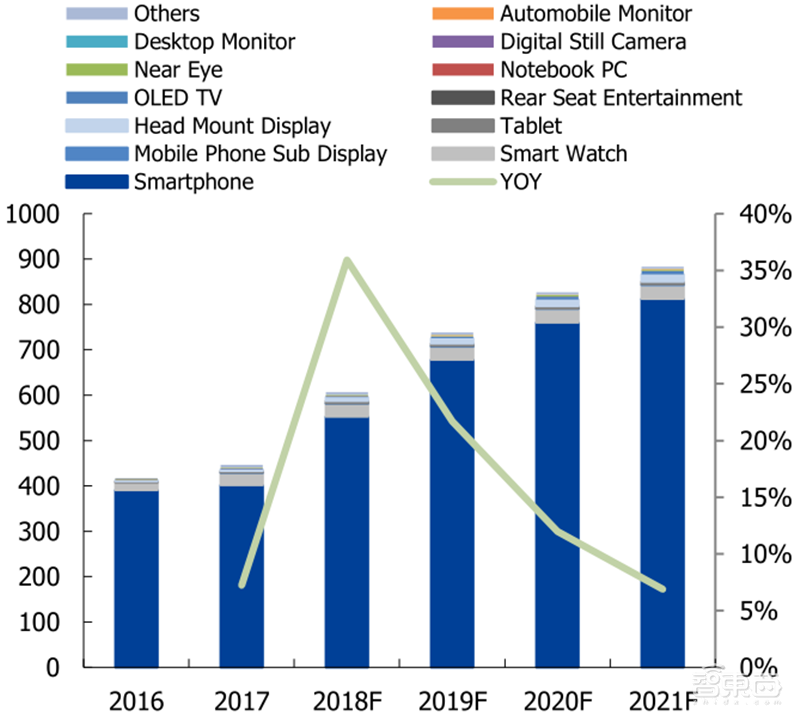

AMOLED 持续 持续渗透,趋势是从中小尺寸到大尺寸,从智能手机向平板、 PC 到头戴式设 到头戴式设备、TV 。3Q18 手机屏幕产值来到 107 亿美元,其中 OLED 屏幕占比从 2017 的 的 35%大幅上升至 61.1% (66 亿美元)。从下游市场来看,2017 年全球 AMOLED 出货量为4.46 亿块,智能手机及可穿戴设备适用的新型半导体高端触控柔性显示屏仍是最主要的市场,占出货量 95%以上。其中智能手机出货量占比为 90%。IHS 预计 2018 年 AMOLED出货量再增 36%,达到 6.06 亿块。OLED TV、笔电、头戴式设备则将是未来三年高速增长所在,预计 2017-2021 年三者 CAGR 分别为 50%、47%和 43%。受益于此,未来三年 AMOLED 总出货量 CAGR~18.6%。

▲OLED 和 TFT-LCD 性能比较

▲AMOLED 下游市场及增速(百万块)

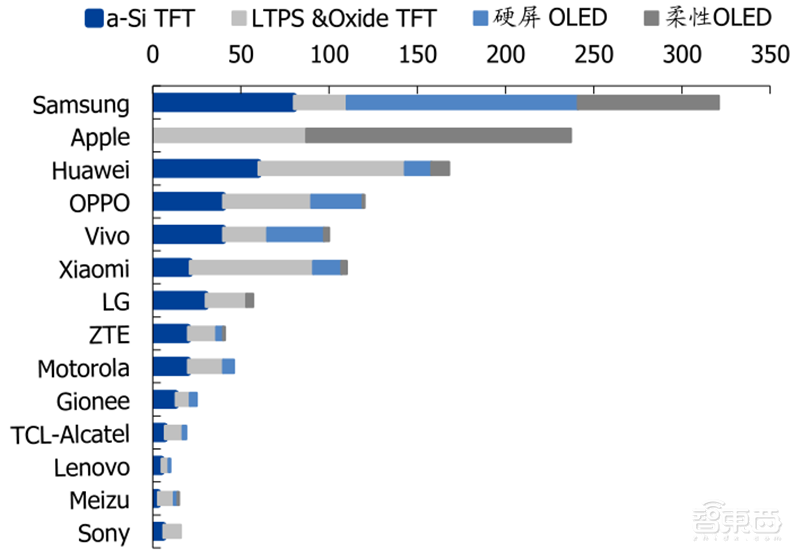

从2018年各智能手机厂商出货的屏幕技术来看,以三星Galaxy Note9、苹果iPhone XS、为代表的旗舰智能机型均采用 AMOLED 屏幕。两家公司手机的 AMOLED 渗透率分别为63.2%和 65.7%。尽管 AMOLED 在其余主要手机品牌渗透率仍不足 35%,但在各家旗舰、高端机型中仍广泛采用AMOLED。智能手机AMOLED代替a-Si TFT和LTPS/Oxide TFT LCD 效应正在显现。

▲LTPS-AMOLED 渗透率与 a-Si 相近

▲2018 年主要手机品牌厂商出货量及屏幕技术(百万台)

AMOLED 代替 LCD 的重要性来自于以下几个方面:需求 1:信息娱乐等高端显示提出高成像质量需求。以对比度为例,OLED 由于自发光原理,像素熄灭便可实现真正的黑,而 LCD 则是通过液晶分子的旋转和偏振片来遮挡背光源的白。这本质上决定了 OLED 具有更高对比度和更低功耗。而高清、高频、高质量显示体验则是未来用于手机、电竞、VR 等应用屏幕的需求所在。

需求 2:AMOLED 更易实现异形屏设计与生产灵活性。OLED 自发光,无需背光模组和滤光器,避免了全面屏窄边框处背光源经由导光板出射光辉度和亮度不均等问题。同时,LCD 背光模组异型切割难度(C 角刀轮切割+CNC 易致屏幕崩边)和成本更高(激光切割)。

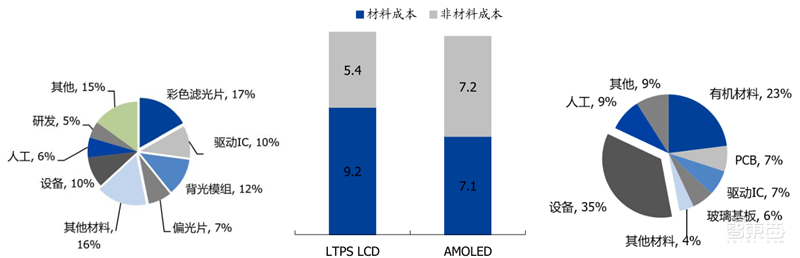

需求 3:相比于 TFT-LCD,AMOLED 的材料成本更低,如果能实现部分关键设备国产化和制程良率提升,将是具有更高价值量的显示技术。小尺寸 AMOLED 成本已经能够实现与 LCD 相媲美,大尺寸技术问题尚待解决。

以 5’’全高清智能手机显示屏为例,我们对比了 TFT-LCD 和 AMOLED 成本结构(1Q16,LCD 由 G6 生产,OLED 由 G5.5 生产,非材料成本包括设备折旧、人工等)。LCD 和 OLED的材料成本占比分别为 63%和 47%,OLED 材料成本占比显著低于 LCD。需要与 LCD区别的是,OLED 设备成本(35%)和有机材料成本(23%)是更重要的组成部分。

▲TFT-LCD 和 AMOLED 成本比较(美元)

六、Mini LED

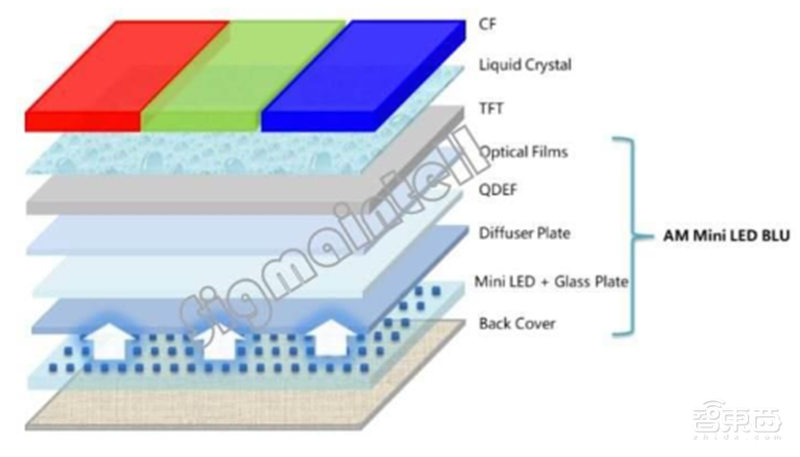

广泛范畴显示技术处于 LCD 、OLED 过渡期间,液晶技术世代线升级已经放缓,内部微 过渡期间,液晶技术世代线升级已经放缓,内部微创新不断提升产品差异化和竞争力。 创新不断提升产品差异化和竞争力。Mini LED 背光是当前 LCD 升级的主要创新方向, 升级的主要创新方向,Mini LED 背光 背光芯片 芯片+LCD 显示面板 显示面板 将有望成为未来电视、平板电脑等消费电子产品的首选显示技术。玻璃基板方案有望大幅提高面板厂商在产业链的价值地位。

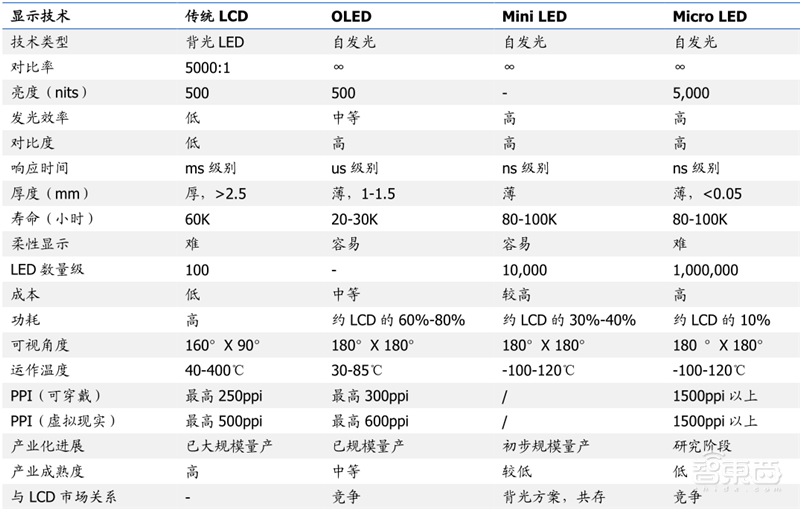

目前显示面板的技术升级两个重要的维度:( 目前显示面板的技术升级两个重要的维度:(1 )Mini LED 背光的创新;(2 )OLED 的 的创新。 创新。实际上,这两者在市场应用、产业链上存在较强竞争关系。根据下图,OLED 相较于 LCD 而言是显示技术的创新,Mini LED 则是 LCD 的改良升级,用于对标竞品 OLED。相较于 OLED 主打优势诸如对比度、色彩等,Mini LED 背光产品表现并不逊色,并且具有资本开支低(成本低)、规格灵活(应用广)、适应于面板/LED 两大光电板块产业链发展的需求(供给推动),同时具备使用寿命长(尤其适用 TV 场景)的重要优势。

▲显示技术参数比较

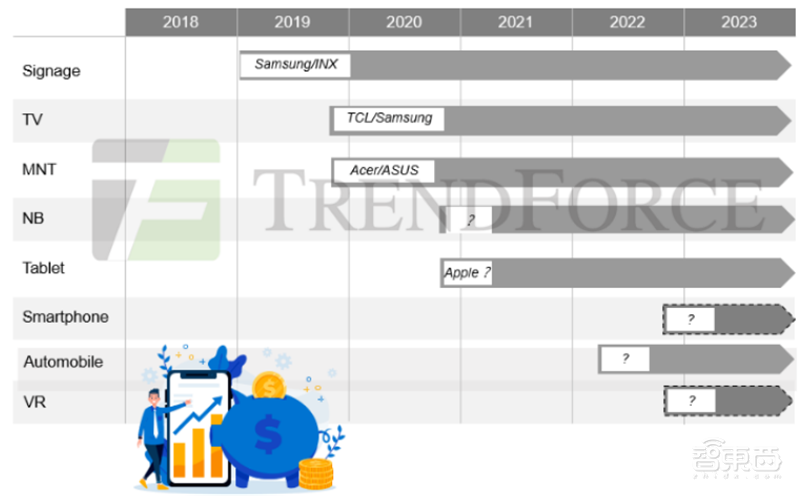

Mini LED 背光芯片+LCD 显示面板 显示面板 将有望成为未来电视、平板电脑等消费电子产品的潜在首选显示技术。 首选显示技术。三星规划 2021 年上半年推出首款 Mini LED 背光电视,根据TrendForce 预估 TV 背光分区需要到 100 区以上,所需 Mini LED 数量达 8000~30000 颗之间。在龙头厂商示范效应下,更多厂商有望推出 Mini LED 背光产品。根据 TrendForce,2021 年 Mini LED 背光电视将会达到 440 万台,占整体电视市场比重约 2%。

▲Mini LED 商业化进程预测

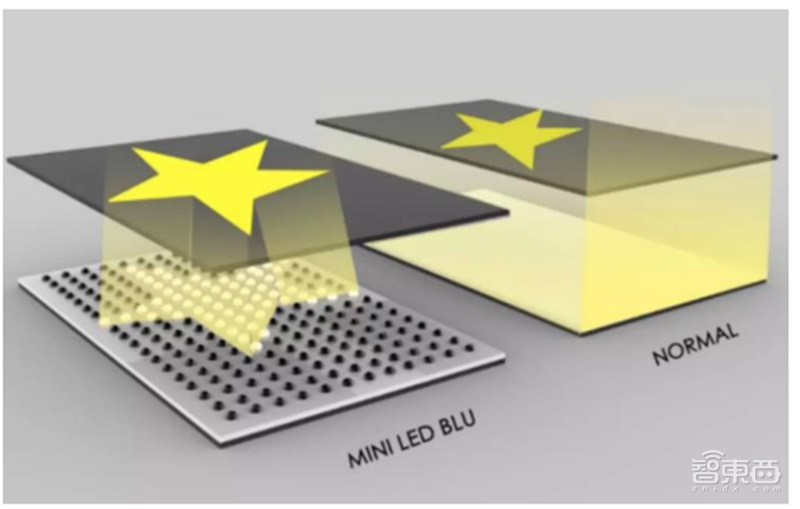

Mini LED 背光是当前 LCD 升级的主要创新方向,通过更小的背光 LED 尺寸、点间距 尺寸、点间距实现区域控光能力。背光源主要由光源、导光板、光学膜、塑胶框等组成。目前主要有EL、CCFL 及 LED 三种背光源类型,依光源分布位置不同则分为侧光式和直下式(底背光式),Mini LED 是一种新的背光创新方式。Mini LED 背光拥有精细化分区,结合区域调光技术(Local Dimming)可以极大提高 LCD 显示画质,在宽色域、超高对比度、高动态范围显示方面可以与 OLED 媲美。同时,结合倒装封装等技术,可精确控制封装厚度,实现更小的 OD,在超薄背光方面具有广阔的应用前景。最重的是, Mini LED 背光LCD 产品比 OLED 具有更长使用寿命,更贴近于 TV 的场景需求。

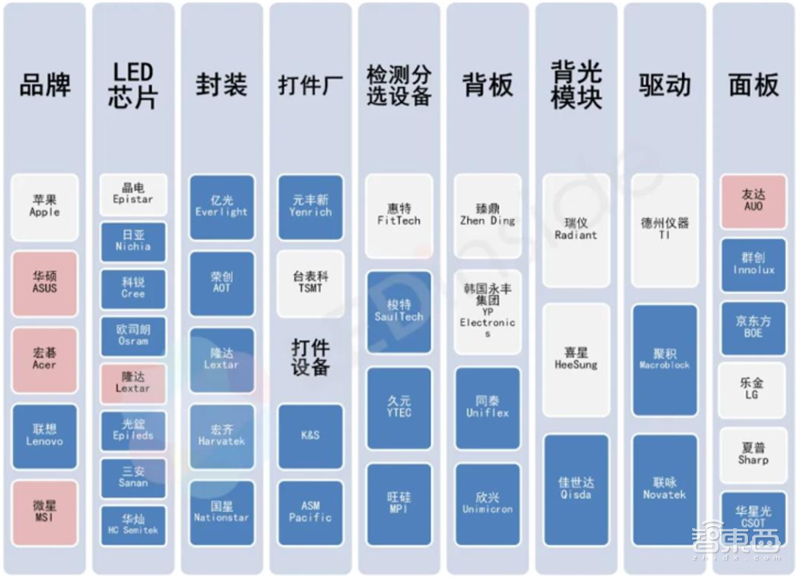

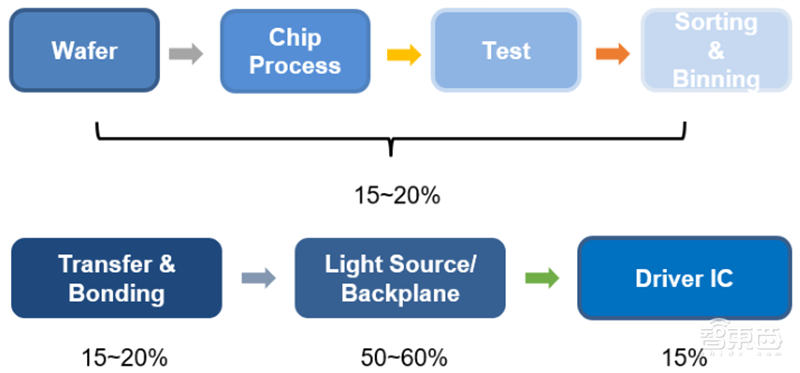

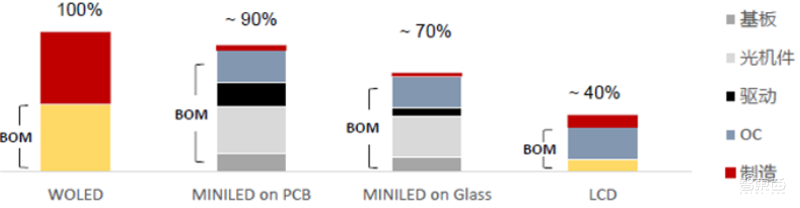

Mini LED 背光模组的成本包括 LED、SMT 打件、驱动 IC、背板等,目前大多采用 PCB背板及被动式驱动搭配。根据我们预估,Mini LED 背光产品中,背光源(Mini LED)占成本比重约 30~40%,重要的降本方向包括减少芯片端成本、打件成本、基板及驱动成本。

▲Mini LED 背光产业链

▲Mini LED 产业链成本划分

▲市场主流技术别之间的成本对比分析

从结构而言, Mini LED 背光 LCD 产品只改变了背光 产品只改变了背光 模组,不改变显示模组 。以主流的侧光式CCFL背光方式为例,一般由几十颗LED作为灯源发射出导管光板上作为背光源,光线反射到液晶面板上;Mini LED 则是将微型 LED 芯片放在 PCB 或玻璃基板上,不需要导光板。Mini LED 背光 LCD 产品显示模组里的彩色滤光片、液晶、TFT 基板等没有调整,因此对于显示行业而言,CF、TFT 产线的产能需求没有变化,如果背光的背板使用玻璃基,甚至要消耗更多 TFT 产能。

▲Mini LED 与普通背光产品对比

▲Mini LED 背光 LCD 产品结构示意图

玻璃基板方案有望大幅提高面板厂商在产业链的价值地位。目前 PCB 基板方案更为成熟,依靠拼接,BOM 表成本相对较低。相比 PCB 而言,玻璃背板拥有更好的平坦度,无需拼接,且具备更好的制程精度、高导热率和出色的散热性能。随着玻璃基板技术逐渐成熟,有望成为 PCB 基板一种有力的替代竞争方案。玻璃基板的潜在应用,意味着面板厂商在整个 Mini LED 背光 LCD 产品话语权的潜力,届时面板厂商将有望有能力一站式交付 MiniLED 背光显示模组。

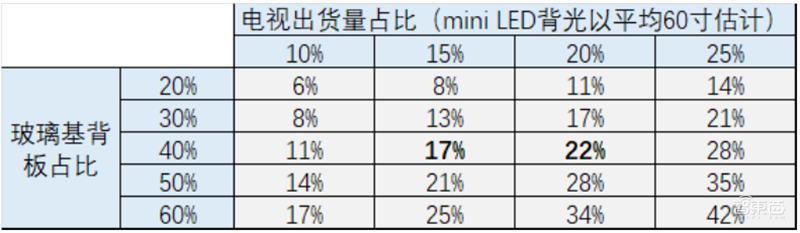

中长期, 中长期,Mini LED 背光 背光 电视的 创新能带来 带来 LCD 面积 20%增量需求! 增量需求!不考虑附加值、产业价值链地位提升,仅仅考虑玻璃基板多消耗的 TFT 产能,根据我们的测算,中长期(假设 15~20%的 Mini LED 背光渗透率及 40%的玻璃基板渗透率)Mini LED 背光对于LCD 全球中大尺寸 LCD 面积弹性约 17~22%。考虑到 Mini LED 背光在 NB、MNT 等其他领域也会广泛使用,有望带来更大面积弹性。

▲中长期 Mini LED 背光消耗 LCD 面积弹性测算

七、中国大陆面板行业趋势

竞争:产业持续向大陆转移,大陆会逐渐掌握大尺寸价格主导权。大陆厂商投资积极,毛利率及 EBITDA 表现优于海外同行,且随着大陆 8.5 代线折旧退出期的到来,相对竞争优势仍然会增强,对于价格竞争的容忍度会增加。并且,随着 10.5 代线的开出,65寸等大尺寸面板的价格主导权也将逐步落到大陆厂商手中。

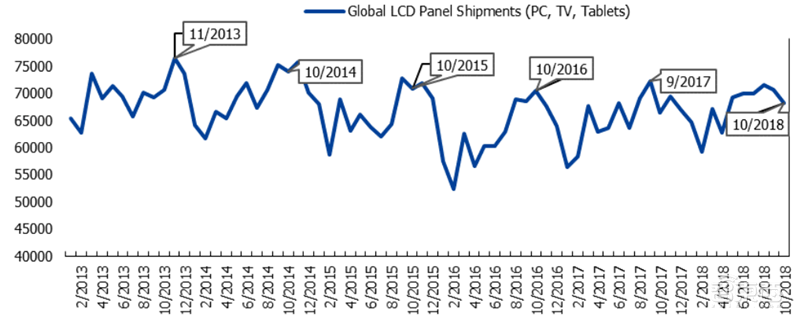

统计五年包括 TV、PC、平板在内的中、大尺寸 LCD 月度出货量,可以发现 2016年及以前,大尺寸 TFT-LCD 的出货量由需求主导,季节性因素带来下半年 9 月-11 月出货高峰,旺季前后则有明显回落。而在近两年,尽管以高端大尺寸显示器为代表的需求依然保持强势,趋势则转变为供应主导。随着京东方 10.5 代、彩虹光电 8.6 代以及中电-熊猫 8.6 代等在 1H18 量产引起产能扩张、2018Q2 以来玻璃投入、产能利用率和良率提高,面板商转而通过降低价格推动出货。

▲全球中大屏面板出货量(千片)

8.5 代、10.5 代线相对于早期产线有其后发优势。 代线相对于早期产线有其后发优势。市场普遍关注于总量上面板投资的增加导致行业供给过剩,我们此处要强调,面板行业在技术上面临长周期的拐点,结构上的竞争分化值得重点分析。

面板产业发展最早的是日本厂商夏普等,但由于日本宏观经济、技术及资本的保守,LCD产业的蛋糕很快由韩国、台湾厂商先后主导,直到大陆厂商逐渐投产追赶。目前全球面板产能主要集中于韩国、台湾、大陆三个地方。

▲大尺寸 TFT-LCD 面板产能(千平方米)

▲中大尺寸面板出货面积按世代划分

台湾厂商现有产能分布广泛度。 台湾厂商现有产能分布广泛度。台湾厂商从 1998 年开始投资面板产线,投资高峰期集中于21世纪头十年,在2003~2009年液晶面板投资占同期台湾制造业固定资产投资1/3以上。友达拥有四条 3.5 代线、一条 4 代线、四条 5 代线、两条 6 代线、两条 7.5 代线、两条 8.5 代线。友达最后一条 8.5 代线 L8B 量产时间为 2011 年,后续再无新建厂房,更多是基于现有产线进行调整和增加部分设备。类似的,群创拥有两条 3.5 代、一条 4代、一条 4.5 代、三条 5 代、一条 5.5 代、两条 6 代、一条 7.5 代、一条 8.5 代线。台厂产能配置较为完整,产品线覆盖也较广泛,从小尺寸到大尺寸均有供应。

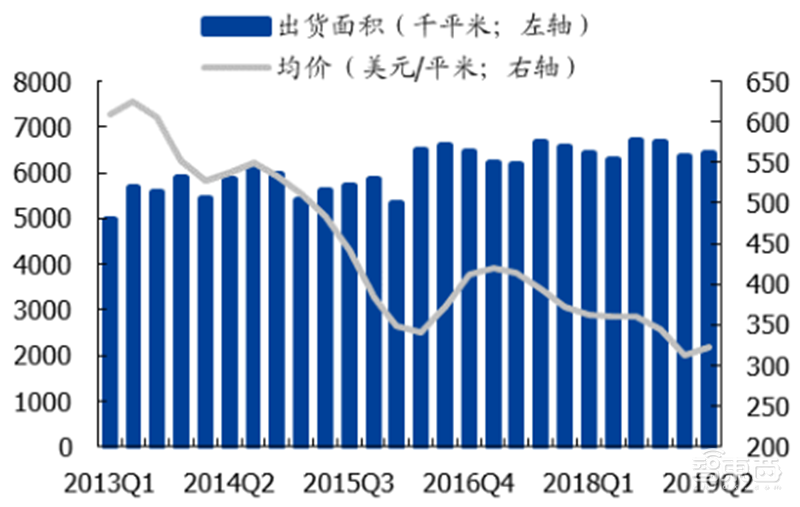

▲友达出货面积及均价

▲友达各尺寸出货比重

韩厂战略方向是OLED,LCD 产能集中于 7.5~8.5 代。 代。韩国厂投资面板比台湾企业早,在 1996 年就开始投资第一条 3.5 代线。韩国厂通过转为研发线、变卖设备和调整至生产 OLED 等方式,将中小尺寸的 LCD 产能基本关停,诸如三星的 L1~L6 和 L7-1;LGD的 P1~6 等产线均如此。因此韩国的产能结构与台湾不同,韩国在 7.5、8.5 代等高世代集中了丰富的 LCD 产能。韩国与台湾战略选择的不同,一个重要原因便是韩国厂拥有OLED 技术研发和深厚的资本两大优势。以三星为例,2017 年其 OLED 在显示业务营收占比达到 69%,OLED 显示占全球市占率的 96%。OLED 的产能利用率成了其显示业务盈利能力的关键,LCD 业务重要性越来越低。

大陆厂商优势产能集中于 大陆厂商优势产能集中于 8.5 代、10.5 代。大陆投资面板的标志性事件是 2003 年京东方成立,其第一条 5 代线在 2005 年量产。大陆技术积累较薄弱,经过较长的引入期和追赶期。真正产能爆发集可以分为两波:(1)第一波:2011~2015 年,京东方和华星光电的 8.5 代释放为主;(2)第二波:2018~2021,京东方和华星光电的 10.5 代、CEC 和惠科的 8.5 代释放。2019~2021 年大陆的优势会逐渐显现,一方面 2011 年开始投放的8.5 代线逐步退出折旧,另一方面 2018 年投放的 10.5 代线切割大尺寸经济效率更高。

▲主要面板尺寸

高世代在切割大尺寸TFT-LCD 具有更高切割效率、更低单位面积成本。假设各面板 AR为 16:9,一块玻璃基板切割得到一种面板尺寸,我们计算了高世代(G8-G11)基板对应的 32’’至 88’’面板的经济切割方法。G8.x 适合切割 32’’-58’’,G10.x 获得 60’’-75’’的效率更高,70’’或 75’’面板,G10.5 都能切割到 6 片。如群创光电 G8.6 的切割方法包括 8 块 50’’或 6 块 58’’,两种方案的切割效率可达到 92%和 93%。另一方面,利用合理的面板布局,高世代可实现更高混合切割灵活度,如群创光电的 G8.6采用 8*45’’+8*23’’混合切割,CEC 熊猫的 G8.6 采用 3*68’’+2*58’’ 和 3*65’’+2*58’’两种方案。

在不考虑 8.5 代具有的 MMG 切割技术下(同时切割 8 片 43 寸和 8 片 21.5 寸的混切技术),以 2019 年 4 月上旬的面板价格预估,大致测算主要世代产线对应切割面板数量及产生的销售额。同时,以产线投资金额的 60%,分作 7 年折旧期估算每块基板的折旧。根据我们的估算结果,(1)8.5 代线在切割 32 寸时具有较强替代效应,单基板价值量比6 代线翻倍以上;(2)10.5 代线在切 65 寸时具有类似的强替代效应,单基板价值量比8.5 代线翻倍以上;(3)随着面板尺寸的增加,折旧占比在减小,产线的世代提升有其后发优势。

智东西认为,面板作为资本密度和技术门槛仅次于集成电路的半导体行业,经历了数轮周期最终形成了当下的行业格局。中国大陆具备全球最大的面板消费市场和相对完整的产业链集群,并且配合有效的社会管理机制,造就了中国面板行业在全球显著的成本竞争优势,这不是成本的短暂下降,而是成本曲线的确定性下移。未来,中国面板行业的话语权必将越来愈强,在OLED/Mini LED时代拥有强大的统治力。