虽然乔布斯离开后,苹果公司的创新能力一直被诟病,但苹果公司的经营状况却一路高歌猛进, 智能手机、可穿戴设备、软件服务业务增长带动公司 5 年净利润增加接近 1 倍。 公司依托强大的硬件安装基础、消费者忠诚度、垂直整合能力、软件&操作系统、服务生态,实现了由“硬件公司”向“平台公司”的转变,带动公司 5 年估值上涨接近 1.7 倍。

苹果公司核心竞争优势并非单纯的产品定义能力,更多在于“依托庞大 iPhone 用户群以及强关联软件服务建立的 iOS 生态系统”,使得用户粘性显著高于行业平均水平。展望未来, iPhone 13未来高销量,以及围绕智能手机衍生出来的可穿戴设备、软件服务、AR/VR、智能汽车等业务的高成长性仍是大概率事件。

本期的智能内参,我们推荐中信证券的报告《 苹果:从手机到可穿戴设备&汽车》, 从短中长三大时期分析苹果公司的发展趋势。

来源 中信证券

原标题:

《 苹果:从手机到可穿戴设备&汽车》

作者: 许英博 陈俊云 徐涛

一、 短期:智能手机、Mac&iPad 销量有望维持高位

1、 智能手机业务

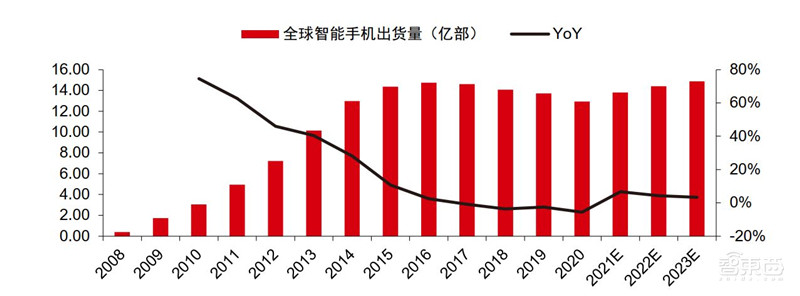

智能手机市场空间:2021 年全球智能手机出货量预计为 13.8 亿部(同比+7.0%),未来将保持低速增长。IDC 数据显示,自 2016 年全球智能手机出货量见顶之后(14.73亿部),整个行业进入存量市场。其中,2020 年受疫情影响,全球智能手机出货量大幅降低到 12.94 亿部(同比-5.7%)。考虑到疫情恢复的影响,IDC 预计 2021 年全球智能手机出货量有望增长至 13.8 亿部(同比+7.0%),未来将保持低速增长阶段,预计 2023 年全球智能手机出货量有望增长至 14.87 亿部。

▲全球智能手机出货量(亿部)

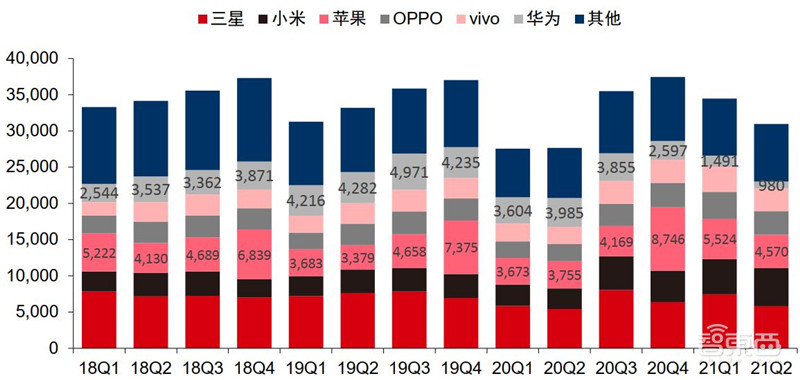

智能手机竞争格局:HMOVAS 六家企业主导全球市场;受贸易冲突影响,华为市占率逐渐降低。自 2007 年起苹果推出初代 iPhone,同时三星发力智能手机业务。2012 年后,中国品牌 HMOV 加速崛起(分别指华为、小米、OPPO、VIVO),全球布局。并与苹果、三星共同成为智能手机市场领军企业。2019 年华为受美国制裁影响,其智能手机出货量和份额大幅下滑,行业竞争格局发生重大变化。

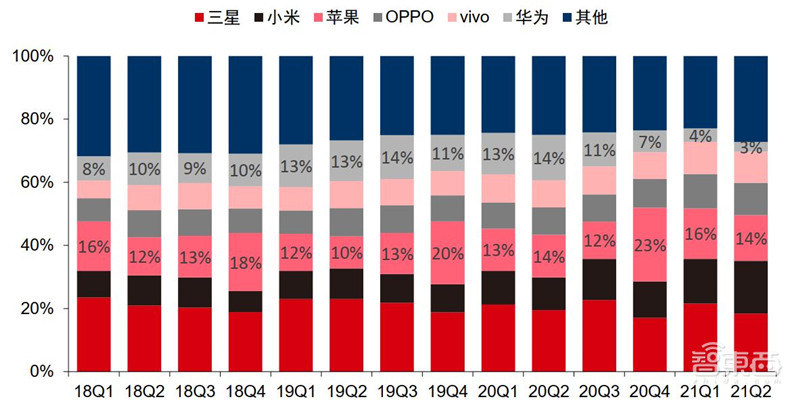

全球形成 HMOVAS 六家企业主导的竞争格局,21Q2 全球和中国智能手机市占率均为 73%。IDC数据显示,全球 2021H1智能手机销量达 6.61亿台,其中 21Q1、21Q2 出货量分别为 3.45 亿台、3.16 亿台。其中,2021 年 Q2,华为、三星、苹果、小米、OPPO、VIVO 六家企业全球智能手机市占率达 73%。

华为受美国制裁影响,智能手机出货量大幅降低,全球手机品牌竞争格局面临调整。咨询机构 Omdia 数据显示:受手机芯片短缺影响,华为 21Q1、21Q2 全球智能手机出货量分别降低至 1470 万台、980 万台,市占率分别为 4.3%、3.1%,较 2020 年 Q2 的 14%大幅度下滑。

▲全球智能手机出货量(万台)

▲全球智能手机市占率(%)

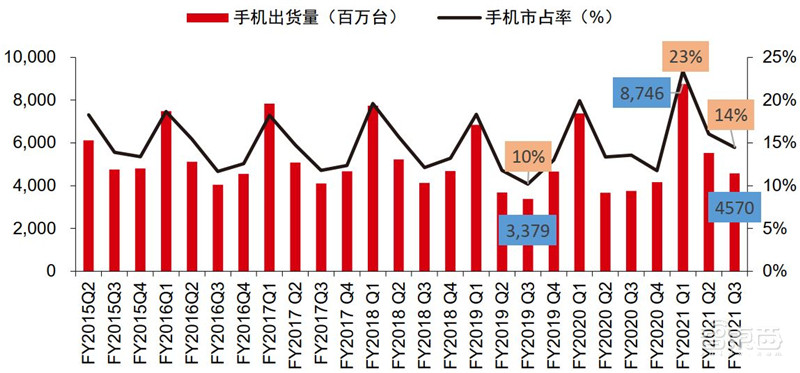

近两年苹果智能手机市占率稳定在 10.2%-23.4%,目前为世界第三大智能手机生产商。受益于 iPhone 12 的强劲表现,以及对华为智能手机的替代,带动苹果智能手机出货量不断增加。目前,公司智能手机市占率稳居全球前三。

近两年苹果智能手机季度平均出货量为 5300 万部,全球智能手机市场份额稳定在 10.2-23.4%之间。IDC 数据显示,FY2020,苹果智能手机出货量为 1.90 亿部(同比+2.1%)。FY2021 前三季度,苹果智能手机出货量为 1.88 亿部,基本与 FY2020 财年的出货量持平。其中 2021 年 Q2(苹果公司 FY2021Q3)苹果iPhone 智能手机出货量 4570 万台(同比+21.7%,环比-17.3%),全球市场份额占比约 14%。

▲苹果智能手机出货量及市占率(百万台,%)

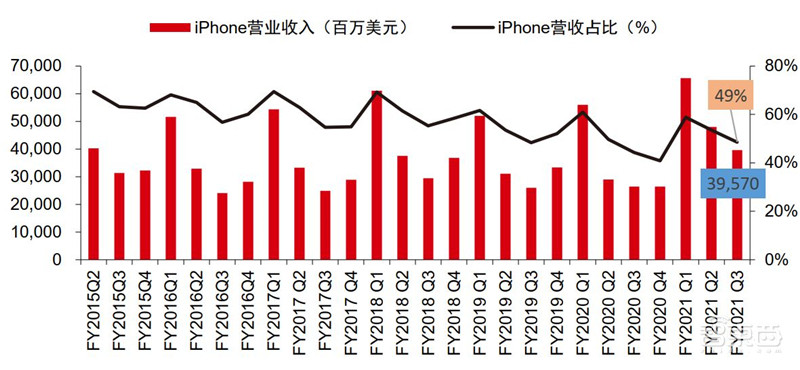

近两年来苹果 iPhone 智能手机业务平均季度营收为 405.3 亿美元。2021 年 Q2(苹果公司 FY2021Q3),公司 iPhone 智能手机业务营收 395.7 亿美元(同比+49.8%,环比-17.5%)。

▲苹果 iPhone 营业收入及营收占比(百万美元,%)

展望未来,看好苹果未来 1-2 年的智能手机销量数据。主要原因包括:1)华为智能手机业务受阻,苹果在高端市场有较大的替代空间;2)苹果用户忠诚度较高,老用换机留存率较高,目前存量 iPhone 已超过 10 亿台。5G 换机周期驱动下,有望迎来新一波换机潮;3)新款 iPhone 价格带不断扩大,以旧换新&金融支付等方式显著降低了用户购买价格。4)iPhone 12 售价进一步下探,iPhone13 中国区定价策略进一步下探,有望进一步获得更多的市场份额。

2、 PC&iPad 业务:市场份额仍有望稳步提升

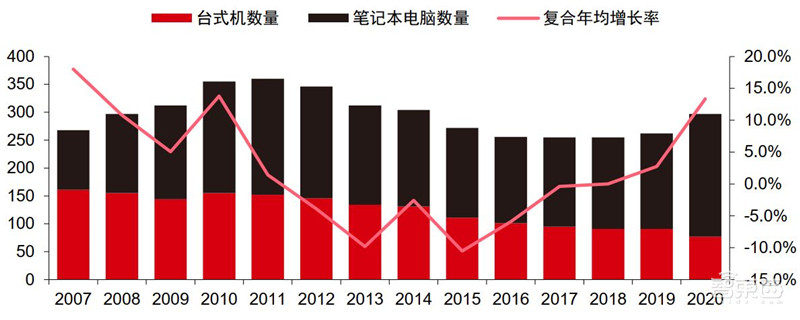

PC市场空间:2020年全球销量为2.97亿台,IDC预计未来1-5年销量将稳定在3.4-3.5亿台。疫情催化在线教育、远程办公等需求,2020 年全球 PC 出货量显著增长到 2.97 亿台(同比+13.4%)。IDC 预测,2021 年-2025 年全球 PC 销量将长期维持在 3.4-3.5 亿台的较高水平,未来将进入低速增长阶段。

2020 年全球 PC 出货量为 2.97 亿台(同比+13.4%)。根据 IDC 数据,全球 PC销量在 2011 年达到顶峰后,经历了 2011-2016 年的持续下行,年出货量基本稳定在 2.5 亿台左右。2020 年,疫情导致的物理隔离推动了远程办公、在线学习等需求,PC 出货量显著上行。2020 年全球 PC 销量为 2.97 亿台(+13.4%),其中台式机销量为 0.77 亿台(-15.4%),笔记本电脑销量为 2.2 亿台(+28.7%)。

▲全球 PC 销量数据(百万台)

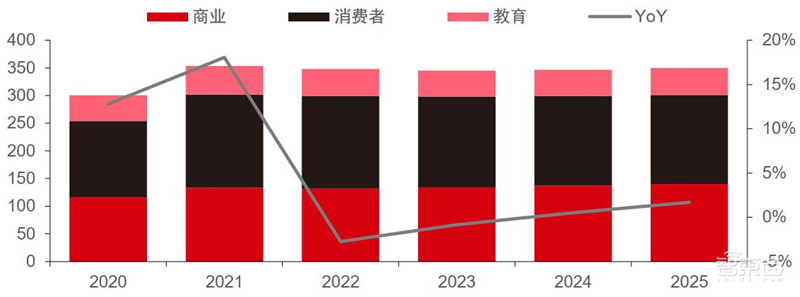

2021-2025 全球 PC 出货量有望稳定在 3.4-3.5 亿台。中长期来看,受新冠疫情影响,在线教育&线上办公的消费者教育有望提前完成。在一定程度上拉动 PC电脑、平板电脑的需求。根据 IDC 预测,2021 年-2025 年全球 PC 销量将长期维持在 3.4-3.5 亿台的较高水平。

▲全球 PC 销量数据及同比增速预测(百万台,%)

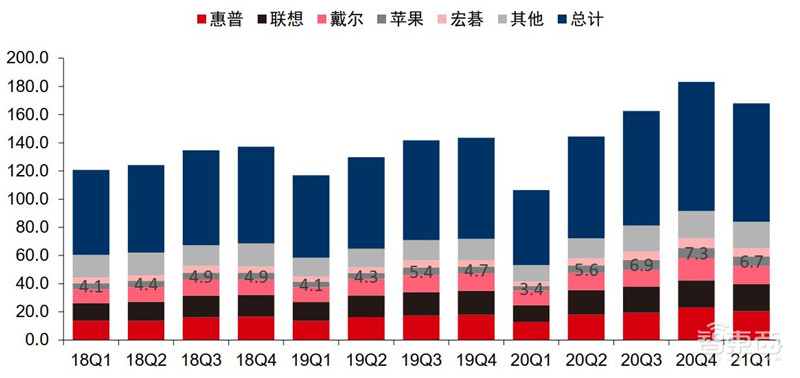

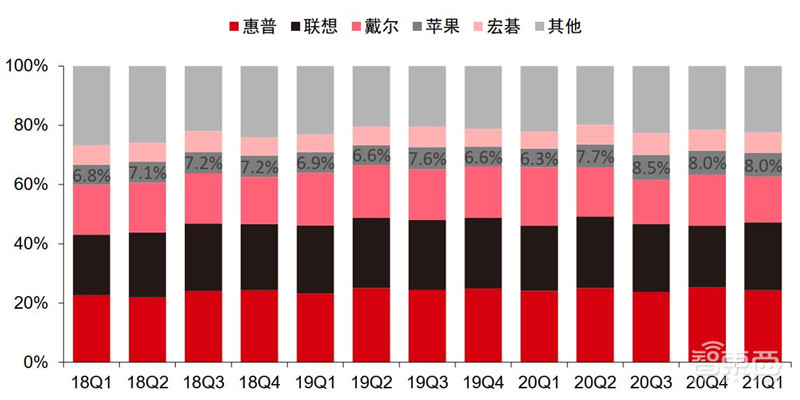

PC 市场竞争格局:全球 PC 市场高度集中,CR5 稳定在 77%-80%之间。IDC 数据显示:2018-2021 年,全球 PC 电脑 CR5 市占率长期稳定在 77%-80%之间。苹果 PC 电脑长期稳定在 6.3%-8.5%之间,为全球第四大 PC 电脑供应商。

全球 PC 电脑 CR5 企业市占率达 77.5%。IDC 数据显示,全球 PC 电脑主要由惠普、联想、戴尔、苹果、宏碁五家提供。近两年 CR5 市占率长期稳定在 77%-80%之间。其中,2021Q1 惠普、联想、戴尔、苹果、宏碁五家公司出货量分别为 2040万台(市占率为 24.3%)、1920 万台(市占率为 22.9%)、1290 万台(市占率为15.4%)、670 万台(市占率为 8.0%)、580 万台(市占率为 7.0%)。

▲全球 PC 电脑出货量(百万台)

▲全球 PC 电脑市占率(%)

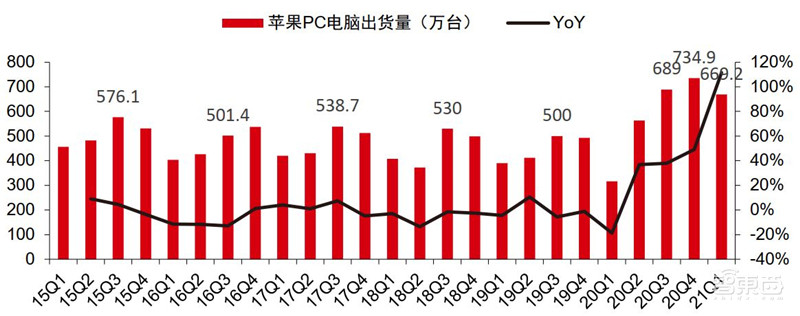

苹果 PC 业务:2020 年以来,受疫情影响,苹果 PC 出货量显著增加,进而带动公司营业收入的增长。IDC 数据显示,2021Q1,苹果 PC 电脑出货量为 669 万台(市占率为8%),为全球第四大 PC 设备生产商。2021Q1(苹果 FY2021Q2)营业收入为 91 亿美元,对应产品 ASP 为 1180 美元/台。

PC 电脑季度销量长期稳定在 400-550 万台,2020 年以来,受疫情影响出货量在一定程度上增加。IDC 数据显示,2015-2019 年苹果 PC 电脑出货量稳定在400-500 万台,周期性波动较为明显。进入 2020 年以来,疫情导致居家办公&在线教育普及,在一定程度上导致 PC 电脑出货量大幅提升。其中,20Q4 苹果PC 出货量为 734.9 万台,同比增长 49.2%。

▲苹果 PC 电脑出货量(万台,YoY)

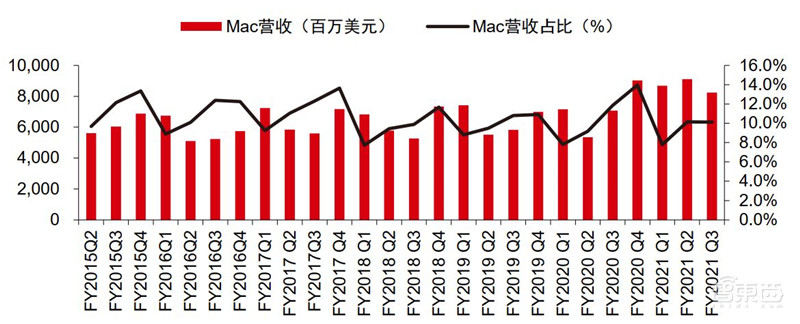

苹果 PC 电脑营收长期围绕 52-72 亿美元波动(营收占比稳定在 7.7%-12.4%),2020 年以来,受疫情影响营收稳定在 70-91 亿美元之间(营收占比在10.1%-14.0%)。公司财报数据显示,FY2015Q2(会计年度 2015Q1)-FY2020Q1(会计年度 2019Q4),Mac 电脑营收随 PC 出货量的波动,长期稳定在 52-72亿美元(营收占比长期稳定在 7.7%-12.4%)。受疫情影响,FY2020Q3(会计年度 2020Q2)-FY2021Q3(会计年度 2021Q2),公司 Mac 电脑营收增长至 70-91亿美元(营收占比稳定在 10.1%-14.0%)。

▲苹果 PC 电脑营收及营收占比(百万美元,YoY)

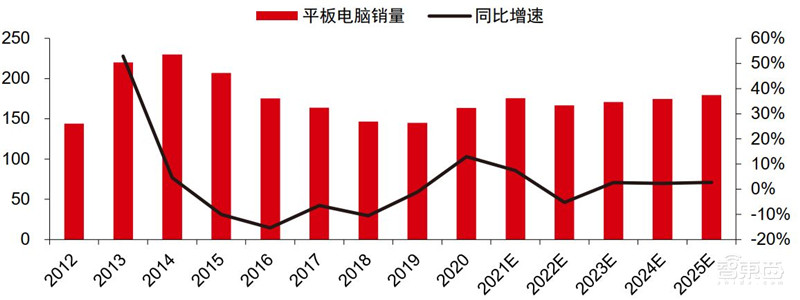

Pad 市场空间:2020 年全球销量为 1.63 亿台,IDC 预计未来 1-5 年销量将稳定在1.7-1.8 亿台。疫情催化在线教育、远程办公等需求,2020 年全球 Pad 销量为 1.63 亿部(+13.8%)。IDC 预测,2021 年-2025 年全球 Pad 销量将长期维持在 1.7-1.8 亿台的水平,较疫情前 1.4-1.5 亿台的水平显著提升。

2020 年全球 Pad 销量为 1.63 亿部(同比+13.8%)。IDC 数据显示,全球 Pad销量也在 2014 年达到顶峰后,经历了 2014-2018 年的持续下行,年出货量也基本稳定在 1.5 亿部左右。2020 年,疫情导致的物理隔离推动了远程办公、在线学习等需求,全球 Pad 出货量均出现显著上行:2020 年全球 Pad 销量为 1.63 亿部(+13.8%),其中 iPad 销量为 0.53 亿部(+6%),而其他品牌 Pad 销量为 1.1亿部(+15.8%)。

▲全球 pad 销量数据(百万台)

IDC 预计 2021-2025 年全球 Pad 出货量有望稳定在 1.7-1.8 亿台。类似于 PC 的逻辑,疫情催化下,居家办公&在线教育渗透率稳步提升,使得全球平板电脑市场需求也不断增加。根据 IDC 预测,2021 年及以后全球平板电脑销量将长期维持在 1.7-1.8 亿台的水平,较疫情前 1.4-1.5 亿台的水平有一定提升。

▲全球 Pad 销量及增速(百万台,%)

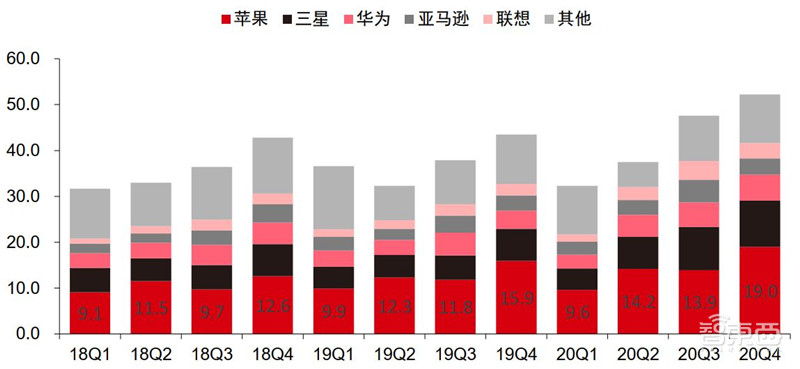

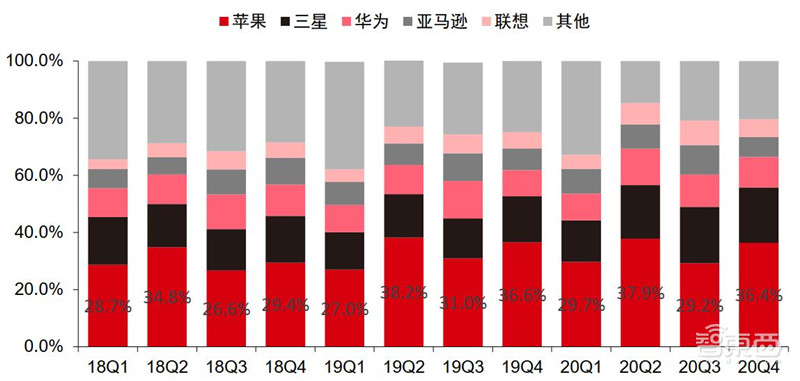

Pad 市场竞争格局:全球 Pad 市场高度集中,CR5 稳定在 62.3-79.7%之间。IDC 数据显示:2018-2021 年,全球平板电脑生产商 CR5 市占率长期稳定在 62.3%-79.7%之间。其中苹果 iPad 产品稳定在 26.6%-38.2%之间,为全球第一大平板电脑供应商。

全球平板 CR5 企业市占率达 79.7%。IDC 数据显示,全球平板主要由苹果、三星、华为、亚马逊、联想五家提供。近两年 CR5 市占率长期稳定在 62.3%-79.7%之间。其中,2020Q4 苹果、三星、华为、亚马逊、联想五家公司平板出货量分别为 1900 万台(市占率为 36.4%)、1010 万台(市占率为 19.3%)、560 万台(市占率为 10.7%)、360 万台(市占率为 6.9%)、330 万台(市占率为 6.3%)。

▲全球平板出货量(百万台)

▲全球平板市占率(%)

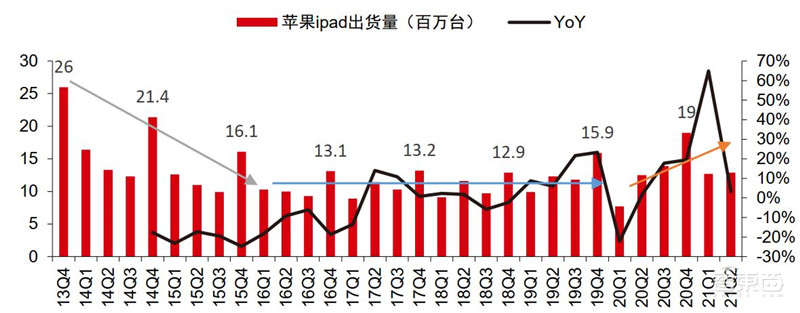

苹果 iPad 业务:2020 年以来,受疫情影响,苹果 iPad 产品出货量经历了先增长后回落的过程。IDC 数据显示,2021Q2,苹果 iPad 出货量为 1290 万台,为全球第一大 iPad设备生产商。2021Q2(苹果 FY2021Q3)营业收入为 73 亿美元,对应产品 ASP 为 572美元/台。

疫情影响在一定程度上刺激 iPad 产品出货量增加。近十年以来,随着智能手机屏幕越来越大、功能越来越齐全,导致平板电脑的需求量在一定程度上下降,苹果 iPad 业务先经历了“出货量大幅下降→出货量周期性波动”。2020 年疫情以来,居家办公&在校教育导致产品出货量大幅提升。出货量由 2013 年 Q4 的 2600万部降低至 2019 年 Q4 的 1590 万部,随后增长至 2020 年 Q4 的 1900 万部。

▲苹果平板电脑 iPad 出货量及增速(百万台,%)

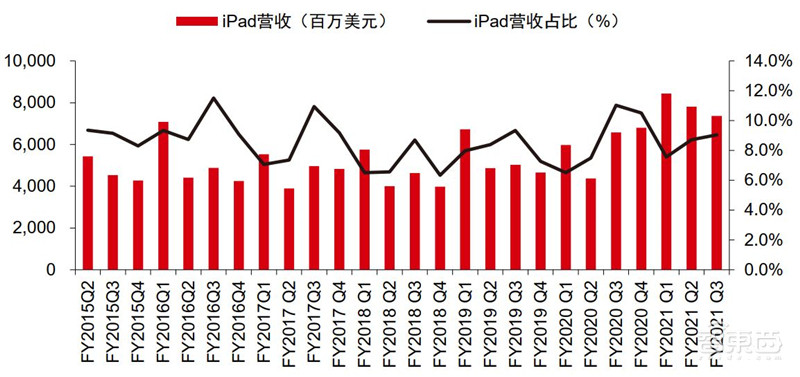

iPad 营收长期围绕 40-71 亿美元波动,2020 年以来,受疫情影响营收稳定在66-84 亿美元之间。公司财报数据显示,FY2015Q2(会计年度 2015Q1)-FY2020Q1(会计年度 2019Q4),iPad 营收随产品出货量的波动,长期稳定在66-84 亿美元(营收占比为 6.5%-11.5%)。受疫情影响,FY2020Q3(会计年度2020Q2)-FY2021Q3(会计年度 2021Q2),公司 iPad 营收增长至 66-84 亿美元(营收占比为 7.6%-11.5%)。

▲苹果 iPad 营收及营收占比(百万美元,YoY)

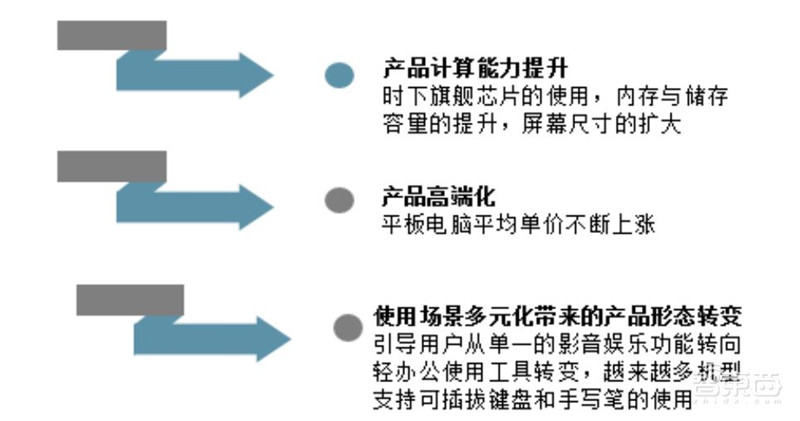

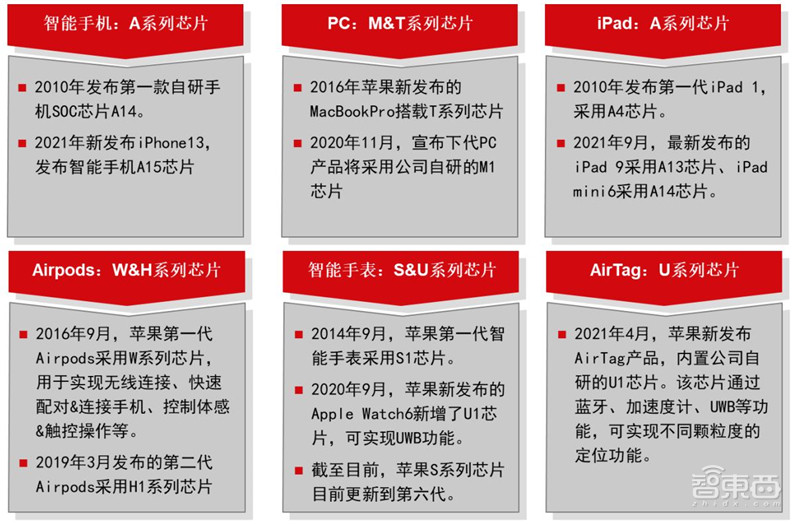

未来 PC&Pad 有望向高算力、多使用场景方向发展。考虑到 PC&Pad 行业已进入存量市场,我们认为,行业未来的发展方向将沿着高算力、使用场景多元化的三个方向发展,而其中的芯片将是影响产品性能的关键参数。从苹果的发展历史来看,公司在半导体领域有着丰富的 SoC 芯片制造经验,围绕着智能手机、PC、iPad、Airpods、智能手表、AirTag 先后推出了不同系列的芯片。

▲全球 PC 电脑&平板电脑未来发展方向

▲苹果在半导体领域中的布局

看好苹果 M1 芯片带来的产品颠覆体验,以及新发布 iPad 9&iPad Mini 6 的产品更新。其中,苹果 Mac 产品通过采用自研 M1 芯片,CPU、GPU、性能功耗比等关键参数较第三方供应商芯片解决方案大幅提升,料将为用户带来较好的体验。2021 年 9 月,苹果新发布 iPad9 & iPad Mini6,其中,iPad9 在芯片&系统方面有较大更新,iPad Mini6在外观、芯片、摄像头等硬件方面有较大的更新。

二、 中期:可穿戴设备、软件服务持续快速成长可期

1、 可穿戴设备:受益于较低渗透率,中期有望持续维持快速增长

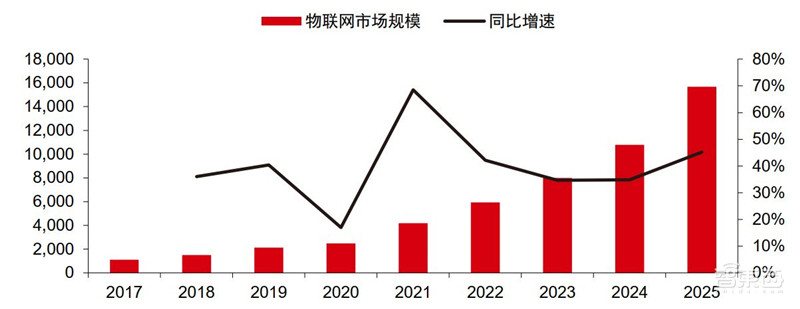

行业发展现状:可穿戴设备是下轮科技革命领域中重要的一环。从科技的发展历史来看,当前我们正处于两轮科技红利的中点,移动互联网红利逐渐减弱,物联网时代起航,5AIoT 是下一轮科技红利最大的机遇。可穿戴设备作为 5AIoT 领域中重要的一环,未来有望保持快速的增长。

当前时间节点,正处于全球科技两轮红利的中点,移动互联网红利逐渐减弱,物联网时代起航,5AIoT 是下一轮科技红利最大的机遇。全球智能手机销量自2016 年见顶,移动互联红利逐渐减弱,物联网时代启航。回顾全球市场:自 2007年全球第一部量产智能手机苹果问世至今,智能机销量持续快速增长,CAGR 超过 30%。IDC 数据显示:2016 年全球智能手机销量达到峰值 14.7 亿部。但 2017年、2018 年、2019 年智能机销量均已出现下降。其中:2017 年销量下降 0.1%、2018 年销量下降 4%、2019 年销量下降 2%。

移动互联网用户数趋于饱和,物联网势头正盛。根据三大运营商披露的数据,2017 年三大运营商移动互联网用户数及物联网的连接数分别为 13.28 亿和 1.57亿,而 2019 年则分别为 15.95 亿和 12.31 亿,人联网连接数仅增加 20%,而物联网的连接数则上升近 7 倍。据艾瑞咨询预测:全球 AIoT 连接量将由 2018 年的 64 亿个提升至 2022 年的 153 亿个,4 年 CAGR 为 24.3%;AIoT 市场规模也由 2018年的 6692亿美元提升至 2022年的 1.55万亿美元,4年 CAGR为 23.4%。

▲全球物联网市场规模(亿美元)

可穿戴设备是下轮科技革命领域中重要的一环。可穿戴设备主要包括:智能手表、智能手环、TWS 耳机、AR/VR 等产品。通过软件支持和云端交互等多种技术实现其功能,广泛应用于娱乐、运动和医疗健康等领域,是 5AIoT 领域中的重要一环。

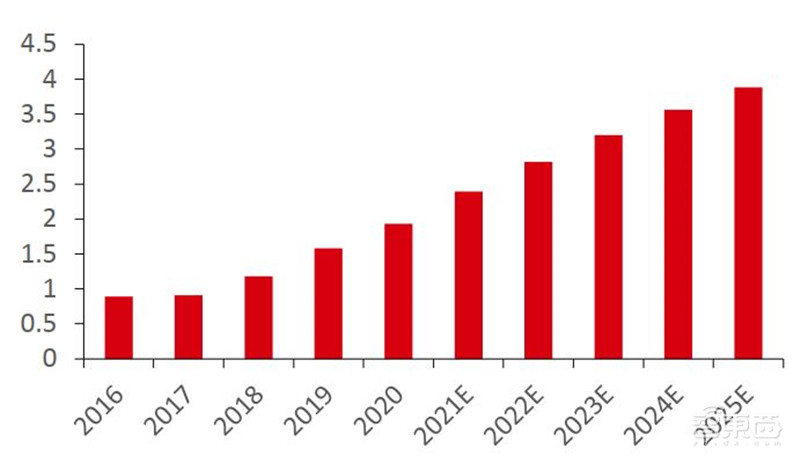

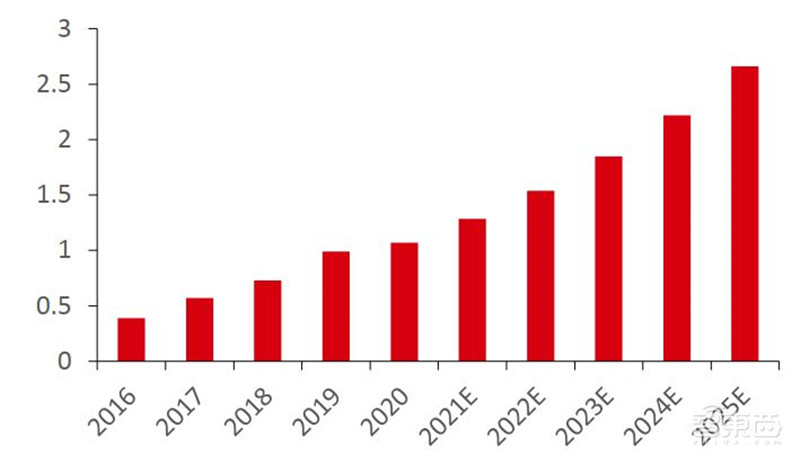

可穿戴设备出货量未来将保持高速增长。CCS Insights 数据显示,全球可穿戴设备出货量维持保持高速增长,有望由 2020 年的 1.93 亿个增长至 2025 年的 3.88亿个(CAGR 为 12.9%);IDC 数据显示,中国可穿戴设备出货量亦保持高速增长,有望由 2020 年的 1.07 亿个增长至 2025 年的 2.66 亿个(CAGR 为 20.0%)。

▲全球可穿戴设备出货量(亿个)

▲中国可穿戴设备出货量(亿个)

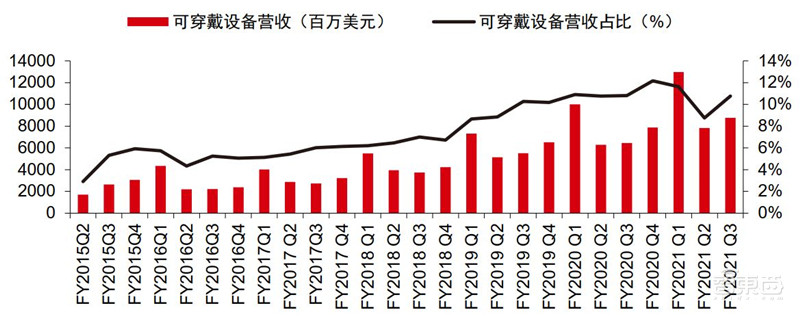

苹果定义可穿戴设备,持续引领全球行业发展。苹果围绕智能手机推出 AirPods、AppleWatch、Airtag 等智能终端产品,定义智能可穿戴设备竞争规则,细分产品出货量均位居行业首位,持续引领行业发展。近些年来,随着苹果可穿戴设备产品矩阵丰富度的增加,公司营收不断增长,由 FY2015Q2 的 16.89 亿美元(营收占比为 3%)提升至 FY2021Q3的 87.75 亿美元(营收占比为 11%)。

▲苹果可穿戴设备营收及营收占比(百万美元,%)

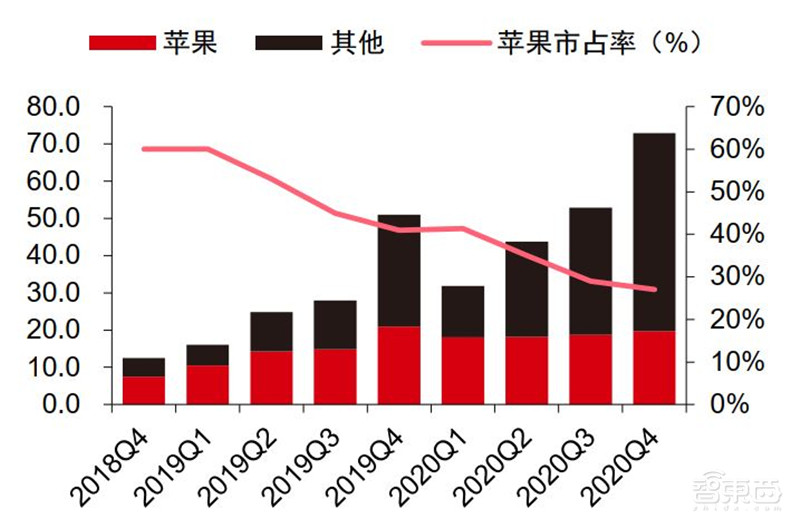

1)Airpods:可穿戴设备系列的明星产品。从苹果 Airpods 的发展历史来看,Airpods定义 TWS 耳机市场,目前产品已迭代至第四代,2020 年出货量为 7470 万颗,为全球市占率第一的 TWS 耳机供应商。

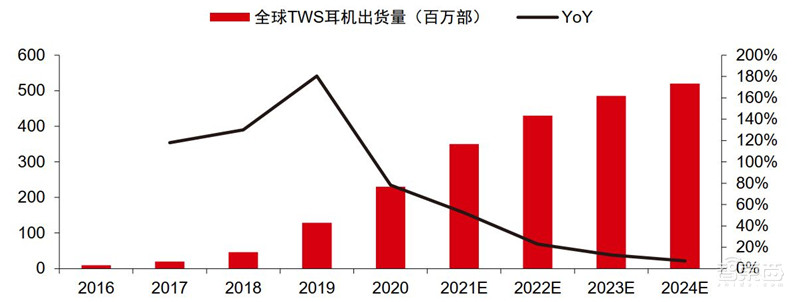

TWS 耳机行业市场空间:未来将继续保持高速增长,预计产品出货量将由 2020年的 2.3 亿副增长至 2024 年的 5.2 亿副。Counterpoint 数据显示,2016-2020年 TWS 耳机出货量分别为 918 万、2000 万、4600 万、1.29 亿副、2.30 亿副,对应 CAGR 为 124%。据 Counterpoint 预测,全球 TWS 耳机有望由 2020 年的2.3 亿副增长至 2024 年的 5.2 亿副,对应 CAGR 为 22.6%。

▲全球 TWS 耳机出货量及增速(百万部,%)

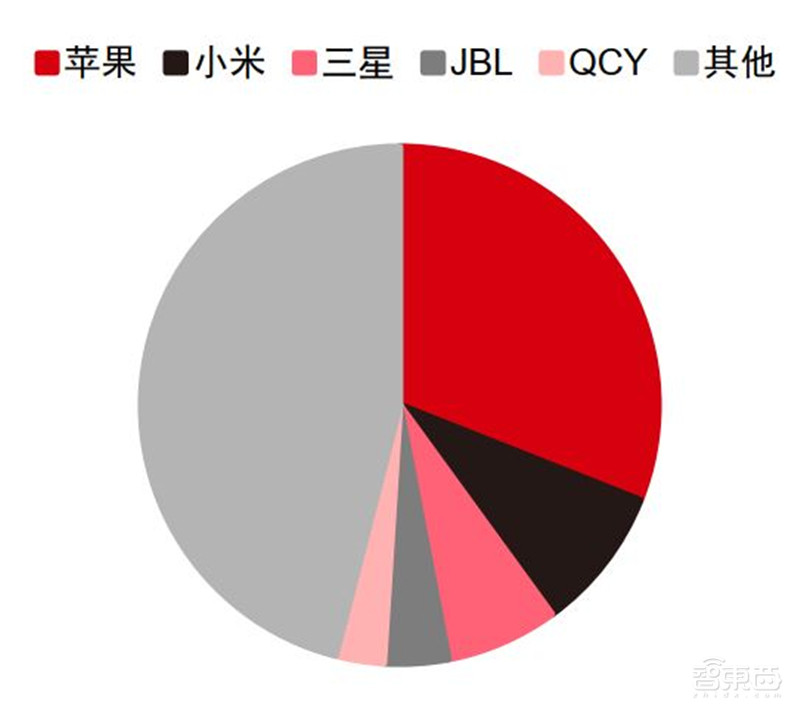

TWS 耳机行业竞争格局:苹果为行业龙头,2020 年占据 32%市场份额。行业在突破了苹果公司的相关专利之后,其他厂商逐渐快速跟进。Counterpoint 数据显示,全球 2020 年 TWS 耳机出货量为 2.33 亿副,其中苹果出货量为 7470 万副,占据约 32%的市场份额,为全球 TWS 耳机的龙头企业。

▲全球 TWS 耳机出货量及苹果市占率(百万副,%)

▲2020 年全球 TWS 耳机市占率

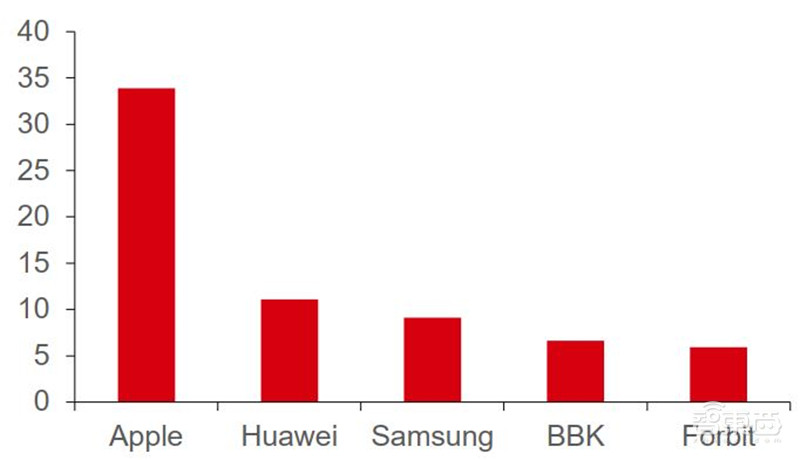

智能手表:积极打造开放的数字健康生态圈。自 2014 年 9 月发布第一款 AppleWatch 以来,苹果已连续发布了 8 款智能手表。除 2015 年未发布新产品,公司每年保持至少一款智能手表的推出进度。从产品功能上来看,苹果 Apple Watch 功能丰富度不断提升,带动产品出货量不断增加。Strategy Analytics & Counterpoint 数据显示:公司智能手表出货量由 2017 年的 1470 万部增长至 2020 年的 3204 万部(CAGR 为 24.2%),为全球第一大智能手表供应商。

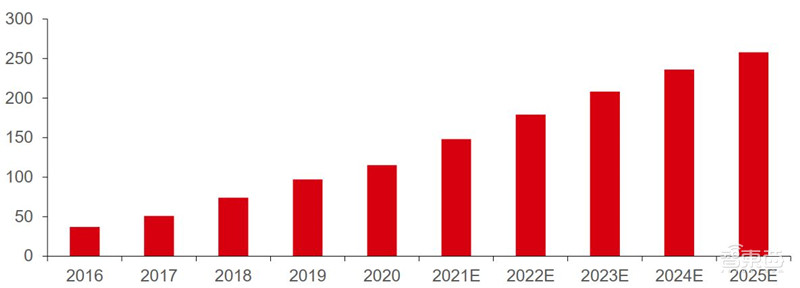

智能手表行业市场空间:有望由 2020 年的 1.15 亿部增长至 2025 年的 2.58 亿部。近些年来,随着 eSIM 卡的普及,智能手表开始脱离手机配件,转型为独立的可穿戴设备。同时,借助 ESIM 卡能够支持用户在无手机配套的状态下实现通话、钱包支付等功能。同时,智能手表在健康管理领域,也加入了心率测试、血氧测试等功能,也在一定程度上满足了特定用户的需求,行业迎来高速增长阶段。CCS Insights数据显示,全球智能手表出货量由2016年的3700万部增长至2020年的 1.15 亿部(CAGR=32.8%)。未来随着产品功能的进一步丰富,CCS Insight预计全球智能手表出货量有望由 2020 年的 1.15 亿部增长至 2025 年的 2.58 亿部,对应 CAGR 为 14.9%。

▲全球智能手表出货量(百万个)

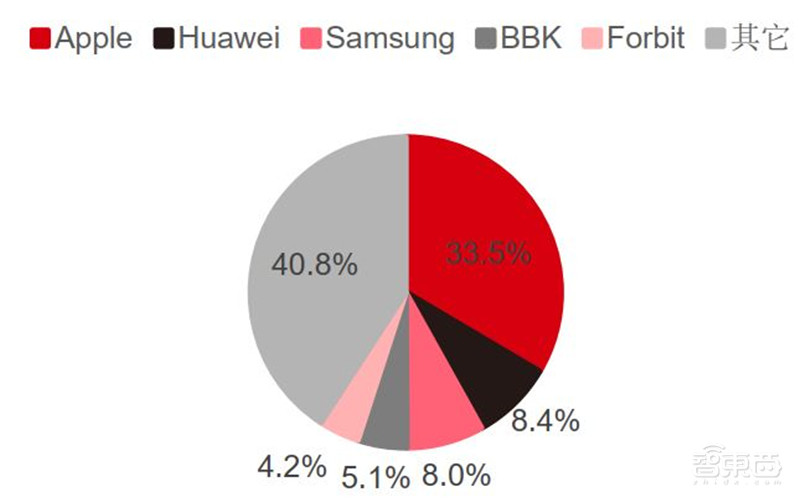

智能手表行业竞争格局:苹果为全球最大的龙头企业,显著领先于竞争对手。Counterpoint 数据显示,2020 年苹果智能手表出货量为 3204 万部,处于全球出货量第一位置,高于全球其他华为(2020 年销量为 1110 万部)、三星(2020 年销量为 910 万部)、BBK(2020 年销量为 660 万部)、Forbit(2020 年销量为 590万部)四家公司加总销量。

▲2020 年全球 Top 5 品牌智能手表出货量(百万部)

▲ 2021Q1 全球不同品牌智能手表市占率(%)

苹果智能手表竞争优势:苹果智能手表市占率保持全球龙头地位,除了强大的 iOS 系统以外,公司产品在语音交互、健康管理等领域,也显著优于竞争对手。截至目前,公司 Apple Watch OS 系统已更新至第八代。同时加大了在健康管理领域中的管理。

展望未来:苹果可穿戴设备渗透率相对较低,中期维持快速增长。苹果在可穿戴设备领域中的核心壁垒不仅仅在于产品定义能力,更多的在于“庞大的 iPhone 用户群以及强关联性软件服务”。根据我们测算,FY2020,苹果 Airpods 出货量渗透率为 16.5%,Apple watch 渗透率为 9.6%,未来仍有较大的提升空间。我们看好苹果强大的 10 亿用户基础,未来可穿戴设备渗透率提升可期,公司在此领域中的高成长性有望继续保持强劲。

2、 软件服务:受益于苹果存量用户基数扩大、变现能力提升,成长可期

苹果软件业务:服务生态不断完善,主要包括 License、App Stroe、订阅服务三大类。近些年来,伴随着公司硬件产品的扩容,公司同时加大了在软件服务生态领域中的布局。从发展历史来看,自 2008 年推出 APP Store 以来,苹果在数字服务生态领域中的布局逐渐丰富,目前主要包括:License(主要是谷歌为其支付的广告费用)、App Store(按照一定比例抽取佣金费用)、订阅服务等增值服务(Apple Music、Apple Care+、iCloud、Apple Developer、Apple License、Apple Pay)等。

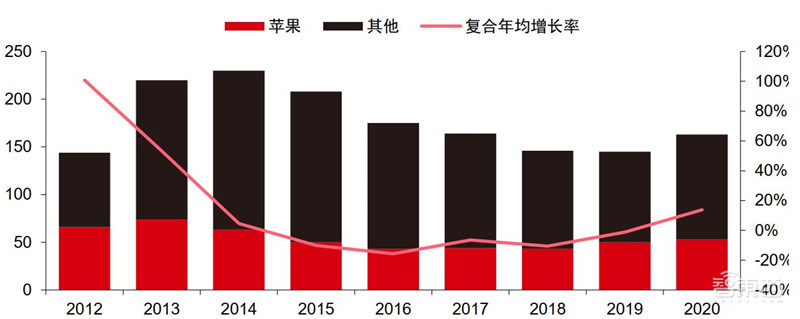

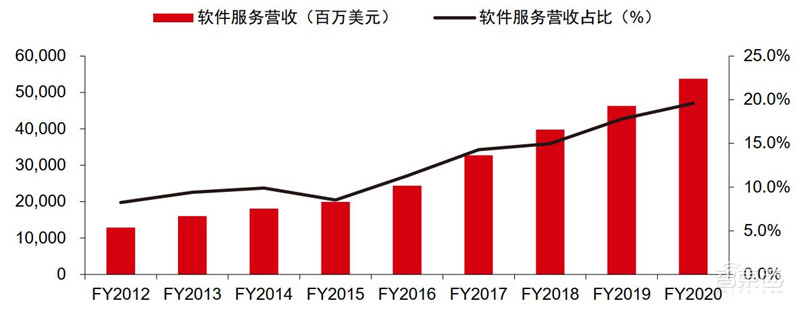

服务生态增加带动营收不断增加,FY2020 软件服务生态营收为 538 亿美元(营收占比为 19.6%)。伴随着软件服务生态产品矩阵的不断增加,也带动公司服务营收不断增长,由 FY2012 的 129 亿美元(营收占比为 8.2%),增长至 FY2020的 538 亿美元(营收占比为 19.6%)。

▲苹果服务收入及营收占比(百万美元,%)

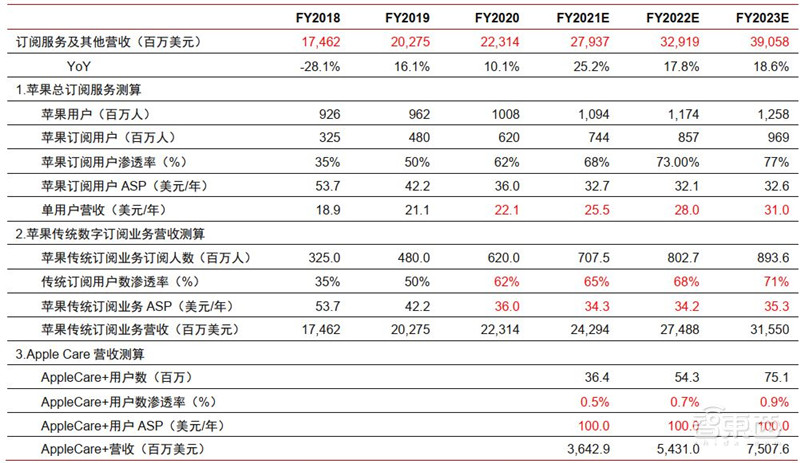

展望未来,报告对苹果软件服务持续持乐观态度。与竞争对手相比,苹果依托强大的硬件规模已在软件服务领域建立了显著优势。中长期来看,我们对苹果软件服务持乐观态度。未来驱动公司软件服务营收增长的动力主要包括:①Apple One 推出使得公司影音娱乐订阅服务渗透率提升;②Apple Care+推出带动公司订阅服务 ASP 提升。我们预计,苹果订阅服务渗透率有望由 FY2020 年的 62%提升至 FY2023 年的 77%,单用户 ASP 有望由 FY2020 年的 22.1 美元/年提升至 FY2023 年的 31.0 美元/年,进而带动公司其他订阅服务营收由 FY2020 年的 223 亿美元增长至 FY2023 年的 391 亿美元。

▲苹果其他订阅服务营收测算

三、 长期:AR/VR&智能汽车,公司长周期成长性来源

1、 AR/VR:期待 2022 年放量

VR/AR 已经成为各科技巨头争相布局的下一代技术。FaceBook、谷歌、索尼、字节跳动等公司加大了在此领域中的产品布局。

VR(VirtualReality,虚拟现实)是指利用 VR 设备模拟产生一个三维的虚拟空间,提供视觉、听觉、触觉等感官的模拟,让使用者如同身临其境。 AR (Augmented Reality,增强现实)是 VR 技术的延伸,能够把计算机生成的虚拟信息(物体、图片、视频、声音、系统提示信息等)叠加到使用者所在的真实场景中,并与人实现互动,但使用者能区分两者区别。 MR (Mixed Reality,混合现实)是 AR 技术的升级,将虚拟世界和真实世界合成一个无缝衔接的虚实融合世界,其中的物理实体和数字对象满足真实的三维投影关系。

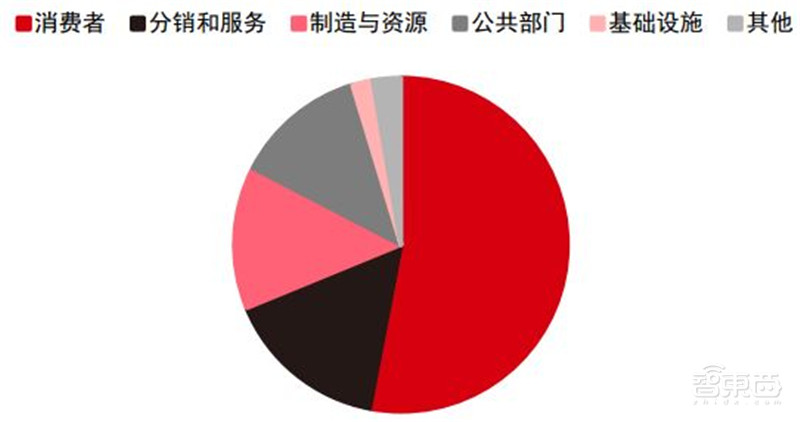

AR/VR 下游应用场景集中。IDC 数据显示,按下游各行业分类,消费者占比 53%,排名第一;分销与服务占比 15.8%,排名第二;制造与资源占比 13.8%,公共部门占比12.7%,前 4 名合计占比 95.3%,下游应用集中。

▲2020 年全球 AR/VR 下游应用占比

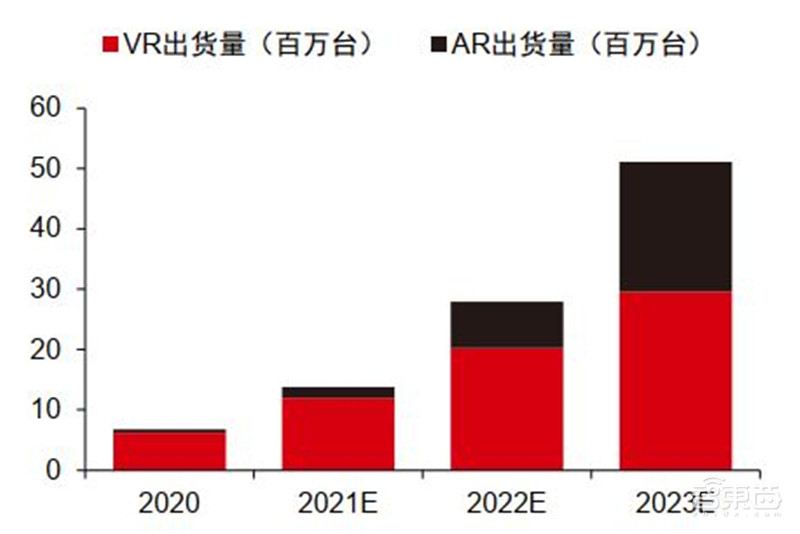

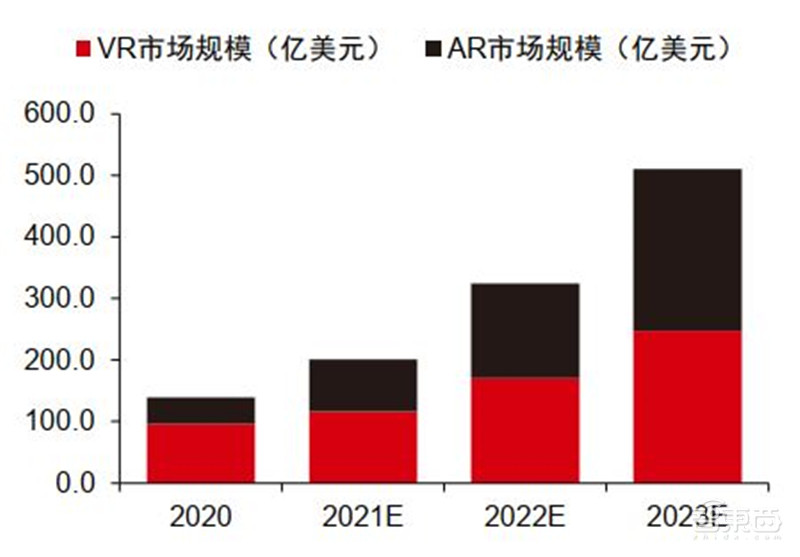

市场有望保持高速增长。IDC 数据显示,全球 AR/VR 设备出货量有望由 2020 年的680 万台增长至 2023 年的 5110 万台,CAGR 为 96%;出货量的增加带动全球 AR/VR 设备市场规模的持续增加,有望由 2020年的 139亿美元增长至 2023年的 510亿美元,CAGR为 54%。

▲全球 AR/VR 设备出货量(百万台)

▲全球 AR/VR 设备市场规模(亿美元)

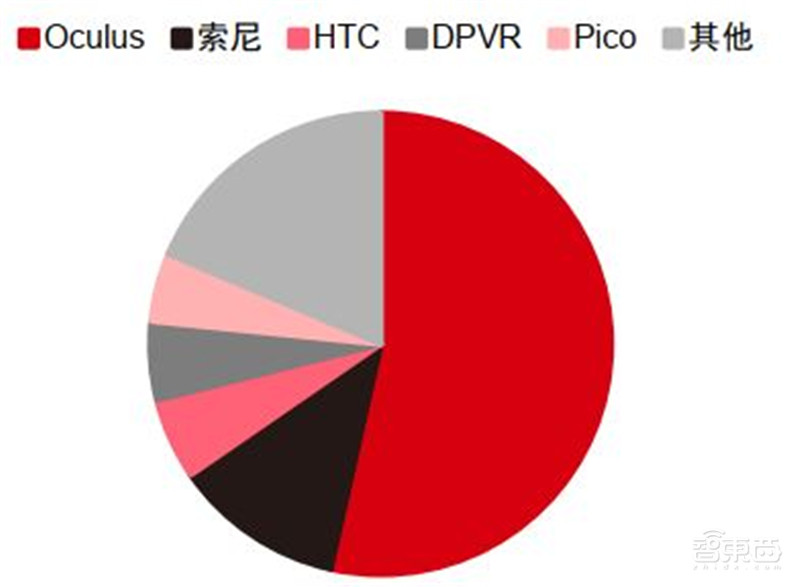

竞争格局:AR/VR CR5 市占率为 81.4%。据 Counterpoint 数据显示:2020 年全球AR/VR 主流厂商市占率排名中,Facebook 旗下的 Oculus 市占率最高,占比为 53.5%;索尼市占率为 11.9%,全球排名第二。第 3-5 名分别为 HTC (5.7%)、DPVR (5.5%)和 Pico(4.8%),前 5 名合计占比 81.4%,集中度较高。

▲2020 年全球 AR/VR 出货量市占率(按厂商划分)

苹果在 AR/VR 领域中的布局:一方面注重软件&硬件等底层技术的开发;另一方面积极收购产业链相关公司,致力提升 AR/VR 用户体验。从苹果在 AR/VR 领域中的技术布局来看,公司同时注重在软件、硬件中的产品开发。(a)在软件领域,公司通过发布 ARKit架构,苹果用户可通过 iPhone 手机实现导航、交互、支付等 AR 的交互体验,不断拓展用户的使用空间和维度;同时,公司加大了 AR 在 APP Store 中的推广,截止 2020 年,苹果 APP Store 中,AR 应用的总下载量已超过 1300 万次;苹果 ARKit 活跃用户数为 9.5亿,远超谷歌 ARCore 的 1.22 亿。(b)在产业链布局方面,公司积极收购相关公司,以增强用户的 AR/VR 用户体验。如:2013 年收购的 PrimeSense,可实现 3D 感应与动作捕捉功能;2018 年收购 Akonia Holographics,可实现 AR 头显超高清全彩显示技术,进而减少 AR/VR 头显眩晕问题。

1)苹果在 AR/VR 领域中的布局及成效:现阶段苹果在 AR 领域的布局以移动产品(iPhone、iPad 等)为主,集中在开发工具(ARKit)、平台(APP Store)、硬件产品(iPhone&iPad 等)的生态构建。截止 2020 年,苹果 APP Store 中,AR 应用的总下载量已超过 1300 万次,苹果 ARKit 活跃用户数为 9.5 亿。

2)产业链布局:苹果积极收购相关公司,以增强用户的 AR/VR 用户体验。从 AR/VR的技术发展来看,目前限制该技术普及的因素主要包括大小&轻重、眩晕、交互逼真。苹果公司通过投资&并购的策略,积极整合 AR/VR 中的产品及技术布局,不断增强用户的使用体验。

媒体报道苹果拟于 2022 年推出首款 AR 设备,售价超过 2000 美元/台。据 Digitimes的报道,苹果第一款 XR 设备为 AR 头显面罩,目前已进入人工检验阶段,预计将于 2022年 Q2 推向市场,售价超过 2000 美元。第二款产品为 AR 眼镜,预计将于 2025 年推向市场。其报道的首款 AR 设备参数具体为:

该款 AR 面罩设备重量大约为 100~120g,镜框部分采用高强度轻量化含有微量稀土元素的镁合金材料。

该产品包含了 15 个摄像头,并配备激光雷达传感器,可在屏幕上实现身临其境的沉浸式体验。其中 8 个模组用来提供影像式穿透的 AR 体验,6 个模组用来提供创新的生物识别功能,1 个模组用来进行环境侦测。

该设备搭载了台积电 5nm 制程芯片,但仍需通过蓝牙搭配 iPhone 使用。

苹果首款 AR 设备的售价可能会高达 2000 美元以上,主要是由于其零部件成本和初期规模量成本较高。

苹果 AR 设备成长性分析:若 2022 年推出,我们预计 2023 年营收有望为 45 亿美元。

(a)据 IDC 预测,全球 AR 设备有望于 2023 年增长至 2150 万台。

(b)从苹果公司在Airpods、Apple Watch 中的市占率来看,IDC&Counterpoint 数据显示,2020 年两类产品的市占率在 30%-32%之间。

(c)考虑到①AR 设备现有的竞争格局;②苹果可能于 2022年推出首款 AR 设备,产品需要经过市场的考验期;苹果首款 AR 设备 ASP 售价相对较高,预计 2023 年苹果 AR 设备市占率为 10%,对应销量约为 210 万台。

(d)基于上述AR 设备出货量、苹果市占率的假设,按照 0.2 万美元/台的价格计算,我们预计 2023 年苹果 AR 设备营业收入有望为 45 亿美元。

(e)未来几年 AR/VR 市场对苹果来讲是一个好的机会。但考虑到产业链的成熟度、苹果 AR 设备的推出时间仍未确定,短期内 AR/VR 业务不会对公司业务产生较大影响。

2、 智能汽车&自动驾驶:长周期成长性重要支撑

智能汽车市场规模:率先落地的 5AIoT 应用场景,我们预计 2030 年全球智能汽车销量有望增长至 6581 万辆。目前,百年汽车行业正面临着电动化、智能化、网络化和共享化的挑战。随着上游车载摄像头、激光雷达、车载芯片等智能硬件成本的下降,智能汽车单车价格持续下探,成为率先落地的 5AIoT 应用场景;同时,伴随着科技的进步,AI、人机&语音交互、5G C-V2X 车联网等技术的进一步发展,智能汽车功能持续丰富,有望成为下一个重要的互联网入口。

随着智能汽车上游硬件成本的降低、AI 等软件技术的成熟,智能汽车未来十年的投资机遇值得重点期待,汽车也将由电控机械技术主导转向电子、通信、软件、机械技术的深度融合,成为跨行业、多学科的创新技术前沿,亦将激发更多商业模式创新。我们预计 2030 年中国和全球智能汽车销量分别达 2665 万辆、6581 万辆。

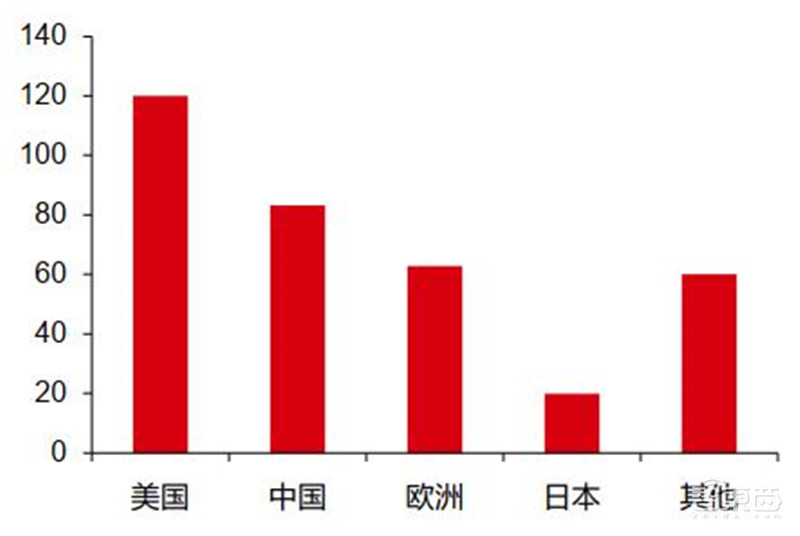

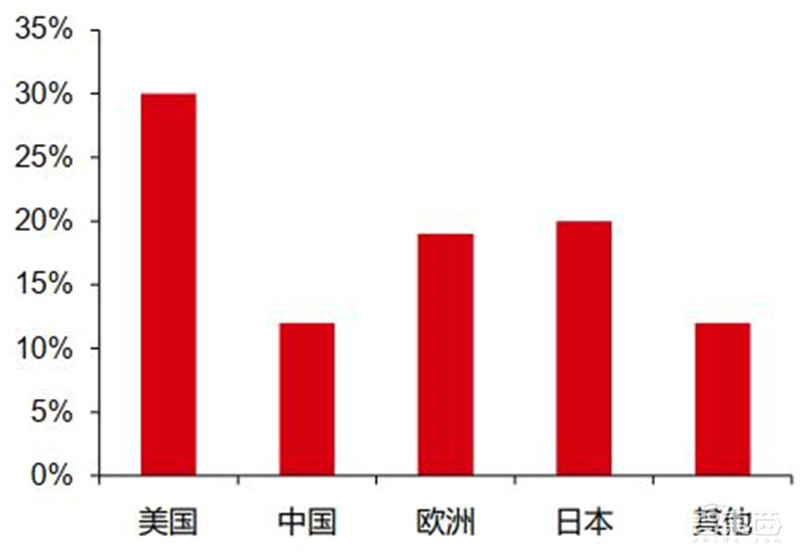

全球智能汽车 2020 年销量达 1120 万辆,智能汽车普及率大幅提升。据 Canalys数据显示,2020 年全球 L2 级及 L2 级以上自动驾驶车辆销量达 1120 万辆(渗透率为 14.3%),同比+78%。其中 2020Q4 全球 L2 级及 L2 级以上自动驾驶车辆销量为 345.9 万辆,美国销量为 120 万台(智能汽车渗透率达 30%)、中国销量为 83.2 万台(智能汽车渗透率达 12%)、欧洲销量为 62.8 万台(智能汽车渗透率达 19%)、日本销量为 19.9 万台(智能汽车渗透率达 20%)、其他地区销量为60 万台(智能汽车渗透率达 12%)。

▲2020Q4 全球智能汽车销量(万辆,按地区划分)

▲2020Q4,全球智能汽车渗透率(%,按地区划分)

预计 2030 年中国和全球智能汽车销量分别达 2665 万辆、6581 万辆。得益于智能汽车产业链的成熟,以及关键零部件成本的持续下探。依据我国发布《智能网联汽车技术路线图 2.0》规划,我们预测中国&全球智能汽车渗透率有望于2025 年分别达 50%、35%,对应汽车销量分别为 1716 万辆、3287 万辆。2030年,中国&全球智能汽车渗透率有望分别达 70%、60%,对应智能汽车销量分别为 2665 万辆、6581 万辆。

智能汽车竞争格局:未来有望经历“先分散再集中”的阶段。从汽车行业的发展数据来看,过去 20 年传统车企行业竞争格局保持稳定,CR15 市占率稳定在 87%附近。以特斯拉为代表的造车新势力重新定义智能车产品,完成消费者教育和投资者教育。未来仍将有更多科技公司入局,加入“软件定义汽车”的竞争。参考智能手机的发展历史来看,智能汽车未来竞争格局有望经历“先分散再集中”的趋势。

媒体报道苹果拟进军智能汽车造车领域,预计 2024 年发布首款智能电动汽车。(a)2018 年苹果与大众宣布将合作开发 PAIL(Palo Alto to Infinite Loop)自动驾驶班车技术服务,具体内容为:在大众 T6 Transporter 客运车上安装自动驾驶软件,作为大众员工的班车。其中 T6 Transporter 无人驾驶客运车由 Apple 设计,并由大众汽车制造。(b)2020年 12 月 22 日,路透社发布消息称,苹果计划在 2024 年生产一款纯电动乘用车,包括其使用自己的电池技术和自动驾驶技术。

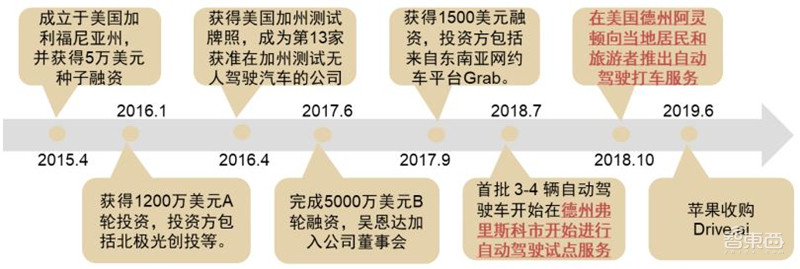

苹果智能汽车:积极布局车载智能系统 Craplay 和无人驾驶软件技术的开发。1)2013年,苹果推出 Carplay 车载智能系统,将公司在互联网领域中的生态接入到智能汽车中。2)2014 年启动自动驾驶 Titan 项目入局自动驾驶领域。彭博社报道,预计 2023 年-2025年,苹果将会推出自己的自动驾驶车辆 iCar;3)2019年收购收购自动驾驶初创公司Drive.ai,以增强其在自动驾驶相关领域的竞争力。

Carplay 车载智能系统已应用在超过 500 款量产车型中,覆盖车载娱乐和导航功能。车载智能系统作为网联汽车的流量入口,全球科技公司、整车厂和造车新势力纷纷推出了自己的车载系统以抢夺市场。截至 2020 年 9 月,苹果 Carplay 与全球 63 家车企就 500 多款车型展开合作,处于全球的第一梯队。与之类似的是, 阿里巴巴的斑马智行系统与全球 8 家车企就 31 款车型展开合作,腾讯车联的 TAI智能系统与全球 45 家车企就 28 款车型展开合作。

Titan 项目积极整合智能汽车产业链。2014 年苹果启动 Titan 项目入局自动驾驶领域,彭博社报道,预计 2023 年-2025 年,苹果将会推出自己的自动驾驶车辆iCar。为完成上述布局,苹果一方面积极完善 Apple Map 功能;另一方面积极整合产业链:2013 年收购室内智能手机定位公司 WiFiSlam、2017 年与博世建立合作关系、2019 年与自动驾驶 LiDAR 传感器供应商进行了会谈。

收购 Drive.ai,加强在高级别自动驾驶领域中的布局。Drive.AI 成立于 2015 年 4月,主营业务是利用深度学习技术提供 L4 级别的自动驾驶解决方案。其中,Drive.ai 由人工智能专家吴恩达所带领的斯坦福大学人工智能实验室的 8 名人工智能研究员共同创立,吴恩达曾为谷歌开发团队 Xlab(此团队先后负责了谷歌无人驾驶汽车和谷歌眼镜两个知名项目)开发人员、百度首席科学家(主要负责百度自动驾驶业务)。2019 年 6 月,苹果完成了对自动驾驶初创公司 Drive.ai 的收购,收购金额未公布,以加强在高级别无人驾驶领域中的技术布局。

▲Drive.AI 发展历史

苹果智能汽车有望凭借强大的 AI 能力、iOS 生态系统,实现智能汽车与智能手机、Mac、Homepod等硬件设备的互联互通,进而为用户来更好的驾驶体验。 中长期来看,看好苹果智能汽车业务的成长,以及为公司带来新的增长曲线&估值弹性。未来随着苹果智能汽车的推出,中性条件假设下,苹果获得全球 5%市场份额,对应智能汽车销量约 287 万辆,对应的营业收入约 765 亿美元。参照特斯拉的估值水平,苹果智能汽车业务的估值水平有望贡献近万亿美元规模。

智东西认为, 虽然最近推出的iPhone13的外观、功能并未有大的创新,但凭借罕见的增量减价的策略,依然让不少网友直呼“十三香”,而苹果公司近些年的发展也是“真香”。iPhone稳定地占据高端智能手机市场,累计销量已经突破20亿部。近年,苹果的VR、汽车等产品也极有可能上市,届时,苹果公司能不能“再一次改变世界”,让我们拭目以待。