芯东西(公众号:aichip001)

作者 | 高歌

编辑 | Panken

芯东西10月13日报道,昨日,封装材料厂商烟台德邦科技股份有限公司(以下简称“德邦科技”)申报科创板IPO获受理。

在半导体领域,封装材料主要起到基板填充,晶圆保护,芯片、引线框架、基板间粘接,导热等作用,是影响芯片良率、性能的重要材料。

在高端电子封装材料市场,德国汉高、富乐、陶氏化学、日本琳得科等国际巨头占据垄断地位。德邦科技招股书称,其产品填补了国内空白,打破了外企的垄断地位。

德邦科技主营业务为集成电路封装材料、智能终端封装材料、新能源应用材料、高端装备应用材料4种,产品主要以电子级粘合剂、功能性薄膜材料为主,其终端客户有长电科技、立讯精密、歌尔股份、京东方、华为、小米、宁德时代、比亚迪、长城汽车、中国中车、株洲电力机车等。

▲德邦科技下游客户和终端客户

▲德邦科技下游客户和终端客户

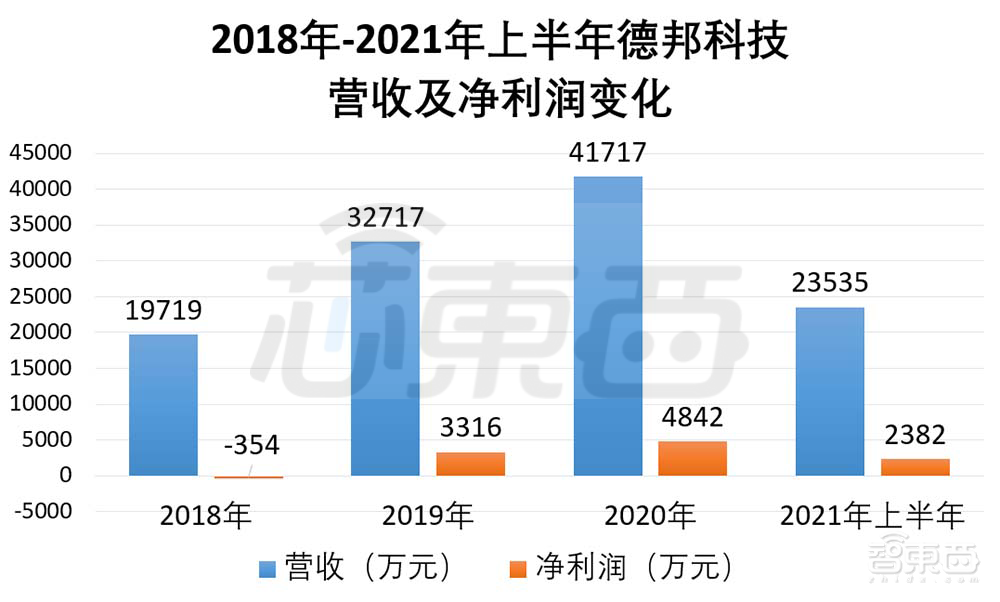

报告期内,德邦科技营收呈递增趋势,其2018年-2020年营收分别为1.97亿元、3.27亿元和4.17亿元,德邦科技2021年上半年营收则为2.35亿元。

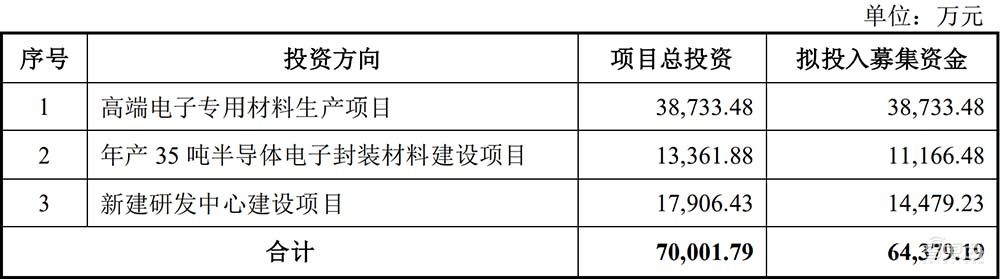

本次IPO,德邦科技计划募资6.44亿元,将分别用于高端电子专用材料生产、年产35吨半导体电子封装材料建设、新建研发中心建设等3个项目。

▲德邦科技IPO募资计划

▲德邦科技IPO募资计划

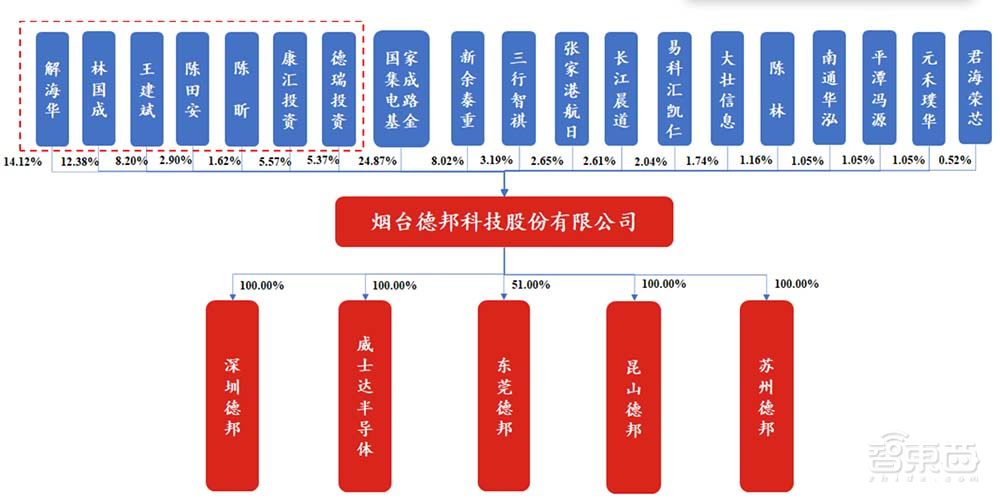

根据招股书,解海华、陈田安、王建斌、林国成及陈昕等五人为德邦科技的控股股东、共同实际控制人。其子公司包括威士达半导体、深圳德邦等。

▲德邦科技股权结构

▲德邦科技股权结构

一、营收复合增长率45.5%,2019年扭亏为盈

整体来看,德邦科技营收上升趋势较快,其2018年-2020年营收分别为1.97亿元、3.27亿元和4.17亿元,复合增长率为45.5%,德邦科技2021年上半年营收则为2.35亿元。

招股书称,虽然2020年、2021年新冠肺炎病毒的肆虐带来了一定不利影响,但因为国产替代浪潮,德邦科技通过加大新品研发、开拓新客户等举措,实现了营收的快速增长。2020年德邦科技接受政府补助759万元,其2021年上半年政府补助金额为380万元。

净利润方面,德邦科技2018年-2020年净利润增速较快,且于2019年实现盈利。德邦科技2018年、2019年、2020年和2021年上半年各期净利润分别为-354万元、3316万元、4842万元和2382万元。

▲德邦科技2018年-2021年上半年营收、净利润变化

▲德邦科技2018年-2021年上半年营收、净利润变化

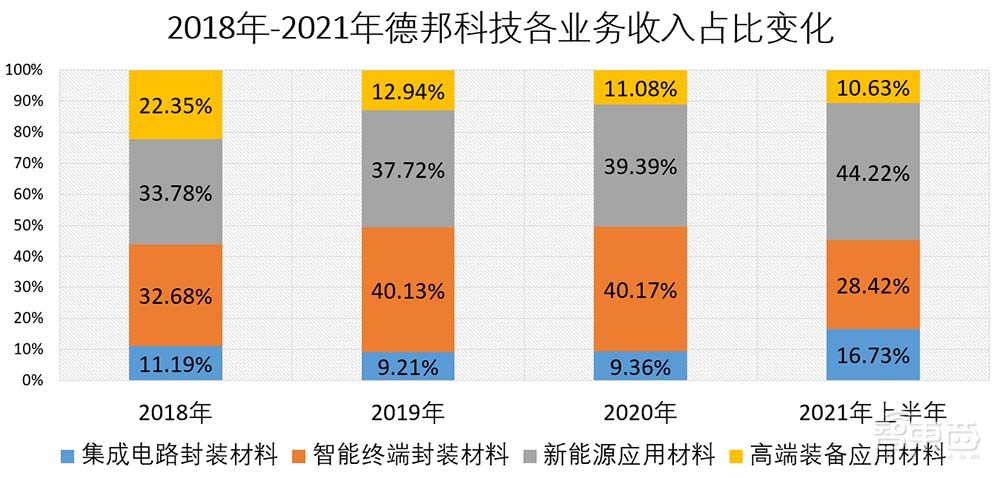

德邦科技的主营业务分为集成电路封装材料、智能终端封装材料、新能源应用材料、高端装备应用材料4类。

从趋势上看,高端装备应用材料收入占比有所降低,新能源应用材料业务收入占营收比例有所升高。

▲德邦科技2018年-2021年上半年各业务收入占比变化

▲德邦科技2018年-2021年上半年各业务收入占比变化

报告期内,德邦科技毛利率受材料价格影响较大,2018年-2021年上半年各期综合毛利率分别为34.34%、39.81%、34.96%以及32.67%。2020年,德邦科技接受华为委托,提供技术开发服务,提升了整体毛利率。

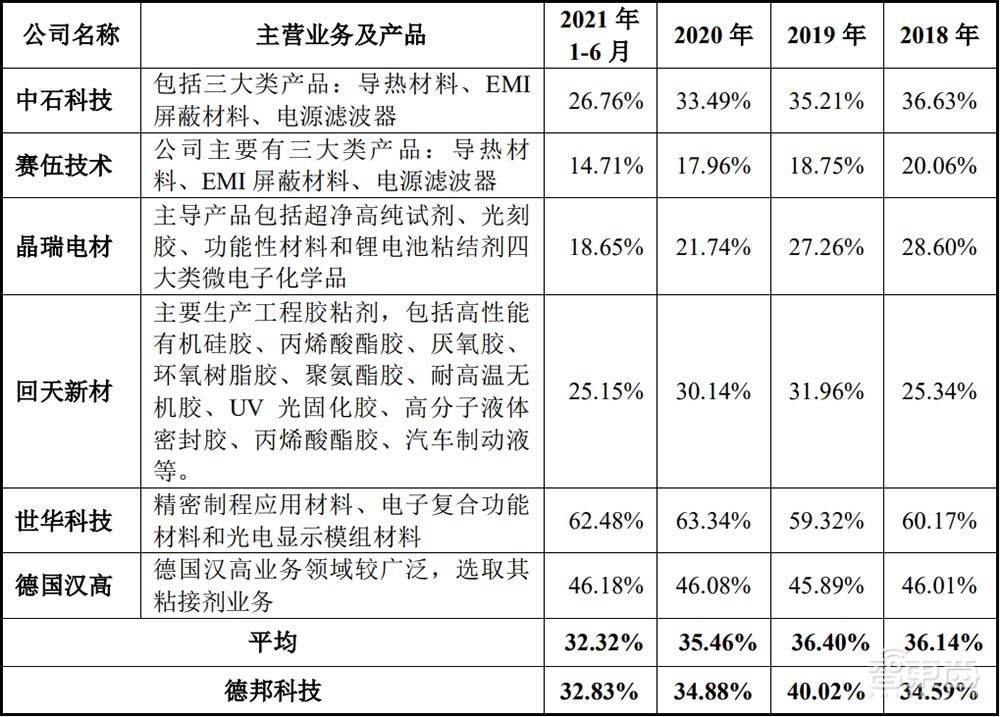

整体看来,德邦科技综合毛利率与同行业可比公司毛利率平均水平相当,其变动趋势保持一致。

▲德邦科技与国内电子材料厂商毛利率对比

▲德邦科技与国内电子材料厂商毛利率对比

二、收入主要来自华东和华南,隆基、歌尔为重要直销客户

从地域来看,德邦科技的主要收入集中在华东地区和华南地区,海外及国内其他区域营收占比较少。

德邦科技的营业模式主要分为直销和经销2种,其中经销收入比例略高于直销。2020年,德邦科技经销模式收入占营收比例为65.34%,直销模式占比为34.66%。

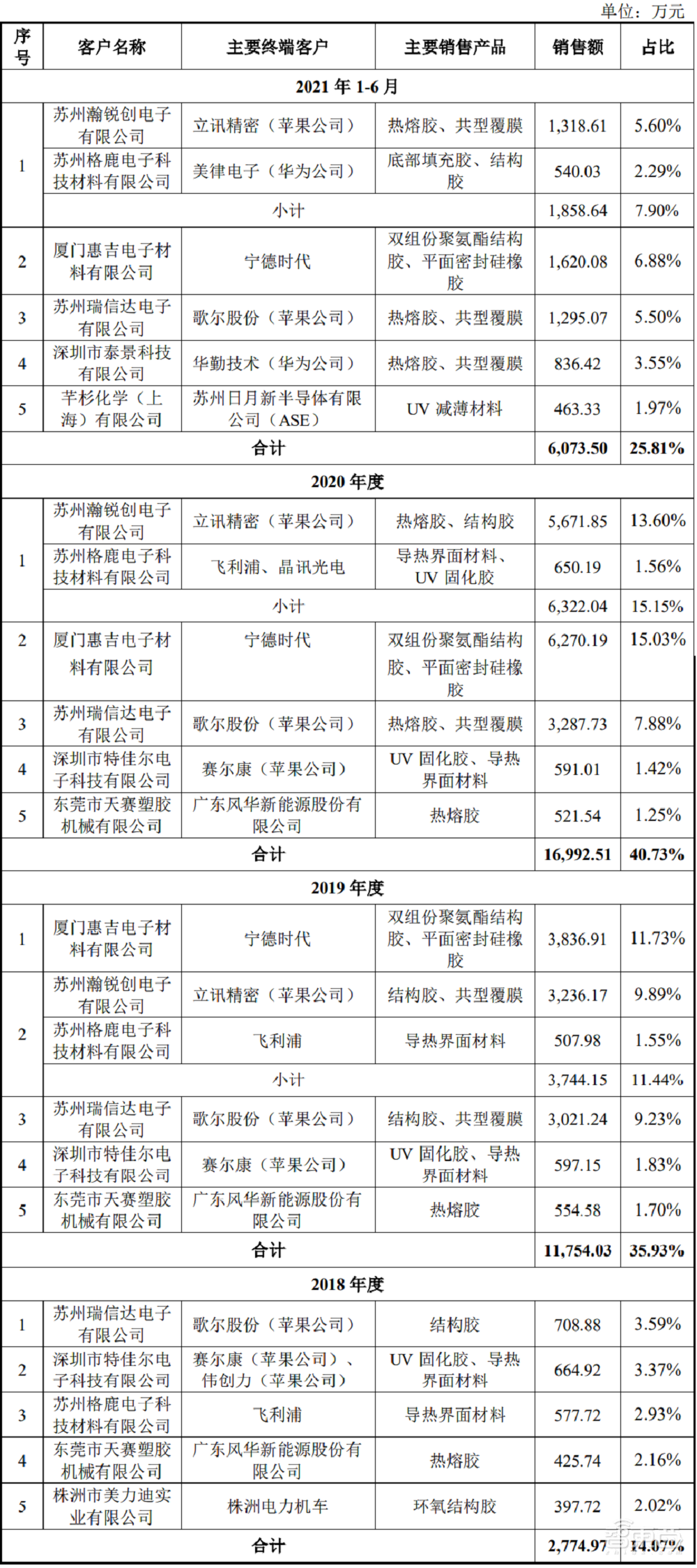

在经销模式下,德邦科技的终端客户主要有立讯精密、歌尔股份、华勤技术等。

苏州格鹿电子科技材料有限公司是德邦科技一直以来的前五大直接客户。因苏州格鹿电子科技材料有限公司和苏州瀚锐创电子有限公司分别由刘刚、吴蔚蔚占股,且二人系夫妻关系,因此两家公司在招股书中共同进行披露。

▲德邦科技经销模式前五大客户

▲德邦科技经销模式前五大客户

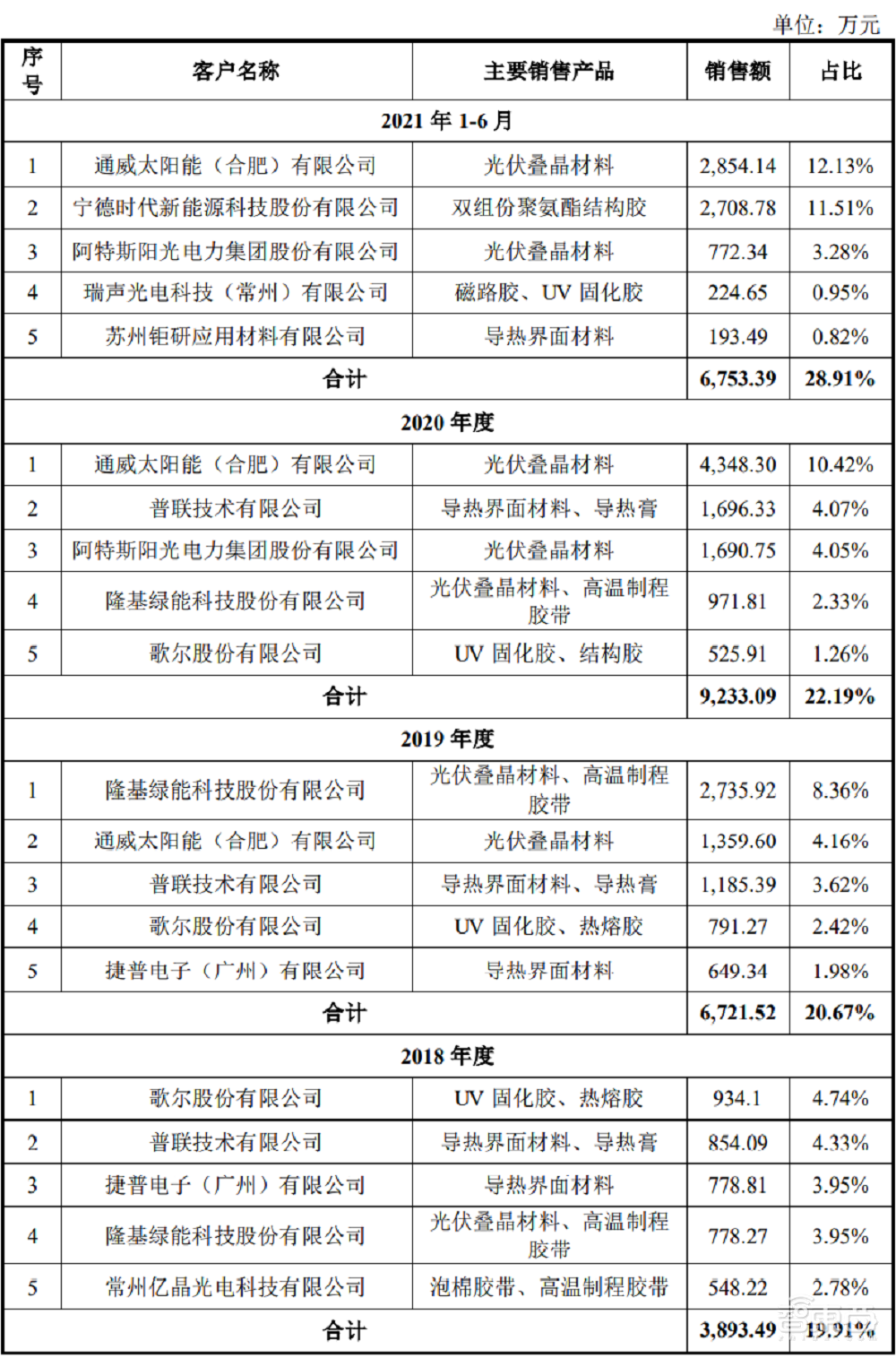

直销模式下,德邦科技主要客户有隆基股份、歌尔股份、宁德时代、阿特斯阳光电力集团、捷普电子等。其中隆基股份和歌尔股份在2018年-2020年期间一直为德邦科技前五大供应商。

▲德邦科技直销模式前五大客户

▲德邦科技直销模式前五大客户

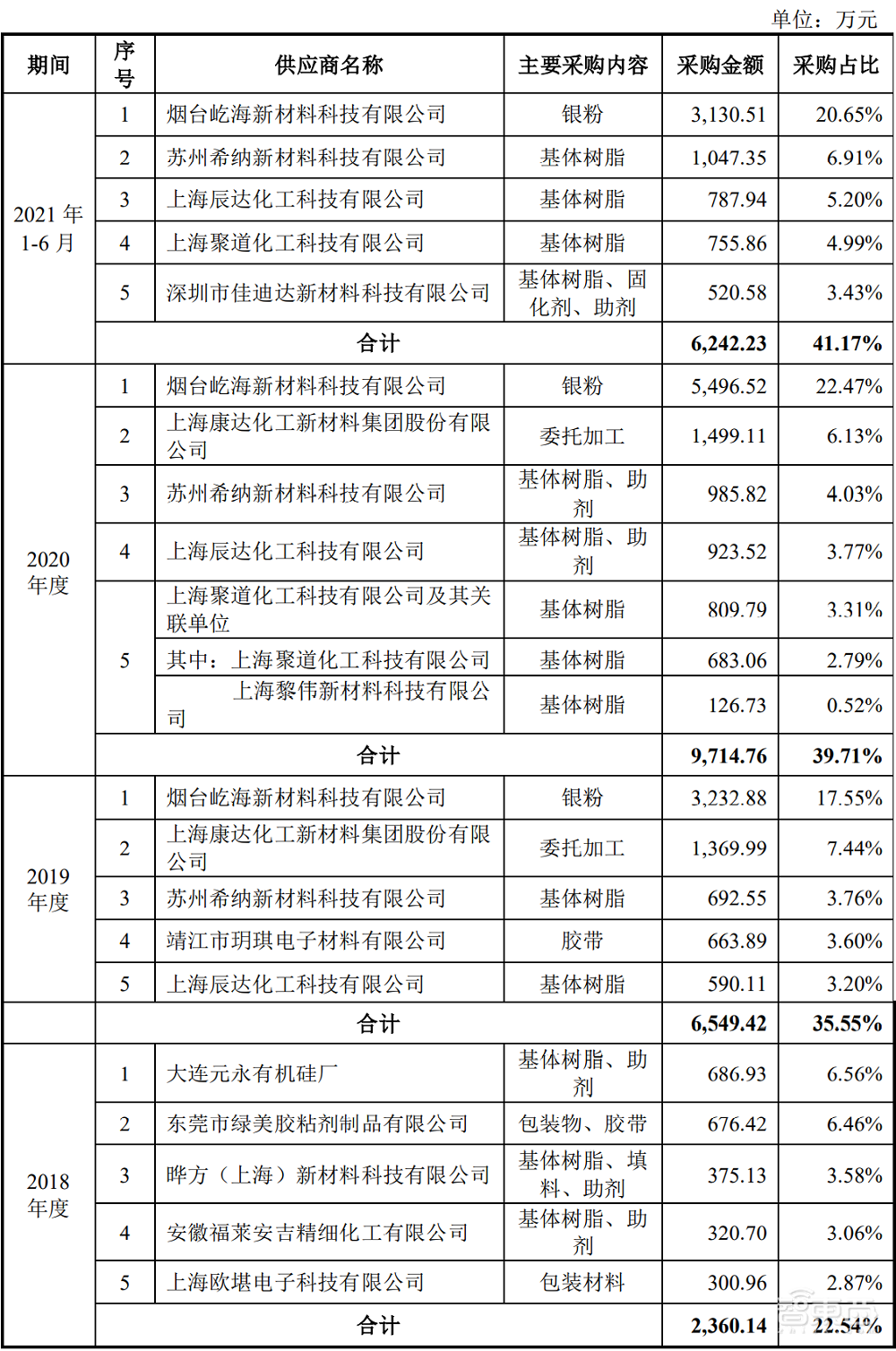

在采购方面,德邦科技主要原材料为银粉、多元醇、有机硅树脂、丙烯酸酯、基材膜、氧化铝、多异氰酸酯、环氧树脂、气相硅等。

值得注意的是,2018年德邦科技的前五大供应商在之后的前五大供应商名单中整体消失。而自2019年以来,其前五大供应商变化不大,烟台屹海新材料科技有限公司和上海辰达化工科技有限公司自2019年起一直为德邦科技前五大供应商。

▲德邦科技报告期内前五大供应商

▲德邦科技报告期内前五大供应商

三、最近一年研发投入2400万,总经理曾主持国家重点研发计划

从整个电子封装材料行业来看,德邦科技的竞争对手有德国汉高、美国富乐、美国3M、美国陶氏杜邦、日本琳得科、日东电工、日本信越等国际厂商,国内竞争对手则有世华科技、晶瑞电材、中石科技、回天新材、赛伍技术、长春永固和厦门韦尔通。

目前高端电子封装材料市场主要为欧美及日本厂商所主导,上述国际竞争对手具有丰富的核心技术及研发储备,在新材料领域具备一定的先发优势。

相比国内上市公司,德邦科技在生产场地和产能、融资渠道、营收规模等方面存在不足。但是德邦科技在发明专利数量、研发投入占比、客户资源、解决方案丰富等方面具备优势。

招股书显示,德邦科技作为课题单位承担了三项国家重大科技“02专项”项目;作为参与单位承担了两项国家“863计划”项目;还作为项目牵头单位承担了一项国家重点研发计划项目、两项山东省重点研发计划项目。

德邦科技最近一年研发投入2415万元,占当期营收比例为5.79%,发明专利数量达108项。德邦科技研发人员数量为76人,占公司总人数的13.72%,拥有6名核心技术人员。

▲德邦科技与国内竞争公司在专利、研发人数、研发投入、营收规模等方面的对比

▲德邦科技与国内竞争公司在专利、研发人数、研发投入、营收规模等方面的对比

德邦科技6名技术人员分别为总经理陈田安、副总经理兼技术总监王建斌、副总经理徐友志、研发中心副总经理姜贵琳、研究室主任潘光君、研究室主任姜云。

这6人中,陈田安、徐友志为海外引进专家,曾在英特尔等国际巨头工作;陈田安、王建斌、姜贵琳、潘光君4人曾参与国家02专项研究;姜云曾参与了“十二五”国家重点图书《合成树脂及应用丛书——酚醛树脂及其应用》的编写工作,并拥有3项授权发明专利。

具体来说,陈田安为国家集成电路材料产业技术创新战略联盟咨询委员会专家成员和国家集成电路封测产业链技术创新战略联盟理事及专家咨询委员会成员。陈田安曾承担国家02专项中“用于Low-k倒装芯TCB工艺的底部填充材料研发与产业化”项目,项目“窄间距大尺寸芯片封装用底部填充胶材料(underfill)应用研究”。

陈田安曾在美国联信、英美石油化学公司、英特尔、德国汉高、美国霍尼韦尔等公司任职,2010年5月,陈田安加入德邦科技,历任德邦科技董事、总经理以及子公司深圳德邦、威士达半导体、东莞德邦等子公司仁执行董事、董事长。

▲德邦科技总经理陈田安

▲德邦科技总经理陈田安

王建斌也曾主持“窄间距大尺寸芯片封装用底部填充胶材料(underfill)应用研究”项目,并承担国家02专项“晶圆减薄临时粘结剂开发与产业化”项目。1983年-1998年,王建斌为烟台万华合成革集团工程师;1999年至2003年,王建斌仁烟台德邦化工副总经理;2003年至今,王建斌为德邦科技副总经理,分管技术中心和制造中心。

徐友志1997年-2018年期间于英特尔任职;2018年10月至今,他担任德邦科技副总经理,分管半导体产品研发、工艺质量管理等。此外,徐友志还兼任华进半导体封装先导技术研发中心有限公司兼职专家顾问。

除上述3人,姜贵琳、潘光君和姜云分别于2010年、2008年和2015年加入德邦科技。

四、大基金为最大股东

截至目前,德邦科技最大股东为国家集成电路基金,其持股比例达24.87%。

解海华、陈田安、王建斌、林国成及陈昕等5人分别持有14.12%、2.90%、8.12%、12.38%和1.62%的公司比例股份,因5人共同签署了《一致行动协议书》,合计控制了50.08%的表决权,为德邦科技的控股股东、共同实际控制人。

新余泰重、康汇投资和德瑞投资则分别持有8.02%、5.57%及5.37%的股份,其中康汇投资和德瑞投资为德邦科技员工持股平台。

▲德邦科技股东名单

▲德邦科技股东名单

结语:科创板上市或可弥补德邦科技产能劣势

德邦科技的核心技术人员研发实力较强,曾承担、参与多项国家、省部级科研项目,公司技术、研发实力是其主要竞争优势。但是相比行业头部厂商,德邦科技营收规模较小,生产能力受限,很难动摇国际巨头的垄断地位。

如果德邦科技能够成功上市,或将弥补自身融资渠道单一、生产场地、产能不足的劣势,加强中国厂商在封装材料领域的实力。