芯东西(公众号:aichip001)

作者 | 程茜

编辑 | Panken

芯东西1月14日消息,国内基带芯片制造商翱捷科技股份有限公司(简称“翱捷科技”)以164.54元/每股登陆科创板。

翱捷科技开盘价为130元/股,随后股价一路下跌,盘中跌超30%,截至芯东西10点01分成文,翱捷科技股价109.70元,跌幅33.33%,总市值458.88亿元。

作为手机的“心脏”,基带芯片是决定通信质量和速度的关键。因技术门槛极高,全球范围内,仅有半导体巨头高通、海思半导体、联发科、紫光展锐、翱捷科技等具备对外销售商用多模蜂窝基带芯片的能力。

翱捷科技成立于2015年,由资深通信芯片行业“老兵”、前锐迪科(RDA)创始人戴保家创办。

这家专精特新“小巨人”企业,既是极少数掌握全制式蜂窝基带芯片设计及供货能力的国内企业之一,也是颇具竞争力的国内非蜂窝物联网芯片提供商,阿里、小米均为其股东。

翱捷科技主攻蜂窝基带芯片、非蜂窝物联网芯片、AI芯片三类芯片产品,目前已量产超过25颗商用芯片,并进入国家大型电网企业、中兴通讯、360、TP-Link等企业的供应链体系。

近三年,翱捷科技的研发投入金额占营收的202.74%,累计投入32.32亿元,该公司已经量产超过25颗全新芯片,蜂窝基带芯片产品销量累计超过8000万套,非蜂窝物联网芯片产品销量累计超过4000万颗。

▲翱捷科技的主要业务及产品布局

▲翱捷科技的主要业务及产品布局

翱捷科技此次发行募集资金23.8亿元,本次募集资金主要围绕主营业务开展,分别为新型通信芯片设计、智能IPC芯片设计项目、多种无线协议融合、多场域下高精度导航定位整体解决方案及平台项目、研发中心建设及补充流动资金。

▲募集资金投资项目

▲募集资金投资项目

一、营收年复合增长率超200%,亏损超35亿元

根据招股书,翱捷科技的营业收入在2020年有较大波动,一定程度上受其股份支付费用影响。该公司主要从事基带芯片的设计、研发,并提供SoC芯片定制服务以及半导体IP授权业务。

2018年、2019年、2020年和2021年上半年,翱捷科技的营业收入分别为1.15亿元、3.98亿元、10.81亿元、8.79亿元。从2018年到2020年,翱捷科技营业收入的年复合增长率达206.07%。

▲翱捷科技营收、净利润、研发开支

▲翱捷科技营收、净利润、研发开支

2017年,翱捷科技收购美国半导体厂商Marvell的移动无线通信业务后,不断研发数款新型蜂窝基带芯片产品及覆盖多协议的非蜂窝物联网芯片产品,成为国内少数掌握全制式、多协议无线通信技术的芯片设计企业,并且到2020年,新研发的产品被国家大型电网企业、中兴通讯、360、TP-Link、美的等企业使用,因此2020年该公司的营业收入从3.98亿元快速上涨至10.81亿元。

2018年至2021年上半年,翱捷科技的净利润分别为-5.37亿元、-5.84亿元、-23.27亿元、-3.72亿元。翱捷科技所处的无线通信芯片设计行业,与其他行业的芯片研发过程相比,5G等先进蜂窝基带芯片研发资金投入较大,该公司尚未实现盈利。2020年净利润变动较大的原因是股份支付费用17.67亿元,减少了当期的净利润。

2018年、2019年、2020年和2021年上半年,翱捷科技的研发费用分别为5.24亿元、5.97亿元、21.11亿元、4.56亿元。2020年的研发费用包含13.64亿元股份,因此其研发费用高于其他年份。

翱捷科技主营业务在2018年至2021年上半年的毛利率分别为33.10%、18.08%、23.86%、18.29%,与可比上市公司相比,其毛利率低于市场平均水平。

▲可比上市公司毛利率对比

▲可比上市公司毛利率对比

总体来看,可比上市公司中,高通、联发科属于行业龙头,客户基础、技术储备都具有优势;乐鑫科技成立时间较早,智能家居、智能可穿戴设备等产品已经实现产业化。其余可比上市公司未获得完整毛利率数据,因此比较意义较小。

报告期内,翱捷科技销售收入主要来自境外销售,境外销售收入占主营业务收入比例分别为90.11%、69.29%、80.42%和79.73%。

▲翱捷科技境内外收入占比

▲翱捷科技境内外收入占比

翱捷科技的产品主要应用于境内市场,境外收入主要来源于芯片产品直销客户U-Blox AG和Hitachi。

二、与海康威视等合作,芯片产品配套出售

翱捷科技的主营业务是全制式蜂窝基带芯片和多协议非蜂窝物联网芯片、超大规模高速SoC芯片定制及半导体IP授权服务。目前,该公司已经形成了提供芯片产品、芯片定制及半导体IP授权三大产品、服务的模式。

▲翱捷科技的主要业务

▲翱捷科技的主要业务

无线通信网络根据其组网方式的不同,主要分为蜂窝移动通信系统、非蜂窝网络移动通信系统。同样,翱捷科技的主要产品也分为支持蜂窝移动通信系统的蜂窝基带芯片、支持非蜂窝移动通信系统的非蜂窝物联网芯片两个类别。

该公司的主营业务中,2018年至2021年上半年芯片产品营收为91.81%、99.70%、81.83%、88.07%。2020年之后,翱捷科技开始增加芯片定制业务,并加大对芯片定制业务和半导体IP授权服务的投入,导致2020年至2021年上半年这两项业务的收入有所增加。

翱捷科技的主要产品类别包括蜂窝基带芯片、非蜂窝物联网芯片、AI芯片产品。

▲翱捷科技主要产品类别及研发进程

▲翱捷科技主要产品类别及研发进程

2018年至2021年上半年翱捷科技芯片产品中,基带芯片收入占比较高,分别为90.13%、94.39%、54.93%、57.11%,主要原因是2020年后非蜂窝物联网芯片在智能物联网市场实现大规模销售,收入占比提升。

▲翱捷科技主要产品收入结构

▲翱捷科技主要产品收入结构

1、蜂窝基带芯片

翱捷科技的蜂窝基带芯片产品均为自主研发,且采用主芯片+配套芯片的形式销售,基带芯片作为主芯片,同时配套射频芯片及电源管理芯片,部分产品还会增加存储芯片及功率放大芯片(PA)等。

在移动智能终端芯片领域,翱捷科技的ASR3601芯片已经运用到功能机、智能可穿戴手表中,可外接显示、相机等多媒体功能。不过其移动智能终端芯片尚未应用于智能手机中。

2、非蜂窝物联网芯片

在非蜂窝物联网芯片产品中,翱捷科技已完成对WiFi、蓝牙、LoRa及基于北斗导航(BDS)/GPS/Glonass/Galileo技术的全球定位导航芯片的产品布局。这些产品的销售方式与蜂窝基带芯片不同,采用“单芯片”方式。

3、AI芯片

除去无线通信网络,翱捷科技在人工智能领域也加大了投资,结合已有的自研多媒体IP技术储备和人工智能芯片架构技术研发人工智能芯片,启动首款智能IPC芯片项目并已完成工程流片,与海康威视等厂商展开推广合作。

4、芯片定制及半导体IPO授权

翱捷科技超大规模高速SoC芯片定制是根据客户的需求,设计专门定制化的芯片。这一业务的主要客户包括人工智能算法企业、互联网企业、大数据企业、汽车制造企业等。该公司已为全球领先的人工智能平台客户S、登临科技、美国Moffett等数家知名人工智能技术企业、国家电网控制的智芯微及存储厂商深圳大普微电子科技有限公司提供了芯片定制服务。

该公司还储备了大量的自研IP,与国内手机厂商OPPO、小米就ISP授权达成合作。未来,半导体IP授权属于半导体设计的上游,该公司在蜂窝芯片上积累的其他IP技术如射频技术和高速接口等也将实现IP授权收入。

三、研发投入超30亿元,5G芯片尚未落地

2018年、2019年、2020年和2021年上半年,翱捷科技的研发投入分别为5.24亿元、5.97亿元、21.11亿元和4.56亿元,其中2020年包含股份支付13.64亿元,扣除股份支付后研发费用占营业收入比例分别为454.45%、149.96%、69.09%和51.87%。

▲翱捷科技研发投入占营收比例

▲翱捷科技研发投入占营收比例

2018年研发投入占比较高,主要是因为公司处于布局、技术阶段,收入规模不大,导致研发费用率较高。2019年至2021年上半年,随着研发成果的不断产业化,营业收入实现快速增长,研发费用率逐步下降。

截至2021年6月30日,翱捷科技的研发人员占总人数的89.55%,共874人,核心技术人员有3名,包括翱捷科技董事、副总经理赵锡凯和邓俊雄以及研发总监陈建球,都曾在半导体相关企业从事芯片开发,其中赵锡凯和邓俊雄都曾任职于Marvell。

2017年,翱捷科技收购Marvell,同时吸纳了133名来自于Marvell的研发人员,截至报告期末仅13人离职。

在Marvell原有的技术、产品基础上,翱捷科技成功开发了其所不具有的射频基带一体化技术及Cat1基带芯片,并将射频基带一体化技术运用到更高速率的Cat4基带芯片中。

翱捷科技在基带芯片技术方面已拥有成熟的多网络制式芯片设计技术、超大规模数模混合集成电路设计技术和基带射频芯片一体化技术,同时掌握5G全制式蜂窝基带芯片设计能力的平台型企业。

在5G通信领域,翱捷科技实现了软硬件结合的全模全频段搜网技术,自主研发设计基带与射频间的超高速数字接口,保证芯片内部的数据传输速率及稳定性,成为国内少数具备5G通信芯片研发能力的企业。

不过目前翱捷科技销售的蜂窝产品为2G-4G产品,首款5G芯片正处于进一步调试过程中。蜂窝基带芯片领域的其他企业高通、华为海思、联发科、紫光展锐均已有商业化5G产品,其产品同时支持5G及5G以下多个通信制式,因此翱捷科技的5G技术在产品成熟度上与这些企业存在差距。

▲可比企业5G技术研发成熟度

▲可比企业5G技术研发成熟度

相比于行业内的其他产品,翱捷科技产品的优势在于,在蜂窝芯片低功耗设计领域,通过高度整合的基带射频电路和精细的软硬件联合优化,其蜂窝产品功耗优于业界主流水平。以LTE Cat1产品为例,VoLTE场景实际测试功耗为48mA,远低于按照中国移动LTE产品入库规定的140mA测试标准。

截至报告期末,翱捷科技拥有11项核心技术、119项专利、59项集成电路布图设计和14项计算机软件著作权。

▲翱捷科技核心技术

▲翱捷科技核心技术

2019年,翱捷科技将研发重心转移至5G技术,待5G技术成熟后再推出5G智能手机芯片,立项了商用5G增强移动宽带终端芯片平台、5G智能终端中频段基带芯片和射频芯片开发两个大型项目。2020年,翱捷科技还新增了IPC芯片及WiFi 6等技术的研发。

翱捷科技的快速发展同样离不开其收购布局,2015年至2019年,该公司展开4次收购,通过整合相关技术、团队以完成原始技术积累。其中,翱捷科技的收购布局中最受关注的是2017年收购Marvell的移动无线通信业务。

四、买断式经销比例上升,台积电采购比例近一半

翱捷科技的芯片产品销售分为直销、买断式经销以及代理式经销三种模式,芯片定制与IP授权服务均为直销模式。

经销模式是芯片设计行业普遍采用的销售模式,芯片应用场景较多,采用经销模式能够提高交易效率,降低企业销售运营成本。在面对少量战略或定制化要求较高的客户时,为满足该类客户需求、提高响应速度,翱捷科技也会采取直销的模式。

▲翱捷科技产品销售模式营收占比

▲翱捷科技产品销售模式营收占比

在经销模式下,翱捷科技的销售模式分为买断式经销和代理式经销,以代理式经销为主。报告期初,翱捷科技主要通过境外代理商进行芯片产品销售,随后,该公司逐步开始与境内经销商进行合作,采用买断式经销的模式。随着境内芯片产品的销售规模扩大,翱捷科技产品买断式经销的比例有所上升。

▲翱捷科技不同销售模式下不同产品营收占比

▲翱捷科技不同销售模式下不同产品营收占比

报告期内,翱捷科技前五大客户销售收入占当期营业收入的比例依次为97.28%、95.61%、80.55%、83.98%。前五大客户中,唯时信的销售金额增长幅度较大,该客户增长主要来源于其对应的终端客户移远通信需求的大幅增长。

值得一提的是,前五大客户中的客户S是翱捷科技大股东阿里参股的企业,翱捷科技为客户S定制的超大规模芯片已量产。

▲翱捷科技的前五大客户

▲翱捷科技的前五大客户

芯片产品主要采购的原材料为晶圆和封装测试服务。2018年至2021年上半年,翱捷科技向前五大供应商采购比例分别为92.89%、84.66%、80.42%、79.23%。

前五大供应商中台积电的集中度较高,翱捷科技报告期内向台积电采购晶圆占采购总额比例分别为17.91%、30.07%、47.16%及39.90%,主要原因是已经大规模量产的芯片确定晶圆厂后一般不会更换。

▲翱捷科技的前五大供应商

▲翱捷科技的前五大供应商

根据IC Insight数据统计,至2024年我国晶圆代工厂产业和封测产业自给率将达到25%和47%,本土高工艺水平的晶圆制造厂商和封装测试厂商的快速发展使得境外供应商具有一定可替代性,目前翱捷科技已完成评估并导入多家境内合格供应商。

五、董事长直接持股9.36%,第一大股东为阿里

报告期内,翱捷科技拥有3家境外控股子公司香港智多芯电子科技有限公司、ASR Microelectronics International、ASR Microelectronics S.r.l.和4家境内控股子公司江苏智多芯电子科技有限公司、智擎信息系统(上海)有限公司、翱捷科技(深圳)有限公司、翱捷智能科技(上海)有限公司。

翱捷科技董事长、总经理戴保家直接持有公司9.36%的股份,并通过其控制的公司员工持股平台宁波捷芯、GreatASR1 Limited、GreatASR2 Limited合计控制公司24.36%的表决权,为实际控制人。翱捷科技没有控股股东。

除实际控制人以外,持股5%以上的股东有5个,分别为阿里网络持股17.15%、宁波捷芯持股10.10%、万容红土持股6.13%、新星纽士达持股5.88%、义乌和谐持股5.61%。

翱捷科技的国有股份包括新星纽士达、浦东新产投、张江科投、上海科投,共持股9.04%。外资持股股东有9个,包括戴保家、香港紫藤、冠盈集团、芯片联合(香港)等共持股22.77%。

▲翱捷科技股权结构图

▲翱捷科技股权结构图

翱捷科技创始人戴保家的工作经历都围绕着半导体行业。在这个领域,戴保家有超20年的从业经验。早在2001年,戴保家就作为联合创始人创立了硅谷线性功率放大器开发商USI公司,2004年又成立中国IC设计公司锐迪科,锐迪科是当时国内领先的全系列数字及射频产品的集成电路供应商,后被紫光集团收购。

▲翱捷科技创始人戴保家

▲翱捷科技创始人戴保家

翱捷科技的董事会成员共9名,其中独立董事3名。

▲翱捷科技董事会成员名单

▲翱捷科技董事会成员名单

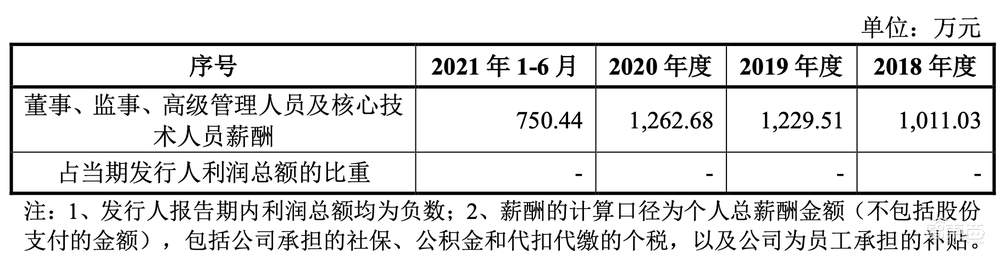

2018年至2021年上半年,翱捷科技董事、监事、高级管理人员及核心技术人员薪酬总额如下:

报告期内,翱捷科技的净利润为负,因此无法计算占利润总额的比重。

结语:翱捷科技上市或促进研发成果转化

蜂窝技术从1G发展到5G,基带芯片领域的玩家也发生了较大变化。数据分析机构Statista的报告显示,2020年全球基带芯片市场中,高通、海思半导体、联发科作为三大巨头,分别占据43%、18%、18%的份额,受巨头垄断影响,部分芯片厂商退出基带市场,例如,2019年英特尔已经将基带业务出售给苹果。

更加值得关注的是,基带芯片领域的技术门槛较高,前期需要大量的资金投入和技术储备。翱捷科技的招股书中也透露,虽然2018年至2021年连续亏损,但该公司的研发投入却每年都在增加,再加上其5G智能手机芯片尚未实现产业化,这也对其未来的发展提出了考验。

还有迹象表明,中国在智能手机及蜂窝通信模组市场上所占的份额逐渐增多,中国本土客户的重要性上升,随着物联网、智能手机的发展,基带芯片的应用场景将会进一步扩大,国内基带芯片玩家的发展黄金期还尚未结束。