芯东西(公众号:aichip001)

作者 | 高歌

编辑 | Panken

芯东西2月22日报道,近日,一封德国芯片龙头英飞凌发向其经销商的通知函开始在网上流传。

在这封通知函中,英飞凌声称,行业供需失衡将持续整个2022年度,随着主要原材料、能源和物流成本的上升,英飞凌需要已无法内部消化这些负担,需要将其分摊在整个供应链。

与这封通知函呼应的是,英飞凌正加大投资力度,扩充功率半导体产能。上周四,英飞凌召开全年股东大会,宣布投资超过20亿欧元(约合143亿人民币),在马来西亚居林建造一个前端晶圆厂,这是其位于当地的第三个厂区,预计于2024年投产。建成之后,新厂区将用于生产碳化硅(SiC)和氮化镓(GaN)功率半导体产品,每年可创造20亿欧元的收入。目前英飞凌的SiC产品已有3000多家客户,较其他硅基产品在效率、尺寸、成本、性能等方面更加优秀。

作为汽车芯片、功率半导体等多个领域的头部供应商,英飞凌如果上调其芯片价格,无疑会对其下游厂商造成一定的压力。而在中国市场,英飞凌的产品涨价可能将影响从MEMS到功率半导体等领域的多家国产半导体龙头。

根据上交所信息,自去年12月至今,三个月的时间里,英飞凌已出现在东微半导、希荻微、国芯科技等多家上市公司的招股书中,成为了这些科创板新贵们比较与关注的对象。

更加重要的是,英飞凌对于这些国产半导体玩家的意义并非单纯的竞争对手那么简单。在充当“关底Boss”之余,英飞凌还是很多国产玩家的晶圆供应商和架构授权方,对于歌尔微、宏微科技等公司来说,英飞凌正在供应链里正扮演着更加复杂的角色。

一、制霸汽车、安全IC,一个月5家上市公司文件出现“英飞凌”

英飞凌的前身是西门子的半导体事业部,1999年独立,并于次年上市。从创建至今,英飞凌多次精简自身业务,先后剥离了DRAM、无线解决方案等部门。

在不断精简业务的同时,英飞凌也在不断强化自身布局深度。2015年,英飞凌完成了对美国国际整流器公司(IR)的收购,加强了在功率半导体方面的市场地位。2019年,英飞凌更是宣布以87亿美元的价格收购美国半导体巨头赛普拉斯,提升了自身在MCU、电源管理芯片、传感器等领域技术实力和市场份额。

2020年,随着整合完成,英飞凌成为了全球十大半导体公司之一,并将自己的业务分为了四大部门,分别为汽车(Automotive,ATV)、工业电源控制(Industrial Power Control,IPC)、功率和传感器系统(Power & Sensor Systems,PSS)和连接安全系统(Connected Secure Systems,CSS)。

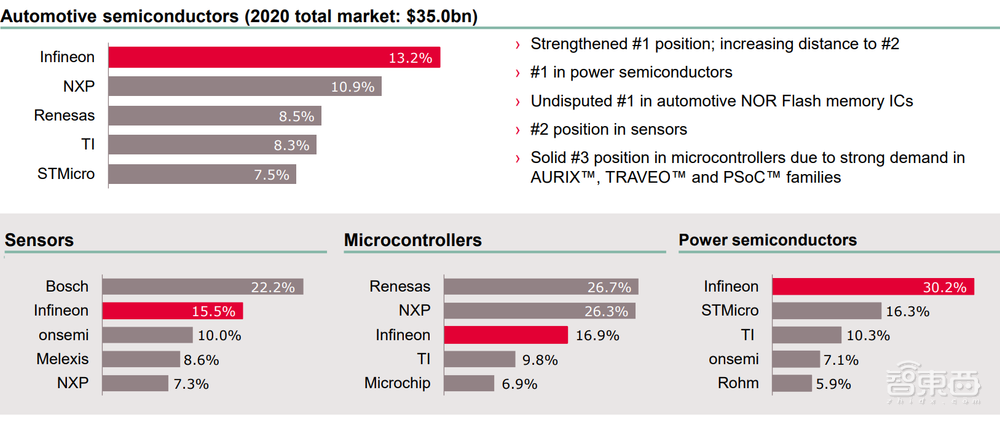

英飞凌2021财年(截止至自然年的9月30日)年报显示,其汽车芯片占全球市场13.2%的份额,排名全球第一。

对于汽车部门,其最核心的业务为碳化硅等功率半导体、MCU、传感器和存储芯片。对于这些业务,传感器方面英飞凌以15.5%的市场份额排名第二、微控制器市场份额落后于瑞萨电子和恩智浦排名第三、功率半导体则以30.2%的市场份额远超第二名意法半导体。

▲英飞凌汽车部门各业务市场份额排名

▲英飞凌汽车部门各业务市场份额排名

缺芯潮下,英飞凌的汽车芯片也成为了各大车企竞相追逐的目标。有代理商向媒体反馈,终端客户甚至需要提前至少一年下订单,汽车相关芯片的交期也在45-52周左右。

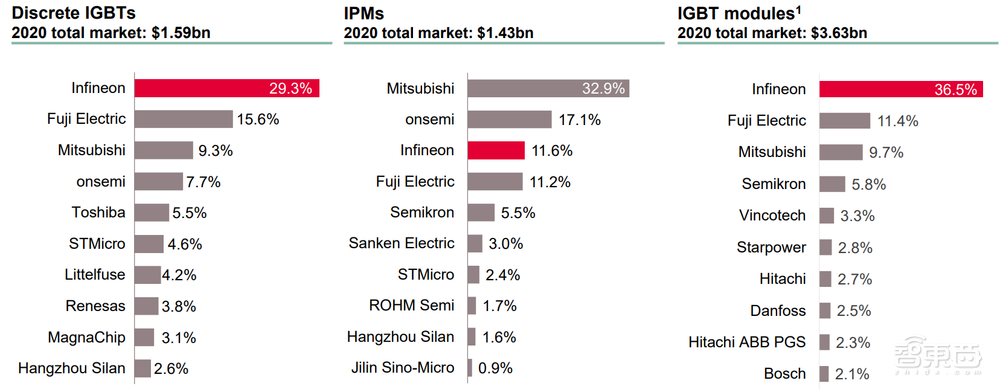

英飞凌的IPC部门主要包括IGBT芯片及模组与IPM(智能功率模块)产品。

年报显示,英飞凌IGBT芯片和IGBT模组的市场份额分别为29.3%和36.5%,远超第二名富士电机15.6%和11.4%的市场份额。至于IPM产品,英飞凌的市场份额为11.6%,排在三菱和安森美之后。

▲英飞凌IPC部门各业务市场份额排名

▲英飞凌IPC部门各业务市场份额排名

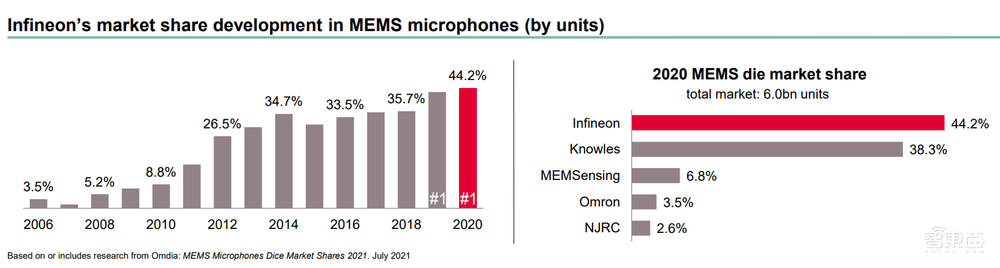

Power & Sensor Systems部门负责的产品主要为MOSFET(金属氧化物半导体场效应晶体管)、电源管理IC和MEMS。在MOSFET和MEMS领域,英飞凌的市场份额都是全球第一,分别占据了24.4%和44.2%的份额。

▲英飞凌MEMS业务市场份额排名

▲英飞凌MEMS业务市场份额排名

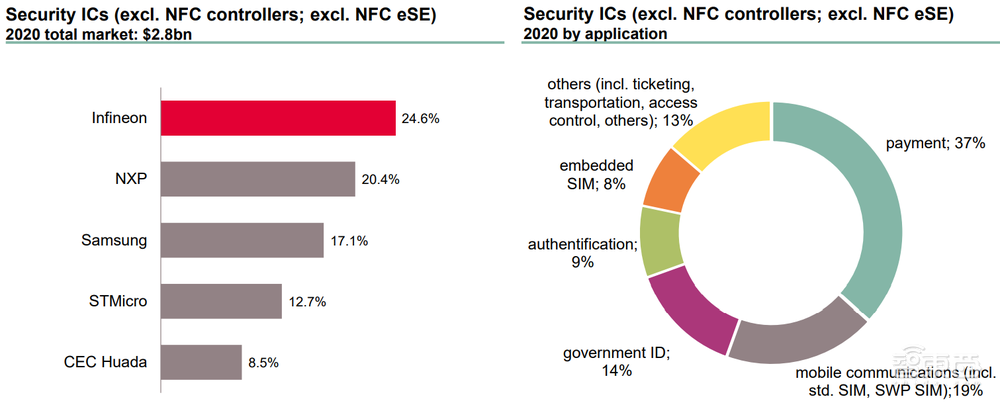

在安全芯片领域,英飞凌同样力压恩智浦、三星、意法半导体等芯片巨头,排名全球第一,占据着24.6%的市场份额。

▲英飞凌安全芯片市场份额排名与收入组成

▲英飞凌安全芯片市场份额排名与收入组成

由于在众多领域的强势,英飞凌也频繁出现在国产厂商的上市文件中。

仅从2021年12月至今,沪股便有银河微电、希荻微、国芯科技、华润微、芯海科技5家公司在各自披露的上市招股书、可转债公告等文件中将英飞凌视作自身的竞争对手。

“……英飞凌等龙头厂商凭借着更为丰富的产品种类和更为优质的产品性能,拥有先发优势。”这是希荻微电子在招股书中对英飞凌等国际巨头的描述,而类似的话语也经常出现在各类上市文件中。

二、供货国产半导体龙头,收购赛普拉斯提供存储授权

虽然英飞凌是多个领域国产芯片上市公司的主要竞争对手,但对国产芯片公司来说,有时英飞凌也会从需要打倒的大魔王变成鼎力相助的合作伙伴。对于歌尔微、宏微科技这样的厂商,英飞凌的芯片已成为抢占市场份额的利器。

歌尔微在其招股书中直言:“······公司通过向英飞凌采购芯片以提升产品性能、提高客户满意度,从而抢占市场份额。”通过这种策略,歌尔微2020年在MEMS声学传感器市场的份额达到32%,首次超过美国MEMS厂商楼氏位居全球第一。

2021年9月1日,国产功率半导体厂商宏微科技上市。根据招股书,宏微科技连续三年的第一大供应商都是英飞凌,从英飞凌采购芯片的金额占总采购额的比例在2018年-2020年分别为21.01%、28.43%和16.71%。

宏微科技采购的英飞凌芯片主要用于向其第一大客户台达集团销售的模块产品,这也是台达集团指定的芯片供应商。

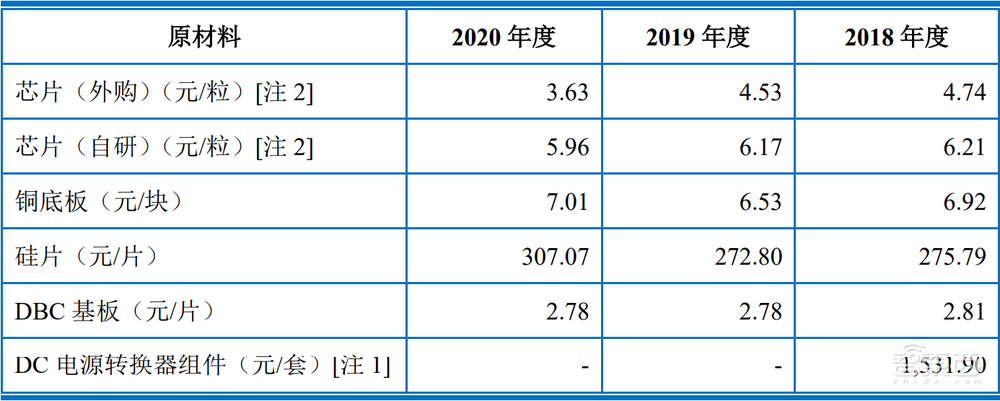

宏微科技招股书显示,2018年-2020年,自研芯片的采购单价分别为6.21元/粒、6.17元/粒和5.96元/粒;而同期外购芯片的价格则为4.74元/粒、4.53元/粒和3.63元/粒。

从这一方面来看,宏微科技采购英飞凌的芯片能够更有效地降低产品成本,外购英飞凌芯片带来了更高的产品毛利。

▲宏微科技原材料采购平均单价

▲宏微科技原材料采购平均单价

宏微科技并非个例,根据2020年上市的国产功率半导体龙头斯达半导招股书,其报告期内的最大芯片供应商均为英飞凌,董事长、总经理沈华也曾担任过西门子半导体部门(英飞凌)的高级工程师。

而去年上市的普冉半导体则在此前购买了赛普拉斯的40nm和55nm SONOS工艺授权,随着英飞凌收购赛普拉斯,这一授权交易也转移到了英飞凌。如果授权终止,普冉半导体基于SONOS工艺的NOR Flash产品将无法继续设计、生产,而该产品的销售金额2020年占主营业务收入的68%,是普冉半导体的主要收入来源。

三、全球工厂“灵活”供货华为,拒加欧盟半导体计划

从各种数据不难看出英飞凌对各类市场乃至部分部分国产半导体企业的重要,但这样一家左手“大棒”、右手“胡萝卜”的国际巨头难免让人忧虑:英飞凌是否会受美国制裁等因素影响成为国产半导体的安全漏洞?作为德国企业,英飞凌一向保持着较为务实的态度,甚至有时候还会直接和欧盟政策唱反调。

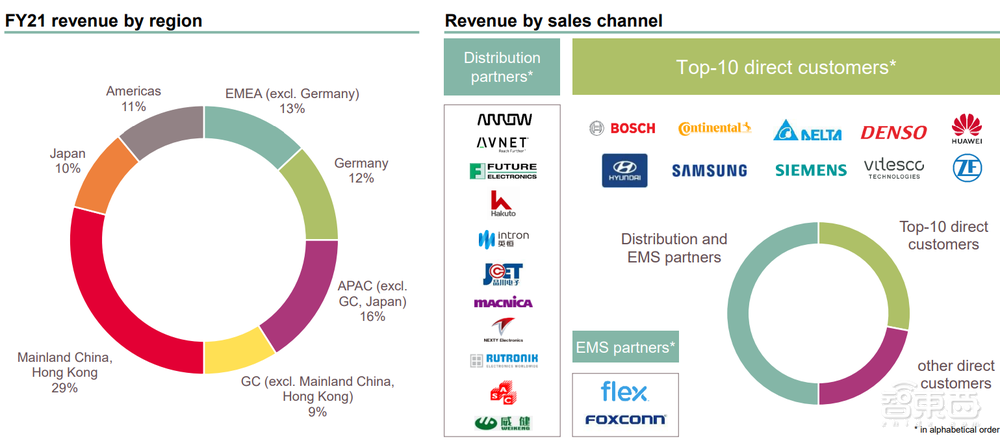

整个2021财年,英飞凌来自大中华区的销售额达41.95亿欧元,占总营收的38%,是英飞凌最重要的收入来源地,远超日本、美国、德国等市场。

▲英飞凌各地区营收占比与Top客户情况

▲英飞凌各地区营收占比与Top客户情况

在英飞凌最新的报告中,其四大部门的关键客户包括比亚迪汽车、阿里、百度、中国中车、美的、华为、阳光电源等多家国产厂商。

事实上,英飞凌的前身西门子半导体早在1995年就进入了中国,并在无锡建立了工厂,总投资3亿美元,主要负责生产分立器件和智能卡芯片。目前英飞凌在中国员工总数已超过2200人,在深圳、上海、北京等地都设有分公司。

有趣的是,在地缘政治愈发紧张的今天,中、美、日、韩、欧各个国家和地区都在寻求自身的供应安全,为了吸引厂商建厂、研发先进制程芯片加大补贴力度。为了获得建厂补贴,英特尔CEO帕特·基辛格就多次前往欧洲会见欧盟专员、参与活动并进行演讲,号称要在欧洲投资800亿欧元。

相比之下,英飞凌这家德国公司却显得不那么“政治正确”。在19个欧盟成员国签署“加强欧洲开发下一代处理器和半导体的能力”计划后,将于今年4月1日卸任的英飞凌CEO莱因哈德•普洛斯(Reinhard Ploss)却高调质疑了这一计划的真正效果。

▲英飞凌CEO莱因哈德•普洛斯

▲英飞凌CEO莱因哈德•普洛斯

他直言,欧洲缺少需要先进制程的计算机产业和消费电子行业,在科技产业落寞的欧洲大力投资本土晶圆厂,只会帮助处于竞争的美国或亚洲科技巨头,拒绝参与这一计划。

普洛斯称:“除非我有无限的金钱还想要打发时间,我才会投资生产90nm制程以下的芯片。英飞凌一家公司在这个行业单打独斗毫无意义。”

这种“政治不正确”还体现在了美国制裁上。2019年,美国就将华为列入了实体清单。但在英飞凌2021财年的报告上,华为的商标赫然出现在了英飞凌的前十大客户中。

对于制裁问题,英飞凌的发言人曾公开表示,其提供给华为的大部分产品都不受美国限制,其产品也能够从欧洲、亚洲以及中国等地的工厂向华为这样的中国客户供货,英飞凌多产地的布局能够灵活、快速地应对变化。

结语:英飞凌或受益于中美关系紧张

半导体作为科技产业的基石,保障供应并拥有先进芯片制造实力是全球主要经济体和国家的共识,对中国半导体来说,国产替代大潮正在推动各个细分领域快速成长。

但同时,半导体也是全球化最高、技术难度最大的产业,国产半导体企业既要拥有自研实力,也需要不受地缘政治影响的国际合作伙伴。目前来看,在中美关系紧张的局势下,英飞凌等欧洲企业或将成为受益者。