半导体 IP 是指芯片设计中预先设计、验证好的功能模块,处于半导体产业链最上游,为芯片设计厂商提供设计模块。IP 由于性能高、功耗优、成本适中、技术密集度高、知识产权集中、商业价值昂贵,是集成电路设计产业的核心产业要素和竞争力体现。

本期的智能内参,我们推荐招商证券的报告《构筑芯片大厦的“砖瓦”,受益于国产替代与设计业崛起》,系统梳理 IP 行业产品分类、竞争格局以及海内外公司的发展和产品对比。

来源 招商证券

原标题:

《构筑芯片大厦的“砖瓦”,受益于国产替代与设计业崛起》

作者: 鄢凡 卢志奇

一、半导体 IP,提升芯片设计效率神器

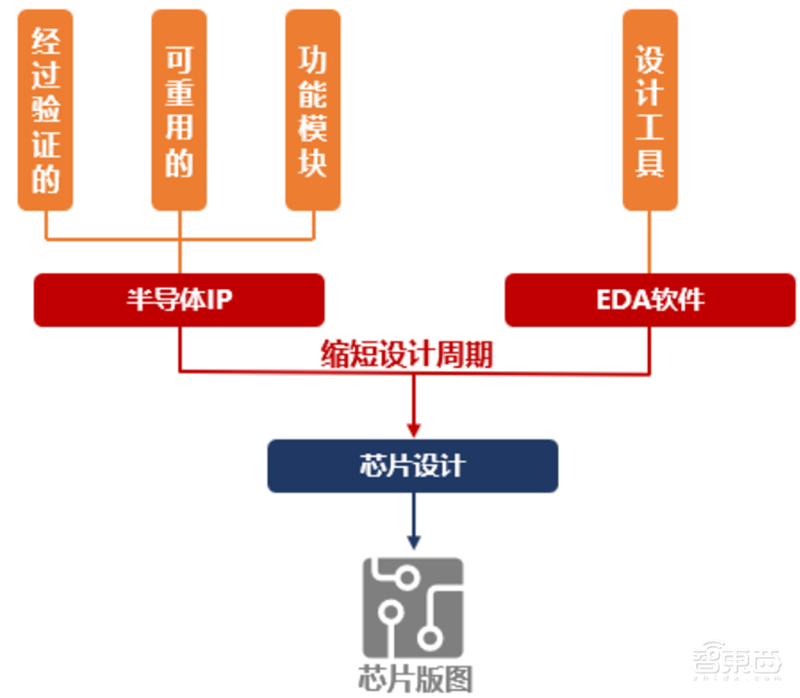

半导体 IP 是指集成电路设计中预先设计、经过重复验证的、可重复使用的功能模块。半导体 IP 服务于芯片设计,因部分通用功能模块在芯片中被反复使用,半导体 IP 即为此类预先设计好的功能模块,从而在芯片设计中结合使用 EDA软件与半导体 IP 来缩短芯片设计周期、降低开发成本。IP 由于性能高、功耗优、成本适中、技术密集度高、知识产权集中、商业价值昂贵,是集成电路设计产业的核心产业要素和竞争力体现。

▲半导体 IP 作用与特征

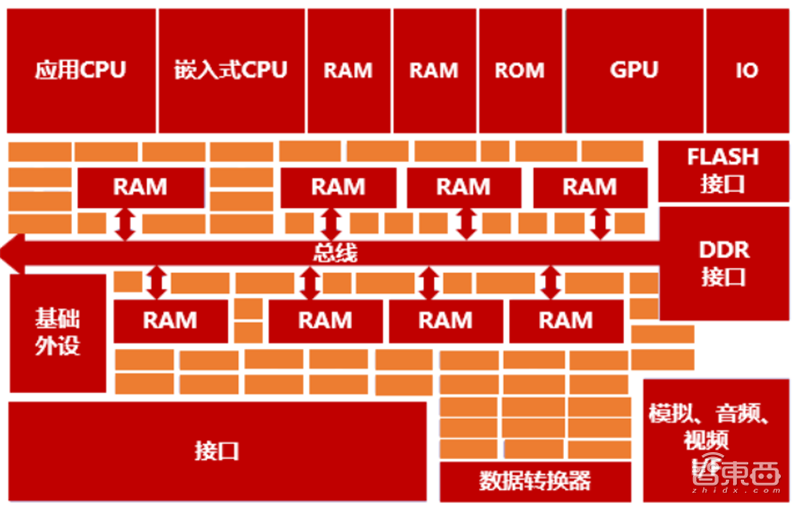

半导体 IP 核可应用于芯片中多个功能部件。IP 核可应用于芯片中多个组件,当前的 IP 供应商可提供芯片中绝大部分部件的 IP,如处理器、外围接口、模拟部件、RAM / ROM、安全模块等,不同组件对应于不同的 IP 需求。通过将不同组件的 IP 组合起来构成一块完整的芯片设计版图。

▲芯片中的 IP 核应用

半导体 IP 可按照交付方式、产品类型以及功能进行分类。

按照交付方式分,可以将 IP 内核分为硬核、固核和软核:

硬核:硬核是较为成熟的板块 IP,硬核主要以偏后期的版图形式存在,硬核提供设计的最终阶段产品即掩膜,掩膜是指经过完全布局布线,经过前端和后端验证的设计版图,可预见性好,同时可以针对特定工艺或下游客户进行功耗和尺寸上的优化,灵活性和可移植性差。但也因为硬核不需要提供 RTL 文件,从而更容易实现知识产权保护。

固核:对于一些对时序要求严格的内核,可预布线特定信号或分配特定的布线资源,以满足时序要求,这一类内核可归类为固核。固核是软核和硬核的折衷,采用门级网表的 IP 提交形式,与芯片实现工艺仍具有一定的相关性,从而灵活性与可靠性上均为软核与硬核的折衷,由于内核的建立、保持时间和握手信号都可能是固定的,因此其他电路设计时都必须考虑与该内核进行正确地接口。如果内核具有固定布局或部分固定的布局,那么这还将影响其他电路的布局。

软核:软核是最原始的 IP,主要以 HDL 等硬件描述语言存在,软核 IP 的设计周期相对较短,设计投入相对较少,由于不涉及物理实现,故软核具有一定灵活性和适应性,其主要缺点是在一定程度上使后续工序无法适应整体设计,从而需要一定程度的软核修正,在性能上也无法获得全面的优化,此外,因为软核需要提交 RTL 源代码文件,故较易涉及知识产权的问题。

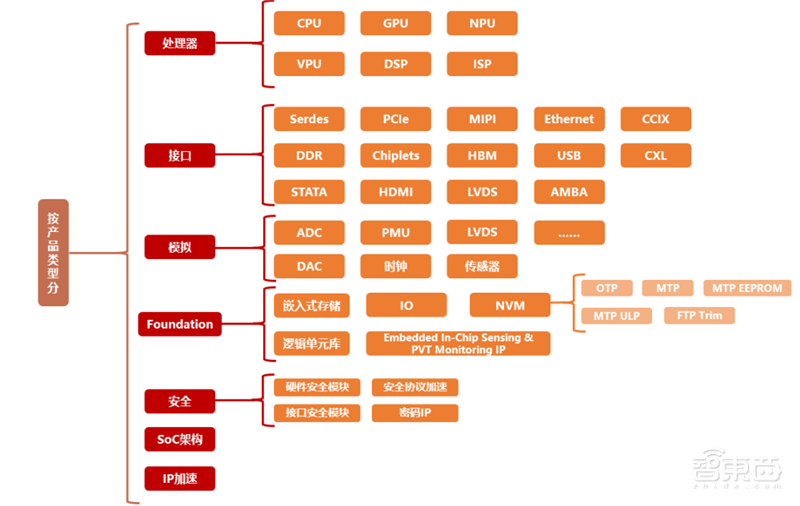

按产品类型分,半导体 IP 常见分类为处理器 IP、接口 IP、物理 IP 与数字 IP,往下细分又可分为处理器、接口、模拟、基础、安全 IP 以及 SoC 架构和 IP 加速。

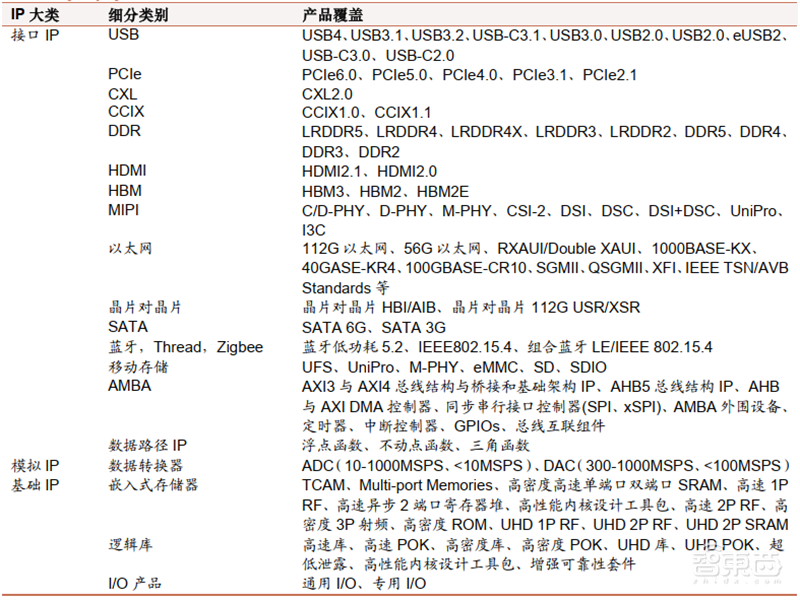

接口 IP。接口是 SoC 的基本功能之一,是实现 SoC 中嵌入式 CPU 访问外设或与外部设备进行通信、传输数据的必备功能。接口 IP 品类较多,主要包括 SerDes、USB、DDR、PCIe、MIPI、SATA 等,接口 IP 市场中 Synopsys覆盖品类较广,占有较高份额。

模拟 IP。模拟 IP 即服务于模拟 IC 的 IP,模拟芯片主要可分为电源管理类芯片与信号链芯片,分别需求对应的IP 核产品,电源管理 IP 包括 LDO、DC/DC、AC/DC IP 等,信号链 IP 包括如 AD/DA IP 等。模拟芯片相较而言更多采用定制化设计或芯片厂自主设计,故模拟类 IP 用量相对较少,主要有 Synopsys、MIPS(后被 Imagination收购)等厂商布局。

基础 IP。基础 IP 包括部分存储 IP、逻辑单元库与 IO 等。存储 IP 种类较多,基础 IP 类别主要包含嵌入式存储器类,其中又可分为 RAM、ROM 等类别,不同存储器产生不同的存储 IP 需求。逻辑单元库包括反相器、与门、寄存器、选择器、全加器等完成基本逻辑运算的基础单元库。IO 单元也属于基础 IP 的类别,IO 单元用于芯片信号输入、输出和电源供给。

安全 IP。安全 IP 解决方案主要包括信任根、内容保护、加密,以及可集成到 SoC 的安全协议加速器,安全 IP集成解决方案主要用于实现多种安全标准的核心内容,支持机密性、数据完整性、用户/系统认证、不可否认性以及肯定授权。

SoC 架构 IP。SoC 架构 IP 用于 SoC 集成,适用于多种场景,包括宽带通信、多媒体和嵌入式数据采集,包括数据路径 IP、AMBA 片上总线架构以及适用于标准总线接口的微控制器等。

▲IP 按产品分类

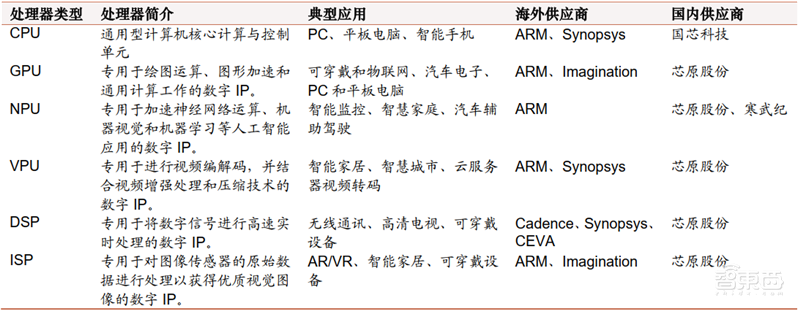

处理器 IP 是半导体 IP 中最大市场规模的子类。主要处理器 IP 可分为 CPU IP、GPU IP、NPU IP、VPU IP、DSP IP以及 ISP IP 六类,其中 CPU IP 市场规模最大,同时也具有极高的技术壁垒与生态壁垒,当前 CPU IP 市场基本由ARM 垄断,目前国内国芯科技专注于嵌入式 CPU IP 研发。其余处理器 IP 为专用型处理器 IP,GPU IP 市场中Imagination 具有较高市场份额,其余海外主要玩家仍为 ARM、Cadence 与 Synopsys 三家,国内如芯原股份、寒武纪等公司对 NPU IP、ISP IP、DSP IP 等有所覆盖。

▲处理器 IP 细分

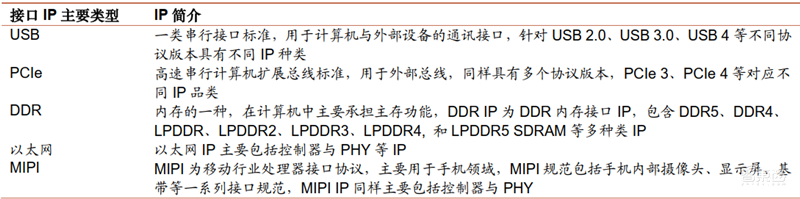

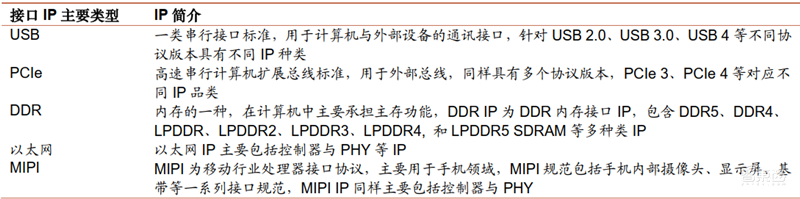

接口 IP 包括有线接口 IP 与无线接口 IP,为增速最快子类。接口 IP 中主要为有线接口 IP,有线接口 IP 包括 USB IP、PCIe IP、DDR IP、SATA IP、D2D IP 等,其中应用较多的为 USB、DDR、PCIe、MIPI 与以太网 IP。无线接口 IP主要包括蓝牙、Zigbee、Thread IP 等。接口 IP 中主要均为有线接口 IP,据 IPnest 数据,有线接口 IP 占接口 IP 市场的 95%。

▲接口 IP 主要类型

物理 IP 可分为射频 IP 与数模混合 IP。其中物理接口类 IP 如 DDR 控制器 IP 等也可归为接口类 IP,在 IPnest 的行业统计口径中并入到接口 IP 类别中。物理 IP 当中数模混合 IP 种类较多,包括 SoC 子系统、数据接口、存储、单元库以及模拟 IP 等,目前一些龙头公司如 ARM、Synopsys 与 Cadence 等均有布局。

物理 IP 中存储 IP 包含多种类别,应用于半导体类存储。存储器按存储介质分为半导体存储、光学存储以及磁性存储,存储 IP 应用于半导体类存储。

半导体类存储又可分为易失性存储与非易失性存储(Non-Volatile Memory,NVM),易失性存储类 IP 主要包括 SRAM 与 TCAM 等其他 IP,NVM 主要可按可编程次数分为 OTP(一次性可编程)与 MTP(多次可编程),各类存储器又具有多种实现方式,而不同存储器在读写方式、可编程性、存储方式上等都具有不同特性,从而需要不同的半导体 IP,适用不同场景的存储器支撑了多种存储 IP 的产生。存储 IP 市场中除三大龙头 IP厂商外,SST 在 FLASH IP 市场中技术处于行业领先地位。

按 IPnest 口径分,设计 IP 可分为处理器 IP、接口 IP、其他物理 IP 和其他数字 IP。其中处理器 IP 主要包括 CPU、GPU、DSP、ISP 等,接口 IP 属于物理 IP 中的一类,又可细分为有线接口 IP 与无线接口 IP。除接口 IP 外的物理 IP主要包括 SRAM 存储器编译器、OTP/MTP 及 FLASH 等其他存储器编译器、物理库和通用模拟与混合信号 IP,而其他数字 IP 则主要为基础设施 IP 和其他 IP。

根据 IPnest 发布的 2020 年各种 IP 市场份额数据,CPU 的 IP 市占率高达 35.4%,处于主导地位,但相比 2017 年下降了 6.8%;DSP 和 GPU 的市占率分别为 5.2%和 10.5%,合计相比 2017年提升 6.4%;接口市占率为 23.2%,相比 2017 年提升 2.7%,根据 IPnest 最新 2021 年数据,接口 IP 进一步提升。

▲IPnest 口径 IP 分类

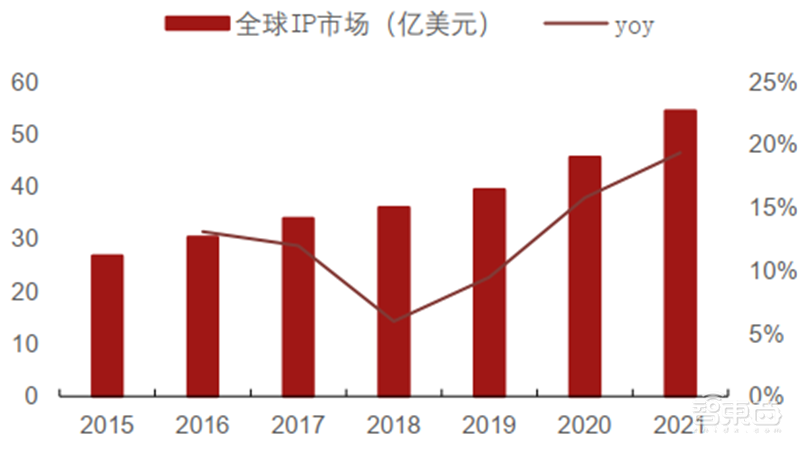

从市场总体来看,IP 市场规模稳步提升,市场增速上行。半导体 IP 市场受行业整体周期性影响较弱,市场规模 2015年来保持逐年上升趋势,且 2018 年后增速逐步提高,IPnest 数据,2021 年全球半导体 IP 核市场规模为 54.5 亿美元,同比增速从 2018 年的 6.0%上升至 2021 年的 19.4%。

预计未来几年市场规模将持续稳步扩张,IBS 数据,全球半导体 IP 核市场规模有望在 2027 年达到 101 亿美元,IBS 口径下 2018~2027 年 CAGR 达 9%,其中处理器 IP 市场增长较快,增速达 10%。

▲2015~2021 全球 IP 市场与增速

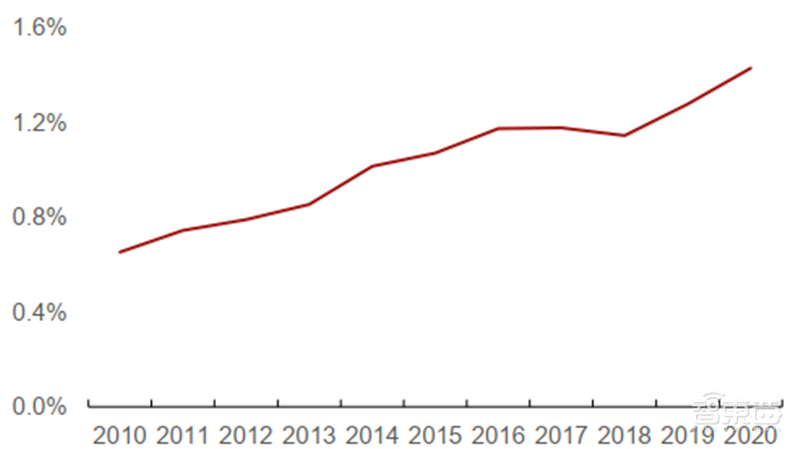

▲ IP 占半导体市场份额(除去 DRAM 与闪存)

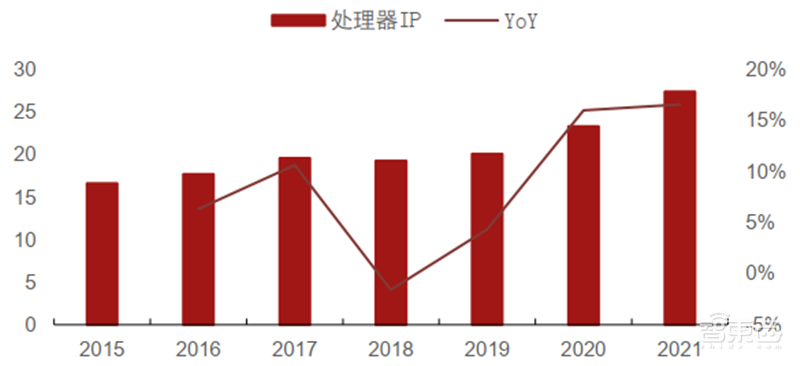

处理器 IP 为半导体 IP 市场中份额最大的品类,2020 年 IPnest 数据,处理器 IP 市场占市场总额的 51%,市场主要集中于价值量高且用量大的 CPU、GPU。处理器 IP 市场规模波动增长,2021 年全球处理器 IP 市场为 27.4 亿美元,同比增长 16.6%。

▲处理器 IP 市场规模及增速(亿美元)

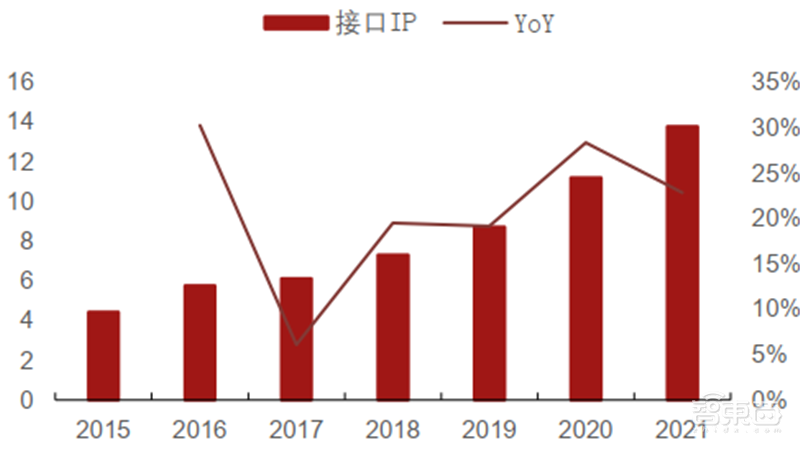

接口 IP:未来增速最快品类,接口 IP 市场最大的五类接口 IP 为 USB、PCIe、DDR、以太网与 D2D、MIPI,五类接口 IP 市场均有较快增长,2021 年接口 IP 市场合计 13.77 亿美元,同比增长 22.83%。IPnest 预计接口 IP 市场到 2025年将达到 25 亿美元,2020-2025 年 CAGR 为 19%。

▲接口 IP 市场规模及增速(亿美元)

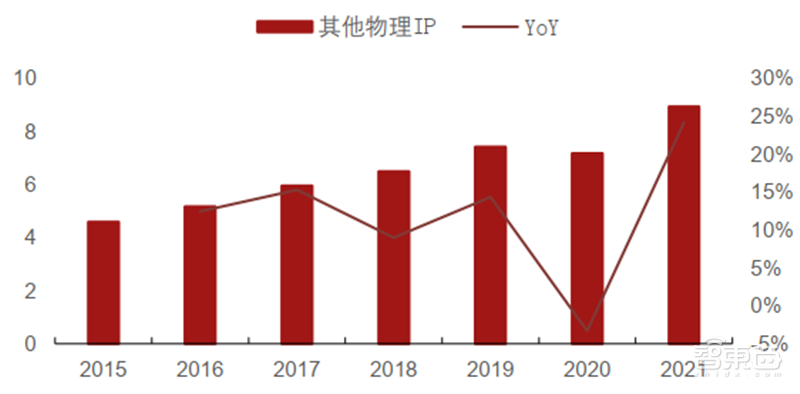

其他物理 IP 与其他数字 IP:接口 IP 中包含部分如 DDR 等物理 IP 与数字 IP,其他物理 IP 部门主要包括数模混合 IP、存储编译器 IP、射频 IP、OTP/MTP/Flash 等 IP 种类,IPnest 数据,2021 年其他物理 IP 市场规模 8.93 亿美元,同比增长 24.17%。其他数字 IP 包括基础 IP 等非接口类数字 IP,2021 年市场规模为 4.38 亿美元,同比增长 17.70%。

▲其他物理 IP 板块市场规模及增速(亿美元)

二、 全球 IP 行业竞争格局高度集中,EDA 公司深度布局

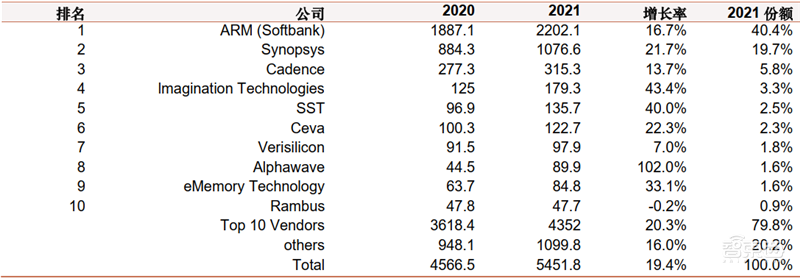

全球半导体 IP 行业高度集中,CR3 达到 66.2%。IP 行业市占率第一为 ARM,ARM 在处理器 IP 方面具有绝对优势,并且在版税收入上也保持大幅领先地位,2021 年市占率 40.4%,第二第三分别为 Synopsys 和 Cadence,行业整体高度集中于前三位玩家,CR3 达到 66.2%,CR10 为 79.3%。国内厂商芯原股份 2020 年占据 2%的份额,排名第七。2021 年大部分 IP 厂商营收均保持较高增速,行业整体增长 19.7%至 54.5 亿美元。

▲IP 行业竞争格局(百万美元)

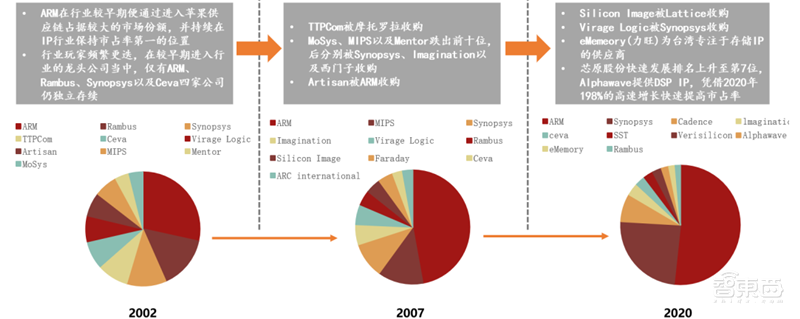

IP 行业于 90 年代开始快速发展,行业并购不断,ARM 以内生研发为重,Synopsys 大量并购打造最全产品线。行业发展历程当前主要可分为两阶段:行业酝酿期与行业爆发期。

行业酝酿期(1980~1990)。IP 行业主要的三家龙头为 ARM、Synopsys 以及 Cadence,Synopsys 与 Cadence均成立于 80s,在行业发展早期占据领先地位的 Mentor Graphics 也同样成立于 80s,该公司后被西门子收购。ARM 前身 Acorn 成立于 1978 年,并于 1985 便推出了第一颗 ARM CPU,到 1990s IP 行业整体仍以技术积累与酝酿为主,相关收购案例与代表产品推出较少。

行业爆发期(1990~至今)。行业爆发期主要为 1990s 至今,1990 年开始 Synopsys 逐步开始进行 IP 行业的大规模收购,并通过大量收购的方式获取了宽广的产品线,当前在以接口 IP 为代表的多个 IP 子类市场均占据行业领先地位。ARM 以内生研发为重,ARM 30 余年发展过程中收购频率较低,通过其在处理器 IP 领域的绝对优势占据最大市场份额。Cadence 到 2010 年收购 Denali Software 才开始进入到 IP 领域当中,并同样通过并购的方式快速突破,但其起步较晚产品线相对较少市占率较低。

行业主要玩家频繁更迭,格局逐步趋稳,少数供应商占据零散利基市场。行业较早期主要玩家为 ARM、Synopsys、Rambus、TTPCom 以及 Ceva 等,Gartner 数据,2002 年行业 CR3 与 CR5 分别为 38%与 49.7%,市场竞争格局仍相对分散。经过 20 年的收购与淘汰后,当前行业玩家已高度集中于龙头,CR3 与 CR5 分别上升至 66.2%与 71.1%,三家龙头已占据大部分份额,其余玩家如 Imagination、SST、Ceva 以及 eMemory 等通过在 GPU、存储 IP 等专一市场的领先优势获取一定份额,国内厂商如寒武纪、芯动科技等也在专一市场具有一定领先优势。

国内 IP 厂商快速发展与 AI、汽车智能化、Chiplet 等新技术趋势为 IP 行业带来一定新变量。国内 IP 厂商如芯原股份等快速发展,2020 年市占率提升至第七位,2021 年继续维持较为领先的水平,全球市占率为 1.8%。

IP 行业当前受益于 AI 应用泛化以及汽车智能化等来自下游领域的推动,而中国为新技术领域中的全球大市场,国内 IP 厂商将有望在构建新兴市场国产供应链中充分受益。同时 Chiplet 等 IP 领域的新技术趋势也将为半导体 IP 行业竞争格局带来一定的新变量。

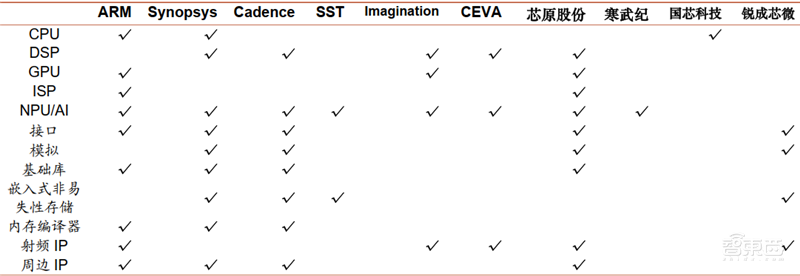

▲IP 行业主要玩家变化

IP 龙头厂商产品覆盖较广,其余厂商多专注于少数品类。主要的三家龙头 IP 供应商经过多年发展后积累了覆盖较为广泛的产品组合,ARM、Synopsys 与 Cadence 产品基本涵盖大部分品类的 IP,而其他厂商如 SST、Imagination 与CEVA 等均较专注于某一品类的 IP,如 SST 主要在存储 IP 上具有领先地位,Imagination 为 GPU IP 龙头,而 CEVA为 DSP IP 龙头。国内企业中,芯原股份也正逐渐拓宽产品宽度,向平台型 IP 厂商发展,而其他厂商如寒武纪、国芯科技、锐成芯微等产品分布上仍相对集中。

▲主要 IP 厂商覆盖产品类别

半导体 IP 是集成电路进步发展的产物,与 EDA 共同构成芯片设计的强大支柱。半导体 IP 是指已验证的、可重复利用的、具有某种特定功能的集成电路模块,通常由第三方开发。在产业发展早期,由于芯片的种类有限,当时的半导体芯片设计难度较低,大部分芯片设计公司自身可以独立完成芯片的设计全流程,所以当时几乎没有独立的 IP 厂商。

随着集成电路的发展,大规模集成电路(VLSI)逐渐占据行业主流,半导体行业遵循摩尔定律的发展,单个芯片上集成的晶体管数量已达上亿个,半导体芯片的流程分工愈发明细,全球 IDM 厂商数量极少,芯片行业发展更趋向于分工协作。在芯片设计环节,超大规模集成电路所涉及的流程愈发复杂,研发费用逐步升高,同时伴随着芯片种类的愈加丰富,以及先进制程的不断涌现,半导体 IP 为简化 IC 设计流程提供了极大便利,半导体 IP 以及应运而生的 IP 企业是半导体产业发展的必然产物,配合先进的 EDA 工具,芯片设计借助各种 IP 达到了极大的便捷。

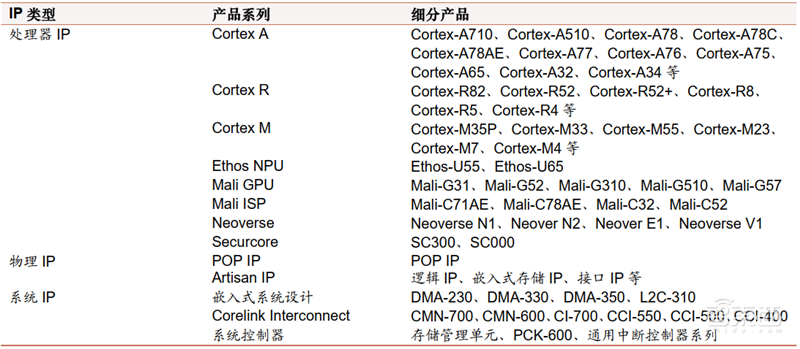

ARM:处理器 IP 的核心玩家,全球最大的 IP 公司。 产品集中于处理器,IP 存量丰富。ARM 在 IP 领域具有多年研发积累,IP 产品池极为丰富,处理器 IP、物理 IP 以及系统 IP 共计 3000 余种,其处理器主打产品 Cortex-A、Cortex-R 以及 Cortex-M 系列产品也已有多代迭代产品,丰富的 IP 储蓄将持续贡献收入。

▲ARM IP 产品结构

由于 ARM 对授权的芯片持续收取版税,故收入来源当中较多部分均来源于 IP 存量产品,IP 产品生命周期较长,在 ARM 版税收入构成当中,1994-2010 期间的授权贡献收入超过 15%。同时 ARM 授权梳理保持增长,2020 年新产生处理器授权141 份,持续增长的授权数将为业绩提升提供支撑。

下游市场稳定增长,ARM 凭借领先市占率有望充分受益。ARM IP 核下游市场中市场规模最大以及市占率最高的移动市场相对饱和,增长相对较稳定,ARM 预计 2029 年移动应用处理器 IP 市场规模将达到 430 亿美元,预计总体市场可达 2320 亿美元,十年 CAGR 为 5.3%。ARM 作为 IP 市场市占率龙头,有望充分受益行业增长。

2020 年基于 ARM 的芯片出货量明显提升,突破 250 亿颗,持续增长的芯片出货量将为版税收入提供支撑,ARM 排除一些已未盈利的 IP 授权后,2020 财年累计的授权份数达到 1931 份。

21 年芯片行业景气度上行,IP 各下游应用市场普遍具有较高增速,抬升 ARM 收入增长,ARM 预计 21 年收入可达 25 亿美元,同比增速 26.3%。同时 ARM 商业模式以及产品成本构成较为固定,毛利率基本长期保持稳定,据已披露时段数据,毛利率稳定在 93%左右。

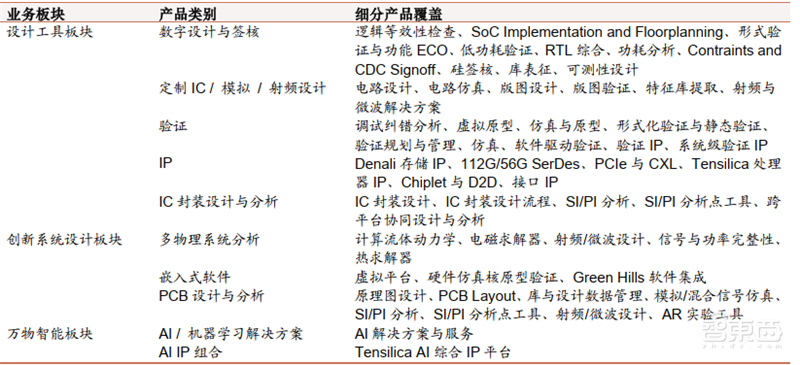

Synopsys:强大 EDA 工具粘性带来 IP 快速成长。 Synopsys 成立于 1986 年,在其三大业务领域 EDA、IP 以及软件完整性产品均处于行业领先地位。Synopsys 再EDA 领域有 35 年的研发与经验积累,当前在 EDA 市场中市占率第一,在 IP 与软件完整性产品领域同样具有多年积累,半导体 IP 市占率第 2。

Synopsys EDA 业务主要提供数字与 IC 定制设计软件、FPGA 设计、验证与制造 EDA 软件。IP 与系统集成业务提供涵盖广泛的 IP 产品以及系统集成解决方案,软件完整性板块提供软件质量与安全相关软件。Synopsys 作为半导体产业链上游制造商,产品广泛应用于消费、汽车、工业等多个领域。

Synopsys IP 产品主要可分为接口 IP、模拟 IP、基础 IP、安全 IP、处理器 IP 以及子系统 IP,接口 IP 种类丰富,Synopsys 在接口、模拟、嵌入式存储器和物理 IP 领域市占率排名第一。

▲Synopsys IP 产品

Cadence:IP 业务起步相对较晚,产品线覆盖处理器和接口 IP。 以 EDA 与 IP 为核,建立三层业务模型。Cadence 业务模型中第一层为 EDA 软件与 IP,提供数字设计与签核、定制IC、验证、IP 以及 IC 封装设计与分析工具及服务;第二层为系统创新板块,包括用于封装 IC 和 PCB 的封装系统设计的工具和服务;第三层为万物智能板块,提供解决方案和服务来开发人工智能增强型系统,并将机器学习和深度学习功能添加到 Cadence 技术组合中,以使 IP 和工具更加自动化,更快地产生优化结果。

▲Cadence 产品与服务结构

Cadence 将其 IP 产品分为设计 IP 与 Tensilica 处理器 IP 两类,设计 IP 主要包括接口 IP、112G/56G SerDes、PCIe 与 CXL、存储 IP 以及 Chiplet,处理器 IP 包括 AI IP、Xtensa 控制器及一些 DSP IP。

Imagination:从 GPU IP 向多类型处理器 IP 拓展。 Imagination 核心技术与主打产品为 GPU IP,当前 Imagination 产品组合从 GPU 品类逐渐拓展到 CPU、AI 芯片 IP 中。GPU IP 方面,Imagination 当前主打 IMG CXT 系列产品、IMG-B 与 IMG-A 系列产品,2021 年推出 Catapult CPU 系列拓展 CPU 市场。此外在 AI 芯片领域,Imagination 也推出了 IMG 4NX-MC4、IMG 4NX-MC8 等 8 款系列产品,应用于 ADAS、数据中心、移动设备等多个领域。

Ceva:专注于信号处理 IP 的供应商,受益于 AI 和数字智能化趋势。 CEVA 专注信号处理 IP,产品组合主要包括 DSP IP、AI IP、无线平台、传感融合等 IP。CEVA 成立于 2002 年,在DSP IP 市场占据龙头地位,产品应用领域包括手机等消费电子、汽车、工业与物联网等,主要在手机领域 DSP IP有较高份额。

当前 CEVA 授权合约已超过 400 余份,合作客户包括世界领先的半导体与消费电子厂商,如英特尔、联发科、诺基亚、博通、三星、意法、东芝等。广泛的合作客户圈为 CEVA 持续提供产品版税收入的同时也建立了 CEVA IP 的生态圈。

2021 年全年 CEVA IP 新授权数量为 73 份,全年授权设备实现出货量 16亿台,均呈逐年增长趋势,授权数量与其出货量的增加将为 CEVA 未来版税收入提供支撑。从授权客户领域分布情况来看,大部分为蓝牙与 WiFi IP 授权,在 2021 年达到 41 份,授权设备出货 IP 同样主要来源于手机设备中的蓝牙、WiFi,2021 年分别达到 8.3 亿与 1.8 亿台。

SST:专注于存储 IP,技术能力行业领先。 SST 专注存储 IP,并推出独立存储器产品。SuperFlash 为 SST 的核心技术,已用于多数晶圆厂与 IDM 的 500nm 到28nm 的工艺平台上,同时 SST 的包括 EEPROM、NOR Flash、EERAM 与穿行 SRAM 在内的存储器产品也在Microchip中单独作为一条产线销售。memBrain技术于 2017 年推出,几家公司已采用该解决方案进行人工智能计算。除此之外,SST 还提供有关 Flash 宏设计、鉴定和测试的设计服务。

SST 的核心技术 SuperFlash 在擦除时间上具备显著优势,据 Microchip 数据,在 Sector Erase、Block Erase 以及 Full Chip Erase 上 SuperFlash 可分别实现 2 倍、20 倍以及1000 倍的性能优势,在功耗方面优化效果同样显著。擦除时间的降低可直接带来成本节省上的收益,Microchip 计算在 SuperFlash 技术下,每单元产品可节省 0.192 美元的成本。

eMemory:专注 Logic NVM IP。 力旺成立于 2000 年,成立至今专注于 Logic NVM IP。当前力旺业务板块分为OTP、MTP、PUF 与其他特殊品类 IP四大板块,力旺客户资源丰富,主要客户包括等 25 家 Foundry、全球 10 家主要 IDM 以及多家 Fabless 厂商,其中包括台积电、瑞萨、东芝、联电、格芯等实力雄厚的客户。力旺凭借领先技术优势已实现 4300 万搭载其 IP 的芯片出货,客户数量超过 1950 家,超过 5950 份授权。

三、 国内 IP 产业国产替代空间大,重在构建 IP 生态

从国内 IC 市场整体来看,国内自给率较低。据 IC insights 数据,2020 年全球与中国 IC 市场规模分别为 3957 亿美元与 1434 亿美元,而其中位于中国的 IC 公司生产额为 227 亿美元,占中国 IC 市场的 15.9%,预计在 2025 年提升至 19.4%,中国自主 IC 公司 2020 年实现销售额 83 亿美元,在国内所有 IC 公司生产额中占比 36.6%,而在国内 IC整体市场中仅占 5.8%,自给率较低,离实现国产 IC 供应链自主可控仍有较长距离。

半导体 IP 核行业具有较高的技术壁垒与生态壁垒,市场份额高度集中于海外龙头公司,国内代表企业较少,主要仅芯原股份、寒武纪等,且市场份额较低,2020 年芯原股份市占率仅为1.8%,自主可控的 IP 核有待突破,国产替代空间较大。

国内代工厂处于逐步开始崛起,涌现出如中芯国际、华虹集团等逐步具备国际竞争水平的企业,IC insights 数据,国内代工厂全球市场份额从 2011 年的 7.2%提升至 2021 年的 8.5%,并预计在 2026 年有望提升至 8.8%。

DITITIMES 数据,国内代表企业中芯国际与华虹集团进入市场份额前十的行列,市占率分别达到 5.7%与 3.1%。国内代工厂的快速发展将对上游半导体 IP 产业形成推力,带动国产行业生态链的构建。

晶圆厂直接对接芯片设计厂商,开放易用的芯片设计平台是代工厂的核心竞争力之一,为减少设计障碍、提高首次成功率,缩短设计、量产与上市时间,代工厂与 EDA /IP 等上游厂商紧密合作,在工艺平台上提供了全面的 IP 与设计工具支持。

以台积电为例,台积电 OIP(Open Innovation Platform)平台是一个涵盖全面的 IC 设计平台,包含由台积电自研或第三方的 IP 组合,以及合作伙伴所提供的 EDA、VCA 与 DCA 工具。IP 支持方面,已有多家

龙头 IP 厂商加入到台积电 IP 联盟中,2021 年台积电自研及其 IP 同盟所能支持的 IP 种类已超过 40000 种。代工厂的发展与竞争力构建将离不开与 IP 供应商的紧密合作,当前国内代工厂的迅速发展也将为国产 IP 供应商提供机会。

中芯国际作为国内代工厂龙头,在 IP 支持方面,具有 1000 余种内部自研 IP,合作 IP 供应商 50 余家,合作伙伴提供 IP 共 800 余种,IP 种类涵盖单元库、模拟/混合信号 IP、高速接口 IP、嵌入式处理器与 DSP IP、嵌入式存储 IP 与射频 IP 几类,并基于这些 IP 品类,提供 IP 应用开发平台包括数字家庭IP 平台、移动存储 IP 平台、数据中心 IP 平台、移动计算 IP 平台与物联网 IP 平台等,为客户设计多领域解决方案提供了充足的 IP 库支持。

汽车为半导体 IP 下游主要应用领域之一,汽车智能化趋势为汽车领域当前的主要增量,汽车智能化主要体现在汽车新增的自动驾驶与智能座舱功能方面,自动驾驶方面来看,IHS 数据,2020 年全球自动驾驶规模为 500 亿美元,预计在 2035 年可达到 5600 亿美元,CAGR 为17.5%。其中国内自动驾驶市场在全球范围内为最主要的市场之一,2020 年市场规模为 1376 亿元,预计未来几年仍将保持高速增长,在智能驾驶级别逐步提高的同时,智能座舱功能也日益丰富,多种舱内需求对芯片性能要求也逐步增加。国内汽车智能化趋势将为包括半导体 IP 行业在内的汽车产业链各环节带来增量。

AI 技术可广泛应用于多个领域,AI 应用逐渐拓展的同时对 AI 芯片的需求也逐步增加,市场规模快速扩张,全球与国内 AI芯片市场 2019 年分别为 110 亿美元与 122 亿元,预计 2024 年将可分别达到 630 亿美元与 785 亿元,5 年 CAGR 分别为 42%与 45%。AI 芯片市场的快速发展将需要新的相关 AI IP 核支撑,当前国内外多家 IP 核厂商已在积极布局 AI IP 核领域,包括 Cadence、CEVA、SST、芯原股份、寒武纪等。

芯片设计公司为半导体 IP 厂商的直接客户,中国的芯片设计公司数量快速增加。ICCAD 公布的数据显示,自 2016 年以来,我国芯片设计公司数量大幅提升,2015 年仅为 736 家,2019年则增长至 1,780 家,年均复合增长率为 24.71%。设计行业销售规模从 2013 年的 809 亿元增长至 2018 年的 2,519亿元,年均

复合增长率约为 25.50%。国内快速发展的芯片设计行业将直接推动 IP 需求增长。

国内芯片设计行业高速发展对 IP 行业形成推力的同时,不少国内半导体IP 厂商也在向下游业务延伸,基于自身自研 IP 或部分外购 IP,向客户提供芯片定制服务。以芯原股份为例,芯原股份在授权自身 IP 产品之外,还提供芯片定制服务,芯片定制服务包括芯片设计服务与芯片量产服务,芯片设计业务主要指根据客户要求提供芯片设计流程中,即从芯片定义到样片生产流程的部分或全部服务。

芯片量产业务主要指按客户要求提供委托晶圆厂进行晶圆制造、委托封测厂进行封测,并提供以上过程中的生产管理服务。采用同时提供 IP授权与芯片定制服务的国内公司主要有芯原股份、国芯科技、锐成芯微、芯动科技、灿芯半导体等。

芯东西认为, 随着物联网、人工智能、大数据以及智能汽车等应用的兴起,以及国内系统级芯片设计厂商的不断崛起,同时 Chiplets行业发展趋势有望为 IP 行业带来新增量,国产半导体 IP 有望深度受益。