片上系统SoC(System on Chip),即在一块芯片上集成一整个信息处理系统,简单来说 SoC芯片是在中央处理器CPU的基础上扩展音视频功能和专用接口的超大规模集成电路,是智能设备的“大脑”。随着半导体工艺的发展,传统MCU已经不能完全满足智能终端的需求,SoC应运而生,凭借其性能强、功耗低、灵活度高的特点,使单芯片能够完成完整的电子系统。SoC在移动计算(例如智能手机和平板电脑)和边缘计算市场中非常普遍。它们也常用于嵌入式系统,如WiFi路由器和物联网。

本期的智能内参,我们推荐海通国际的报告《SOC芯片研究框架》,详解SOC技术细节、产业链和成长驱动力。

来源 海通国际

原标题:

《SOC芯片研究框架》

作者:郑宏达 华晋书

一、SOC:一块芯片上集成的整个信息处理系统

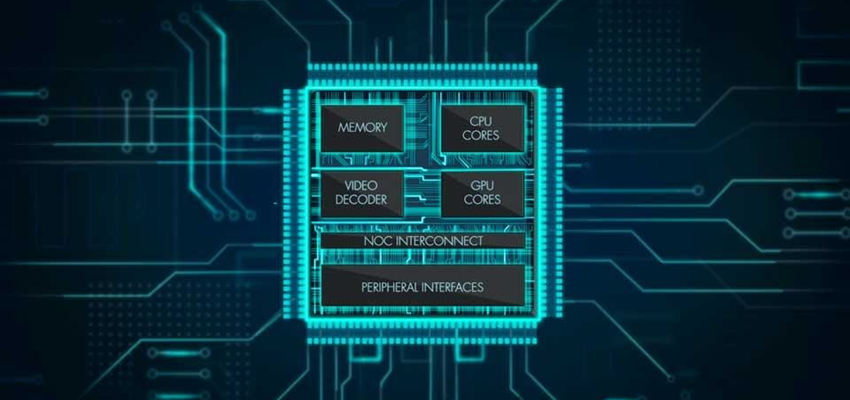

片上系统SoC(System on Chip),即在一块芯片上集成一整个信息处理系统,简单来说 SoC芯片是在中央处理器CPU的基础上扩展音视频功能和专用接口的超大规模集成电路,是智能设备的“大脑”。应用处理器AP(Application Processor)是SoC中包含CPU在内的所有计算芯片的集成物。智能手机SoC通常包含AP和基带处理器BP等,AP负责应用程序的运行,BP负责收发无线信号。有时将AP和SoC混用。

随着半导体工艺的发展,传统MCU已经不能完全满足智能终端的需求,SoC应运而生,凭借其性能强、功耗低、灵活度高的特点,使单芯片能够完成完整的电子系统。SoC在移动计算(例如智能手机和平板电脑)和边缘计算市场中非常普遍。它们也常用于嵌入式系统,如WiFi路由器和物联网。

当前 SoC已成为功能最丰富的硬件,集成了 CPU、GPU、RAM、ADC、DAC、Modem、高速DSP 等各个功能模块,部分SoC还集成了电源管理模块、各种外部设备的控制模块,同时还需要考虑各总线的分布利用等。

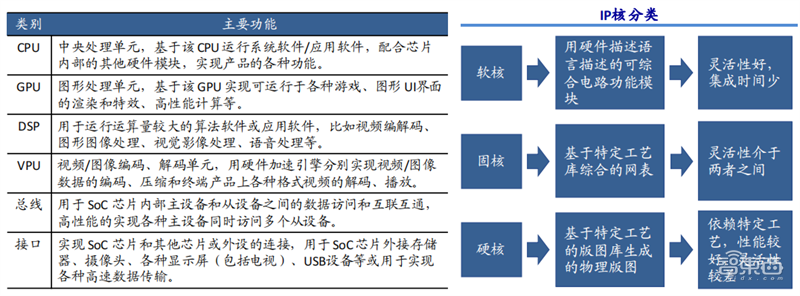

IP 核(Intellectual Property Core),即知识产权核,在集成电路设计行业中指已验证、可重复利用、具有某种确定功能的芯片设计模块。SoC是以IP模块为基础的设计技术,IP是SoC应用的基础。 IP 核可以划分为CPU、GPU、DSP、VPU、总线、接口等6个类别,也可按软核、固核、硬核分类。

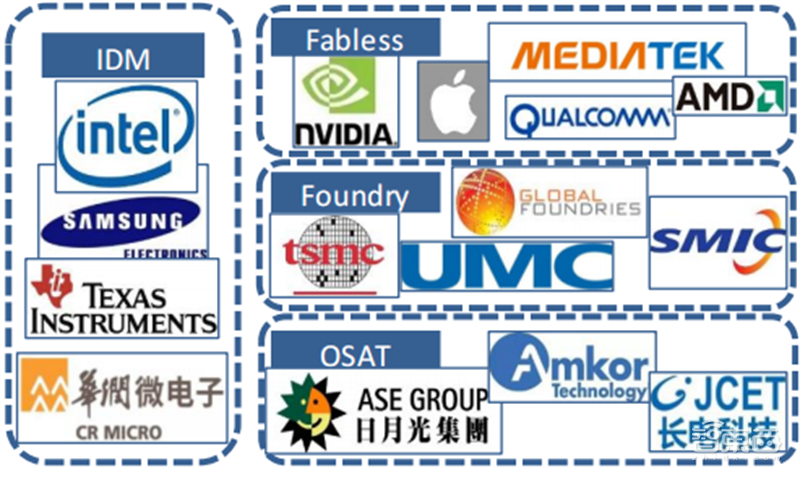

▲IP核分类

SoC的概念和设计技术始于20世纪90年代中期。早期芯片设计难度较低,半导体公司多为集设计、制造、封测为一体的IDM厂商。随着半导体产业和工艺的进步,往后芯片随着摩尔定律不断更新迭代,晶片设计和制造的成本和难度均大幅上升,单一厂商难以承担高额研发及制造费用。20世纪80年代,台积电的成立不断引导半导体产业朝“Fabless(设计)+Foundry(制造)+OSAT(封测)”分工方向发展。

1990年IP龙头Arm诞生,开创了IP核授权模式。Arm负责芯片架构设计,并将IP核授权给Fabless厂商。随着超大规模集成电路的发展,集成电路(IC)逐渐向集成系统(IS)转变,IC设计厂商趋向于将复杂功能集成到单硅片上,SoC的概念逐渐形成。例如,三星等厂商根据产品需求将基于ARM架构的CPU处理器和各类外围IP组合得到包含许多组件的SoC,根据不同应用需求,内部组件封装不尽相同。1994 年Motorola发布的Flex Core系统和1995年LSILogic公司为Sony公司设计的SoC, 是基于IP核完成SoC设计的最早报导。

▲半导体产业两种运作模式

一般来说,一个SoC芯片由设计厂商自主设计的电路和多个外购IP核组成。IP核复用即向IP厂商购买已有的IP核,并进行布局、连接、检查和验证。IP核授权模式能够在SoC中调用已设计好的具有独立功能的模块,一方面能够简化设计流程、加快了设计速度,降低设计难度,另一方面符合半导体分工发展的模式,使IC设计公司能摆脱IDM模式的束缚和壁垒,专注芯片设计,从而带动IC设计行业的发展。

典型的SoC包括以下部分:一个或多个处理器内核,可以是MCU、MPU、数字信号处理器或专用指令集处理器内核;

存储器:可以是RAM、ROM、EEPROM或闪存;

用于提供时间脉冲信号的振荡器和锁相环电路;

由计数器和计时器、电源电路组成的外设;

不同标准的连线接口,如USB、火线、以太网、通用异步收发;

用于在数字信号和模拟信号之间转换的ADC/DAC;

电压调理电路及稳压器。

在外设内部,各组件通过芯片上的互联总线相互连接。ARM公司推出的AMBA片上总线主要包括高性能系统总线AHB、通用系统总线ASB、外围互联总线APB、可拓展接口AXI。AHB主要针对高效率、高频宽及快速系统模块;ASB可用于某些高速且不必要使用AHB 总线的场合作为系统总线;APB主要用于低速、低功率的外围,AXI在AMBA3.0协议中增加,可以用于ARM和FPGA的高速数据交互。

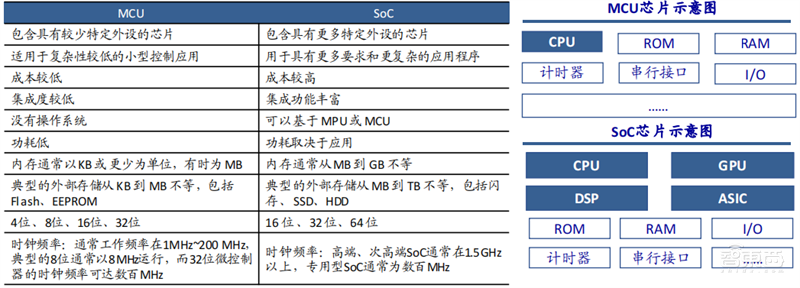

MCU(Micro Control Unit)微控制器,芯片级的芯片。MCU将计算机的CPU、RAM、ROM、定时计数器和多种I/O接口集成在一片芯片上,只提供最少的内存、接口、处理能力等,专注于小型嵌入式控制系统或控制应用程序。

SoC是系统级的芯片,可能包含许多MCU,适用于具有更多要求和更复杂的应用程序。SoC是一个完整的单芯片计算机系统,能够执行具有更高资源需求的复杂任务。

▲MCU芯片示意图

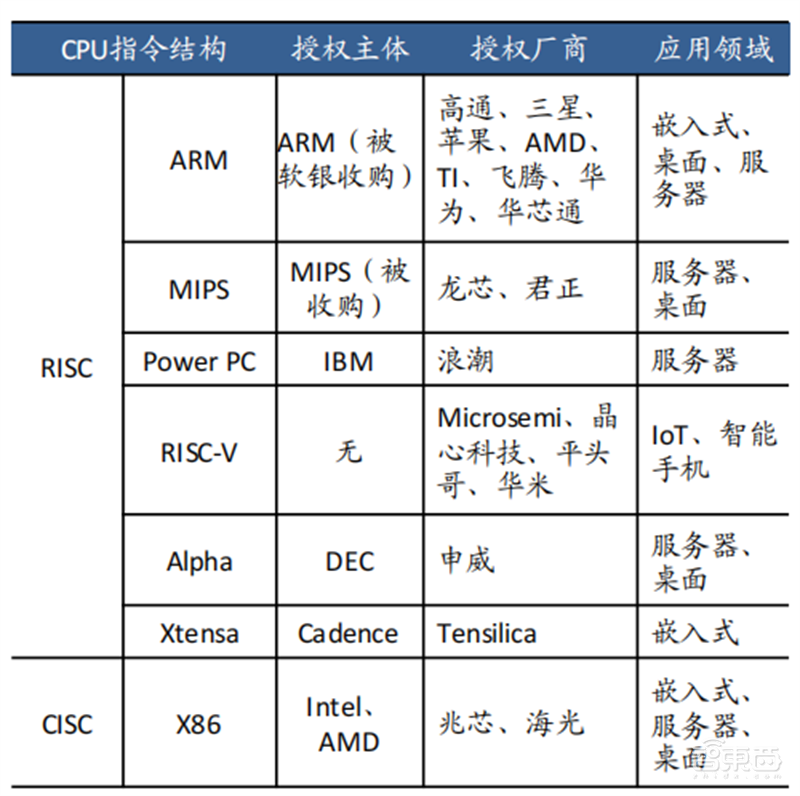

指令集是CPU的一种设计模式,分为精简指令集RISC和复杂指令集CISC两种。其中,ARM、MIPS、Power、Alpha等均是基于RISC架构,X86则是基于CISC的架构。X86架构占据了服务器和桌面领域的垄断地位,ARM架构占据了嵌入式领域的绝大部分市场,而MIPS、Power、RISC-V等也在相关特殊领域占有一定的市场份额。

SoC处理器内核通常都使用ARM、RISC-V指令集架构,因为在嵌入式和移动计算市场中面积和功率通常受严格限制。

▲指令集

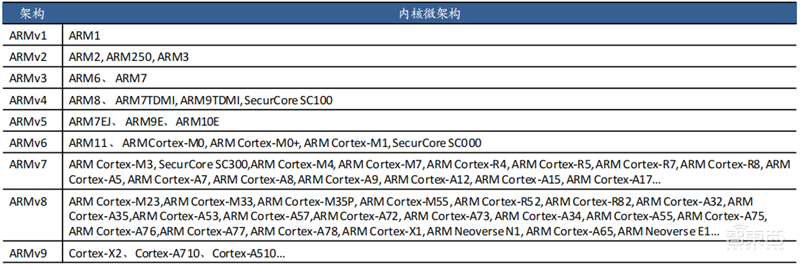

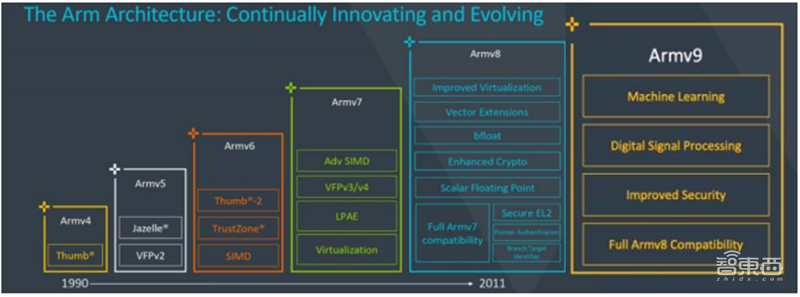

ARM开发了ARM架构并授权其他公司使用并自主开发SoC,当前ARM架构在移动端核心CPU占据绝对主导份额。从1985年ARMv1架构诞生起到2021年,ARM架构已发展到第九代。2021年正式推出的ARMv9指令集,在兼容ARMv8的基础上进一步提升处理器性能、安全性、矢量计算、机器学习和数字信号处理。基于ARMv9发开的处理器将在2022年正式商用,可能应用于下一代骁龙等SoC。

▲ARM架构

ARMv7架构开始,ARM改以Cortex命名,并分为“应用”配置Cortex-A系列,“嵌入式”配置Cortex-R系列、“微处理器”配置ARM Cortex-M系列。Cortex-A面向高性能应用处理器内核,如智能手机、平板电脑、机顶盒、网络设备、服务器等。Cortex-R针对高性能实时应用场景,如汽车应用、消费电子等。Cortex-M系列主要面向嵌入式设备和IoT设备,对功耗和尺寸要求较高,应用于微控制器、传感器、通信模组、智能家居等。

▲ARM架构发展历程

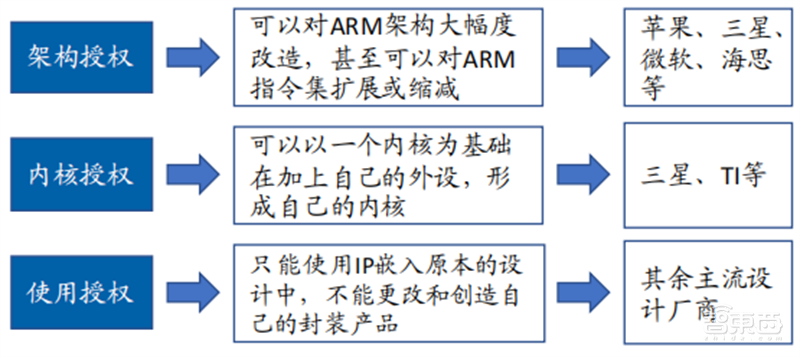

近20年,智能移动设备兴起,基于精简指令集架构的ARM内核IP凭借着低成本、高性能、低功耗的特点和IP授权模式,在智能手机、平板电脑等移动终端SoC等下游领域取得成功,占据了绝大部分市场份额,有强势定价权。国内主要半导体厂商和用户如华为、小米、中兴、瑞芯微等设计的商用SoC和物联网设备绝大多数使用ARM技术。

ARM核心收费模式:授权费(license fee)、版税(royalty)。ARM授权技术给芯片设计公司,设计公司缴纳授权费,生产芯片后,发芯片给OEM终端客户,并按芯片发货量缴纳版税给ARM,终端厂商付费给芯片代工厂;ARM也会为终端厂商提供技术和业务支持。

▲ARM主流授权模式

AI、5G、边缘计算的发展对计算技术提出新的需求,但绝大多数指令集架构都受到专利保护,如x86、MIPS、Alpha,遏制了创新发展。先前的指令集架构较复杂,且应用领域较单一,且不便于对特定应用进行自定义扩展,缺乏适用于多个领域的统一架构。为此,加州大学伯克利分校研究人员设计了新的指令集架构RISC-V,并以BSD授权的方式开源。近两年RISC-V架构大热,生态也发展较快,比较适合低功耗的应用场景,其开源、精简、可修改等特点决定了RISC-V将在物联网时代拥有巨大的发展前景,未来很可能发展成为世界主流指令结构之一。

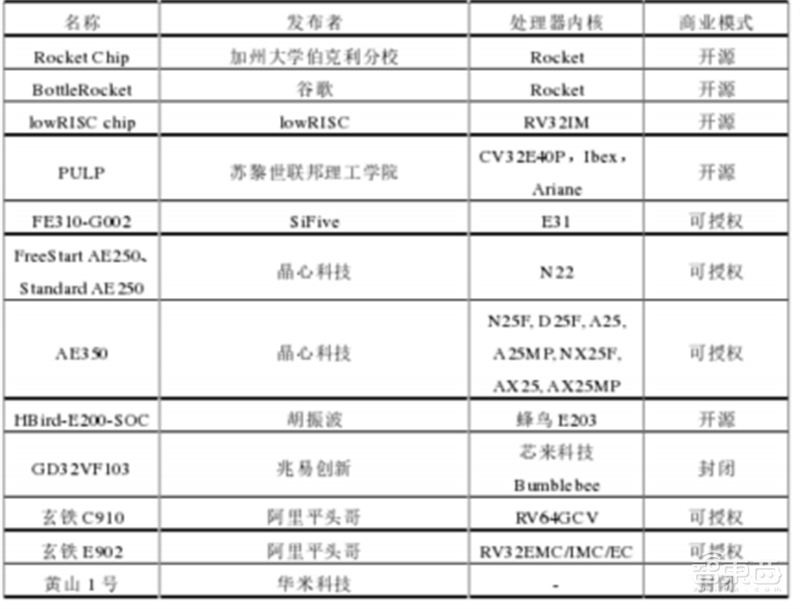

RISC-V已有多个版本的处理器内核和SoC芯片,其中部分是开源免费,部分是商业公司开发用于内部项目。RISC-V发展已经过国内许多商业化应用验证,也是我国发展自主可控国产CPU的重要途径,但软件生态还需不断完善。Semico Research研究结果显示,未来RISC-V将被大量运用于包括计算机、消费、通讯、运输和工业市场在内的细分市场,到2025年,采用RISC-V架构的芯片数量将增至624亿颗,复合增长率高达146%。

▲部分国内外RISC-V处理器和SoC平台

SoC的发展是性能、算力、功耗、工艺难度几方面的平衡。当前AI成为各大SoC厂商的必争之地,同时对算法提出更高要求,在功耗受限的场景下实现AI算法成为关键,算力效率(单位算力的成本和功耗)极为重要。以苹果A14SoC为例,A14使用5nm工艺,和A13相比CPU性能提升16%,GPU提升10%左右,AI加速器Neural Engine的性能提升则接近100%。未来应用于手机、平板、服务器等高端SoC将继续朝高性能发展。

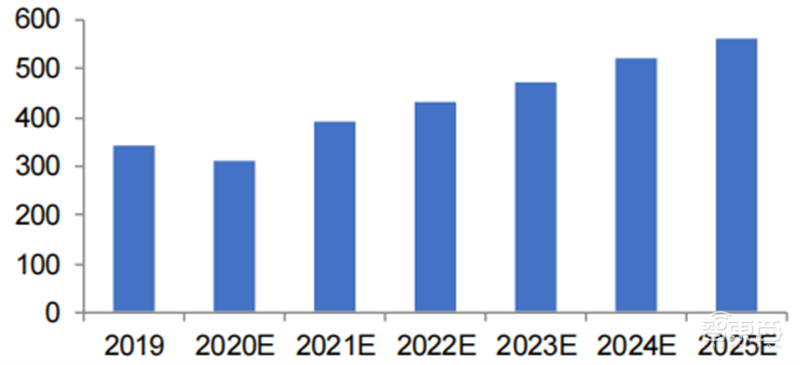

SoC在追求高性能和低功耗的智能手机、平板电脑等芯片领域已占据主导地位,在自动驾驶、AIoT等领域也已得到应用,随着AIoT、5G的不断发展,未来还将向更为广阔的应用领域扩展。此外,数据大爆炸时代对边缘计算算力提出更高要求,智能硬件需求量也将持续上涨。据Yole预计,2019年全球应用处理器 AP市场规模为340亿美元,2025年将增长到560亿美元,复合增长率8.7%,市场规模有望持续扩大。

能够抓住趋势精准布局的IC设计厂商将在市场大潮中快速占领市场份额。从国内厂商来看,瑞芯微、全志科技等在平板电脑市场、晶晨股份等在机顶盒市场、国科微等在卫星电视市场、富瀚微等在模拟监控摄像头ISP芯片市场、博通集成等在2019年汽车ETC市场都抓住了机会。

▲2019-2025年全球AP市场收入(单位:亿美元)

二、SoC产业链概况

▲SoC产业链概况

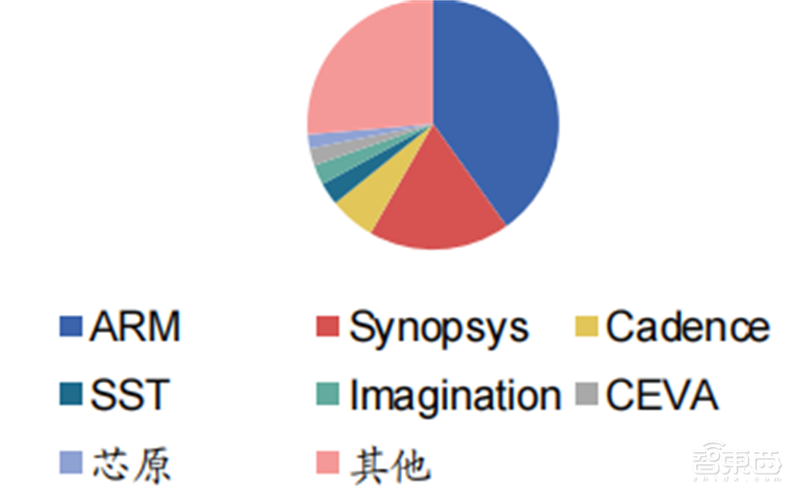

产业链上游概况:设计工具寡头竞争。设计工具寡头竞争,上游议价能力强。SoC产业链上游可分为知识产权核(IP核)和相关EDA工具;知识产权核主要公司有 ARM、Synopsys、Cadence等, EDA工具的核心企业有Cadence、Synopsys 和Mentor Graphics。

上游设计工具行业集中度较高,当前全球核心IP 主要由 ARM、Synopsys、Cadence 提供,合计占比近 65% ,全球 EDA 产业主要由Cadence、Synopsys 和西门子旗下的 Mentor Graphics 垄断,三大 EDA 企业占全球市场的份额超过 60%,上游厂商议价能力较强。

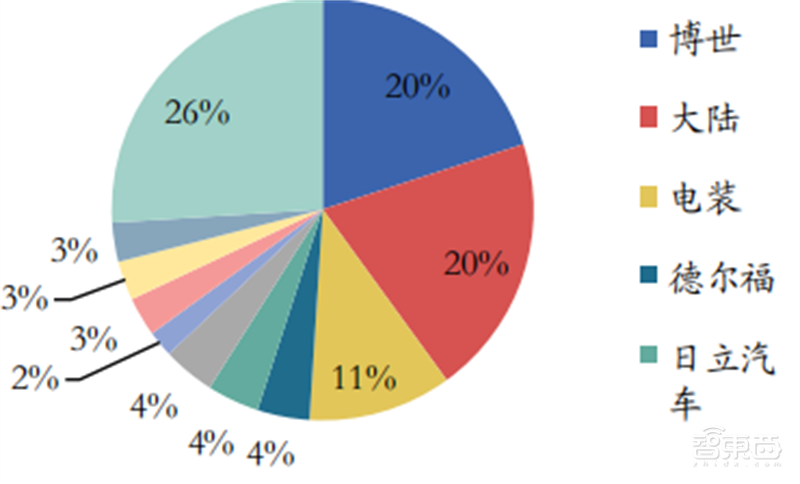

▲IP核2019年竞争格局

行业集中度高,国内厂商市占率较低。全球IP核供应商以国外厂商为主,行业集中度相对较高:国内集成电路设计企业所需的IP核大多来自境外供应商,每年进口金额10亿美元以上,占全球市场的1/3左右。中国大陆的IP核供应商有50家左右,普遍实力较弱。国内也有规模较大的企业,如总部在上海的芯原( Verisilicon),市场占有率已跻身全球前十,但与欧美“三巨头”相比还有很大差距。

IP 核本身是产业链不断专业化的产物,是芯片设计知识产权的重要体现,也是半导体产业链下一步升级的重要方向。产业每一轮专业化升级都有其内在的供需原因,且往往是追求规模成本效应的结果。

EDA 公司提供给IC 公司的一般都是全套工具,因此EDA 集成度高的公司产品更有优势。EDA三巨头基本都能提供全套的芯片设计EDA 解决方案。

Synopsys 行业领先的IC Compiler™ II布局布线解决方案提供了单一供应商所能提供的最全面设计平台,加速大规模AI处理器的实现。

Cadence 的强项在于模拟或混合信号的定制化电路和版图设计。数字后端工具Innovus可以在满足功耗/面积预算要求下实现最佳的性能、或者在满足频率指标的同时确保功耗/面积最小。

Mentor Graphic 同样在后端布局布线比较强,在 PCB 上也很有优势,它的优势是Calibresignoff 和 DFT。2016年并入西门子。

▲EDA 工具软件分类

产业链中游情况:高端、次高端、专用型SoC特点。高端SoC芯片主要集中于手机、平板电脑、服务器市场等,次高端SoC芯片多应用于安防、智能音频、物联网等领域,专用型SoC芯片多应用于TWS耳机和智能手表等。

制程工艺的迭代更新导致SoC芯片的性能和价格分化。晶体管数量的提升导致CPU、GPU、NPU等IP核的升级。最新高端SoC芯片制程为5nm,专用SoC芯片如智能音频芯片的制程普遍在16nm-55nm之间。

制程会影响芯片面积,并因此直接影响芯片价格,通过增大芯片面积,一个芯片中可以放下更多的晶体管。理论上,芯片面积越小的SoC成本越低,同等技术水平和制程下,晶体管/芯片面积的大小和性能输出直接相关。

时钟频率是指同步电路中时钟的基础频率,它是评定CPU性能的重要指标。一般来说主频数字值越大越好。高端和次高端SoC芯片的时钟频率一般在以GHz计量,专用型SoC芯片的时钟频率多以MHz计量(1GHz=1000MHz)。

目前高端SoC芯片多以一个超大核心加多个中核心、小核心架构设计,经过多年来迭代更新,基于ARM的CPU核心不断升级,在制程工艺、主频、性能上大幅度提升。同时高端SoC芯片尤其是移动端芯片一般会添加集成式或外挂式基带,以此实现移动接入、电话等传统移动终端功能。

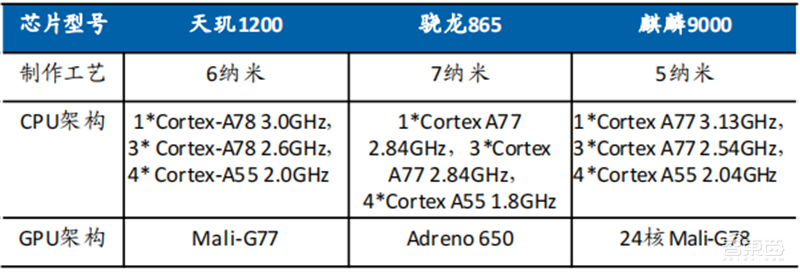

高端SoC芯片如天玑1200采用A78构架,1个A78主频3.0GHz的大核心,3个A78主频2.6GHz的中核心和4个A55主频2.04GHz的小核心。骁龙865CPU采用Cortex A77主频2.84GHz超级大核和三个Cortex A77 2.84GHz普通大核+四个Cortex A55 1.8GHz小核心架构。麒麟9000 CPU架构为一个3.13GHz A77大核心、三个2.54GHz A77中核心、四个2.04GHz A55小核心。

▲部分高端SoC芯片架构对比

高通骁龙888 移动平台是行业首个采用ARM Cortex X1 架构的移动平台,CPU 为 Kryo 680 CPU,其采用了全新 CPU 架构。具体来说,其包含一枚最高主频2.84GHz 的 Cortex X1 核心,3 枚最高主频 2.4GHz 的 Cortex A78 核心和 4 枚最高主频 1.8GHz 的 Cortex A55 核心,延续一个超级核心+ 3 个高性能核心 + 4 个能效核心的三丛集架构。

5月25日,Arm正式推出了新一代的CPU和GPU核心,包括全新的Cortex-X2、Cortex-A710、Cortex-A510等三款CPU核心以及Mali-G710 GPU。三个CPU核心均基于今年4月份发布的Armv9架构指令集设计。高通新一款代号为SM8450的处理器,该芯片采用4nm工艺打造,CPU采用Kryo 780架构,该架构基于最新的Arm v9指令集。

次高端SoC芯片多应用于安防、智能音频、物联网等领域,对算力要求相比智能手机、服务器等略低,近年来次高端SoC芯片架构逐步从单核心到多核心、从大核心到大核心+小核心的架构变化升级。

次高端SoC芯片目前制程以工艺成熟的28nm为主,部分公司先进产品进入12nm-14nm规格。CPU多以Cortex-A53、Cortex-A7架构为核心,主频普遍在1.2GHz以上。

专用SoC芯片应用领域有TWS耳机、智能手表等,此类SoC芯片开发适用于特定应用场景。专用SoC更接近MCU领域的应用,如TWS 耳机的核心是智能蓝牙音频SoC 芯片,其承担了无线连接、音频处理和其他辅助功能。

产业链下游:芯片制造头部效应明显。晶圆制造环节作为半导体产业链中至关重要的工序,制造工艺高低直接影响半导体产业先进程度。Fabless+Foundry+OSAT的模式成为趋势,Foundry在整个产业链中的重要程度也逐步提升。

同时半导体制造行业呈现非常明显的头部效应,根据IC Insights的数据显示,在全球前十大代工厂商中,台积电一家占据了超过一半的市场份额,前八家市场份额接近90%。

▲SoC芯片设计厂商与部分晶圆代工厂合作关系

SoC芯片应用领域广泛,消费电子和智能物联是SoC芯片需求的两大领域。在消费电子市场,智能手机、平板电脑等消费类电子的爆发式增长,催生出大量芯片需求,推动了芯片行业的巨大发展;智慧商显、

智能零售、汽车电子等新的应用场景和应用领域不断出现,为芯片设计厂商提供了良好的发展机遇;物联网及人工智能时代,创新科技产品的诞生为集成电路设计行业带来了更为广阔的市场机会。

三、行业成长驱动力

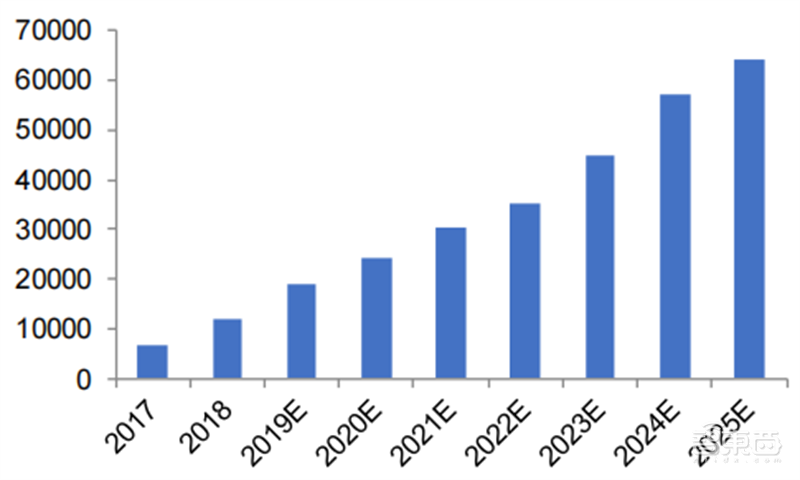

人工智能(AI)是计算机学科的重要分支,主要分为语音和视觉识别、自然语言处理以及深度学习等几大研究方向。21世纪以来,AI的产业化被应用于金融、教育、医疗、交通、汽车、制造、娱乐等各个行业。AI芯片是智能终端的硬件基础,各类应用场景丰富多样,在智能手机、智能音频、电子汽车、智能安防等方面提供硬件支持,不同应用市场下竞争格局分散。根据德勤数据,全球人工智能将在未来几年迅速增长,2025年市场规模将达到64000亿美元,2017-2025复合增长率达32%。

▲全球人工智能市场规模(单位:亿美元)

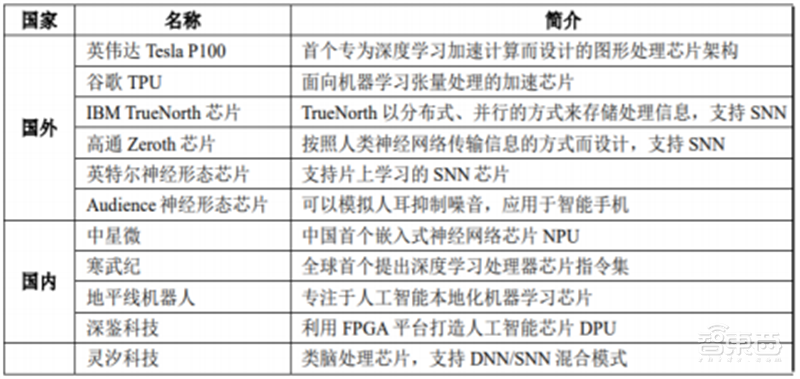

AI芯片也称为AI加速器,负责运行AI算法、处理AI应用中的计算任务。AI芯片按照应用端可分为云端(服务器端)芯片和终端(移动端)芯片;按照功能可分为训练(Training)芯片和推断(Inference)芯片;按照技术架构可分为通用芯片(GPU)、半定制化芯片(FPGA)和全定制化芯片(ASIC)。

未来的AISoC将形成以CPU为控制中心,GPU、FPGA、ASIC作为专用AI加速模块的格局。GPU、FPGA、ASIC在AI芯片中有不同的适用场景:GPU主要处理图像领域运算加速和复杂的通用性AI平台;FPGA常用于深度学习算法中的推断阶段;ASIC满足场景某一特殊场景的特殊定制,谷歌母公司Alphabet的 TPU、 寒武纪的NPU、地平线的 BPU、Movidius 的VPU等都属于 ASIC芯片。

▲AI专用芯片研发情况一览

随着机器学习(ML)、人工神经网络和机器视觉在AI领域的不断发展,AI加速器对CPU的补充能够处理海量数据,满足目标检测、人脸识别、语音助手等AI应用对高算力的需求,异构计算变得愈发重要。

CPU更擅长逻辑控制,算力较弱;相比之下,GPU计算单元(ALU)占比较大,算力远大于CPU;NPU是嵌入式神经网络处理器,拥有更强算力和更低功耗,当前各类AI算法主要利用深度神经网络等算法模拟人类神经元和突触,作为AISoC中处理AI算法的核心,NPU应用于智能识别、预测规划、智能控制等功能领域。

▲AI加速器对CPU的补充提高了芯片算力水平

1、汽车:汽车平台未来需要高算力

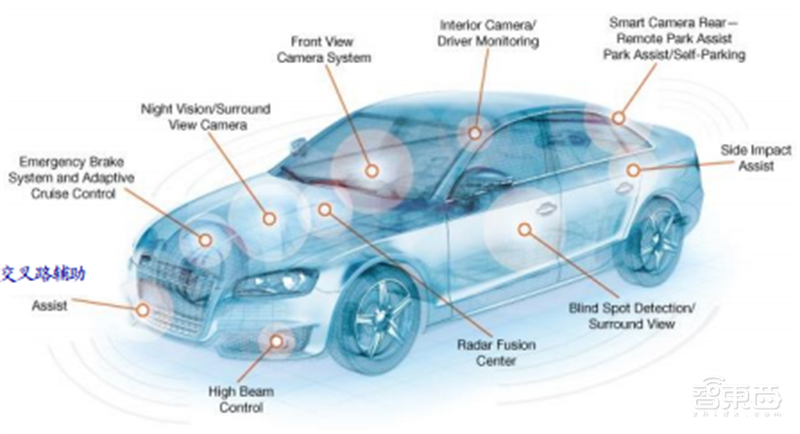

汽车半导体涵盖了汽车芯片、功率器件、传感器等重要电子零部件。汽车的计算芯片包括传统的MCU芯片和SoC芯片。MCU芯片一般包含CPU一个处理器单元;而汽车SoC一般包含多个处理单元。

ECU(Electronic Control Unit)即电子控制单元,随着汽车市场规模的逐渐扩大,ECU需求迅速上升,带动MCU芯片需求持续增加。需求的推动加上芯片产能不足导致近期汽车MCU芯片供不应求。

随着汽车算法算力和交互效率的不断提升,汽车电子不断发展,倒逼MCU芯片升级为SoC芯以承载大量非结构化算力需求。汽车SoC一般应用于高级驾驶辅助系统(ADAS)、自动驾驶两大领域。

▲汽车 SoC在ADAS的应用

在传统汽车分布式E/E架构(汽车电子电气架构)下,ECU相互孤立,车载功能的升级依赖ECU数量的增加。随着汽车电子智能化、自动化的发展,ECU在算法算力、数量、总线长、软件开发模式、生产成本等方面受到阻碍。

随着计算芯片的算力需求大幅提升,汽车E/E架构向集中化趋势发展,也对芯片提出了更高要求。特斯拉Model3中央集成化的发展将多个ECU功能整合在一起,逐步实现一台嵌入式高性能计算机统一控制多项功能。在新架构下,不同ECU对应的算法可实现整合,开发流程和成本可大幅缩短,高算力需求向中央集成化的“车-云计算”方向发展演变,快速反映仍需要分布式架构辅助。

智能汽车、车联网、无人驾驶等创新技术不断发展的背景下,我国汽车电子的市场规模及发展前景巨大。全球汽车电子市场规模2017-2022 CAGR为8%,到2022年将达到21399亿元规模;中国汽车电子市场规模2017-2022 CAGR为12.6%,到2022年将达到9783亿元规模,中国增速高于全球。

▲2019年全球汽车电子竞争格局

汽车电子逐渐向自动化、智能化和网联化发展,拉动汽车SOC市场需求。随着汽车座舱技术不断进步,汽车电子人机交互、一芯多屏和平台化发展成为重要技术趋势。交互系统、操作系统及车载娱乐是汽车SoC的核心组成。

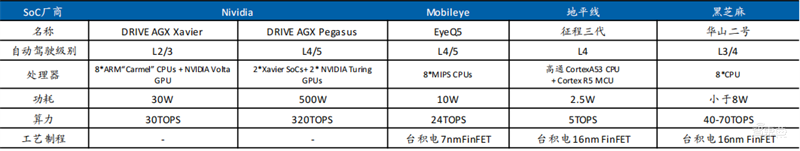

自动驾驶领域,车载AI芯片快速发展,算力、功耗、生态等成为各厂商竞争车载AI领域的核心竞争力。NIVIDA具备完善的软件工具和应用生态,深入布局AI SoC;Mobileye(英特尔收购)凭借一体式解决方案和自动驾驶平台在AI领域占有一定份额;国内企业如地平线、黑芝麻、华为等发展迅猛,形成了自身的核心竞争力,有望逐步实现国产替代。

▲车载AI SoC

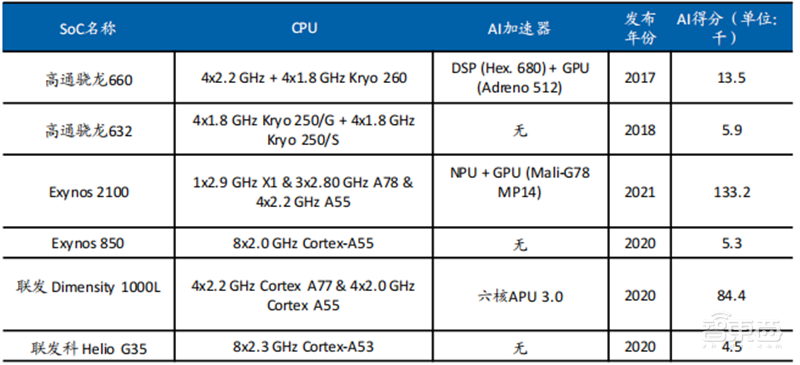

2、智能手机:智能手机是SoC最大的终端应用市场

智能手机是SoC最大的应用市场。智能手机CPU都基于Arm架构,通常以八核、六核的配置出现,其中大核具有强大性能,满足多种应用程序运行需求,小核则平衡发热和耗电问题。目前,最常用的智能手机CPU有苹果A系,骁龙系列,三星猎户座,华为海思麒麟,联发科以及小米的澎湃系列等。

智能手机SoC在工艺节点发展上将不断向4/5nm甚至3nm迈进。根据Counterpoint预测,到2025年全球60%的智能手机SoC将采用5nm及以下代工节点,N5节点将是代工厂路线图上的长节点,这成为台积电和三星扩产的驱动力之一。

主流5G智能手机的主要代工节点为6/7nm,联发科、高通和苹果为主要厂商。苹果的A系列和M系列芯片在5nm节点产能份额上处于绝对领先地位。

根据Statista数据显示,2009-2016年,全球智能手机总出货量迅速增长,达到14.7亿台。此后2020年受疫情等多方面影响出货量下降至12.8亿部。随着大数据、AI、IoT不断发展,智能手机更新换代有了新的需求。2020年是我国5G商用元年,根据Wind数据显示,自2019 年第三季度推出第一款5G 智能手机以来,我国5G智能手机出货量截止至2021Q1已累积达到24661.5万部,5G手机的商用和普及成为智能手机市场的重要推动力。

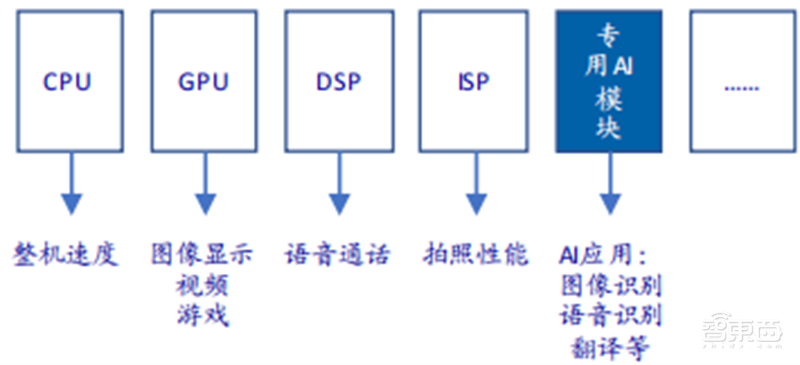

智能手机中加入的专用AI模块能够在图像处理、语音助手、电池管理等方面提供硬件加速支持。

华为和苹果均搭载了嵌入式神经网络处理单元(NPU),专用于处理AI计算。华为最早在Mate10采用外挂的寒武纪NPU,后在990系列上采用自研的达芬奇NPU。苹果从A11 SoC开始加入Neural engine,最新公布的A14 SoC中,NPU算力已有巨大提升,Neural engine结合CPU上的机器学习加速器能够大大提高AI应用体验。

▲智能手机SoC构成

3、平板、笔记本电脑:宅经济+疫情推动平板电脑需求,ARM为主流架构

2010年苹果推出第一代ipad后,全球平板电脑市场快速增长。2015年开始,智能手机逐渐挤占平板电脑的份额,出货量逐年下降;2020年,受疫情影响,居家办公和学习再次推动平板电脑的需求。根据Wind数据显示,2020年全球平板电脑出货量1.641亿台,同比增长13.6%。

根据Business wire数据显示,2020Q2,苹果在平板电脑处理器市场占据领先地位,占比高达43%,随后分别为英特尔(18%)和高通(15%)。全球平板电脑CPU主要采用ARM架构,仅有小部分追求高性能的Windows系统平板电脑采用英特尔X86架构。

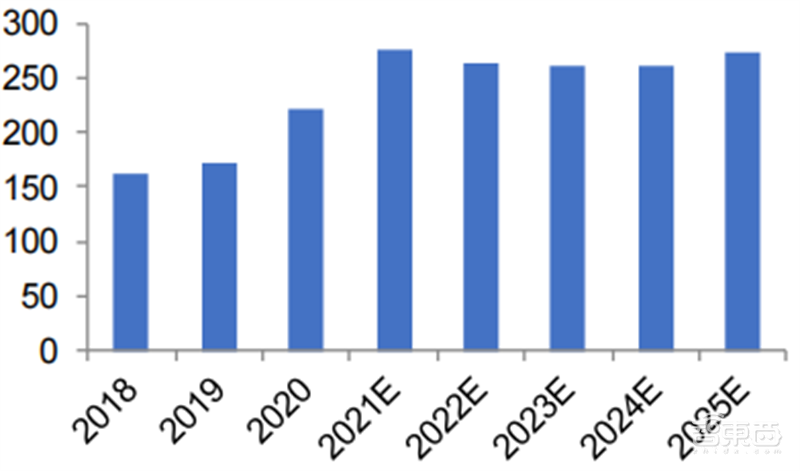

未来笔记本将不断向智能化、便携化和专业化趋势发展,随着5G时代的到来和二合一、可折叠屏等新兴技术的推进,笔记本电脑行业有望迎来新一轮的增长。根据Statista预测,笔记本电脑市场2018年出货量为162.3百万台,2025年将达到272.4百万台,复合增长率为7.7%。2020Q3全球笔记本电脑市场出货量前五名厂商分别为惠普、联想、戴尔、Acer和华硕,其中惠普占据第一(26%)。

▲2018-2025年全球笔记本电脑出货量(单位:百万台)

在Arm、高通、苹果及微软等厂商的推动下,基于Arm的SoC在笔记本电脑市场的空间进一步打开。苹果于2020年11月推出的M1芯片是苹果第一款基于ARM指令结构的笔记本/台式电脑SoC。M1SoC的中央处理器有四个高性能核心和四个低功耗核心,极大程度优化了能效比,并采用苹果16 核NPU,能大幅提升ML应用的处理和计算速度。微软2019年10月发布的Surface Pro X笔记本首次搭载ARM架构高通定制版 Microsoft SQ 1 处理器。ARM架构能够进一步满足笔记本轻薄、高续航等方面需求,优化手机、电脑的协同性,将是笔记本SoC未来发展的重要趋势。

4、服务器:服务器市场规模呈上升趋势

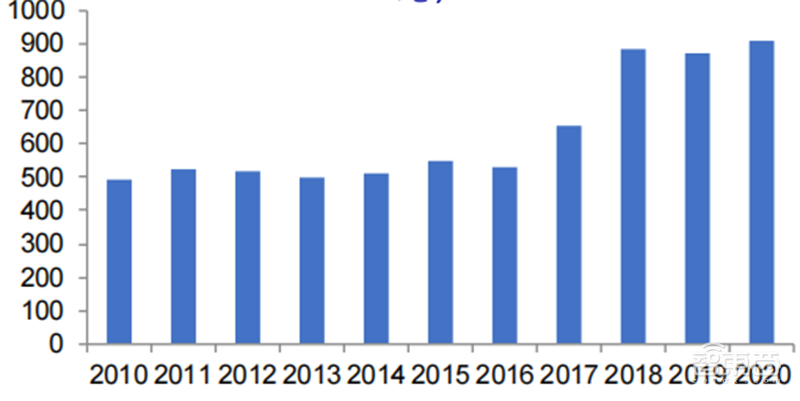

近年来,IoT、5G、大数据的发展推动了服务器市场规模的增长。根据IDC数据显示,2010-2020年全球服务器市场规模总体呈增长态势,虽然2019年受全球贸易摩擦的影响市场规模呈现小幅下降,但2020年市场规模保持稳步上升,达到910.2亿美元。

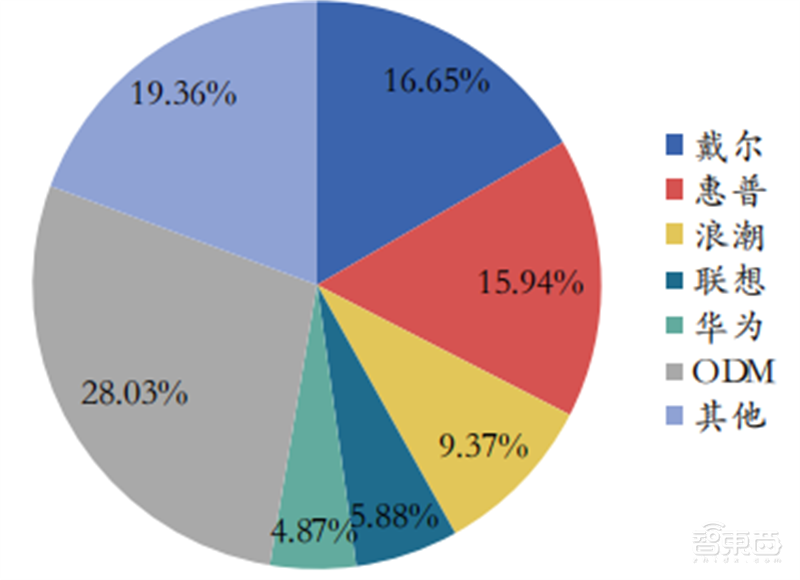

2020Q3,戴尔以16.65%占据服务器厂商最大的市场份额,随后分别为惠普(15.94%)、浪潮(9.37%)、联想(5.88%)和华为(4.87%)。随着我国新基建的发展和对国产服务器的部署,中国厂商市场份额有望进一步提升。

▲2010-2020年全球服务器市场规模(单位:亿美元)

▲2020Q3全球服务器厂商市场份额

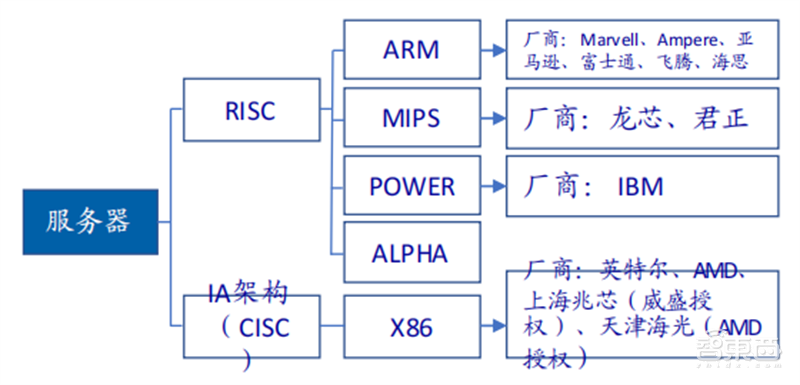

服务器根据体系结构可分成IA架构服务器和RISC架构服务器。IA架构采用CISC指令集架构,RISC主要为ARM架构,其他MIPS、ALPHA、POWER等架构在服务器市场生态系统较孱弱。在后摩尔时代,AI、5G、大数据增加了云端计算的需求,X86架构的优势逐渐减少,ARM架构的热潮逐渐兴起。

X86服务器主流微架构包括英特尔的Sky Lake、Cascade Lake、Cooper Lake、Ice Lake,ARM服务器微架构主要包括Neoverse N1、Neoverse V1(Zeus)。

▲服务器体系结构分类

根据ITCandor数据,2019年H1全球X86架构仍是服务器处理器架构的主流,占比为87.1%。其中,英特尔占据X86架构绝大部分市场份额,但随着AMD服务器处理器EPYC的销量逐渐扩大,AMD的市场份额有望继续上升。

近年来,Arm架构服务器SoC迅速崛起:Ampere基于ARM v8.2架构的Altra和AltraMax;亚马逊基于Arm Neoverse的64核Graviton2比第一代基于X86架构的服务器芯片性能提升40%;华为应用于泰山服务器的64核鲲鹏920处理器能效比超出同类产品30%;天津飞腾的S2500、FT-2000+/64、 FT-1500A/16等产品 。

5、AIoT:AI+IoT成为大势所趋,新应用领域不断拓展

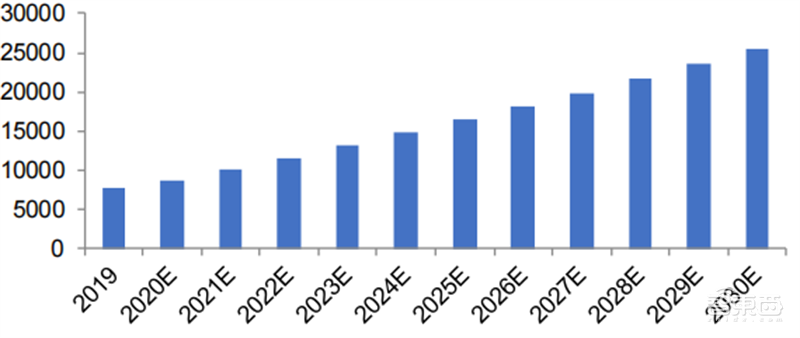

AIoT在物联网的基础上加入AI技术,近年来发展速度迅猛。物联设备快速增长,全球智能硬件厂商争相布局,根据Transforma Insights数据,2030年全球物联设备将超过254亿台。根据艾瑞咨询数据,2018年中国AIoT市场规模达2590亿元,2022年AIoT业务将超过7500亿元。

在AIoT智能硬件端,MCU和SoC为主控芯片。其中,AIoTSoC通常集成多个AI模块,能够处理音视频等数据,和MCU相比能够更好地满足AI对高算力、低功耗的需求,提升物联设备交互体验和智能化水平,已占据智能终端芯片市场的主导地位。智能音视频、智能家居、智能安防及商办等AIoT应用将成为SoC重要的增量市场。

▲2019-2030年全球物联设备数量(单位:百万台)

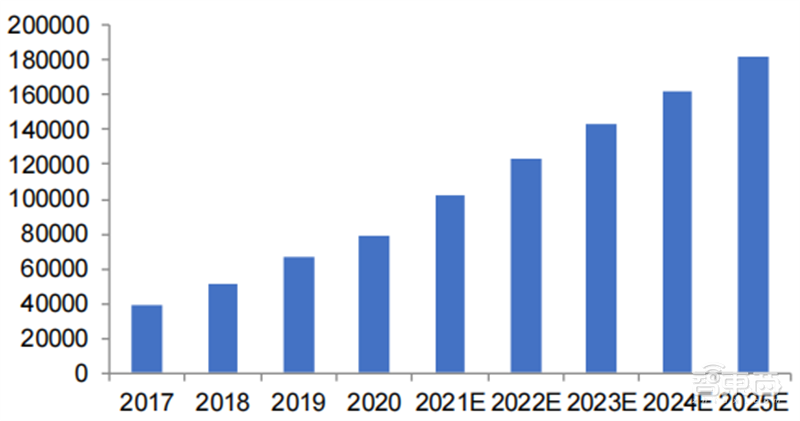

AIoT技术的成熟催生了智能家电的需求和市场规模的进一步增长。根据Statista数据显示,2017年全球智能家居市场收入为38794.42百万美元,2025年将达到182442.72百万美元。2020年全球智能家居渗透率仅为10.62%,到2025年这一比例将达到21.09%。

▲2017-2025年全球智能家居市场收入(单位:百万美元)

智能音箱是智能家居核心接入口,集成了AI处理功能,具有语音交互功能。根据Statista预测2021年全球智能音箱出货量将达到152.5百万台。洛图科技数据表明,2019年我国智能音箱家庭普及率仅为13%,和西方国家相比有巨大上升空间,随着智能家居不断发展,智能音箱市场有望迎来新的增长点。智能音箱多采用SoC主控芯片,集成音频、视频相关IP,实现语音算法等AI功能。

根据IDC数据显示,2020年我国带屏智能音箱销量占比35.5%,同比增长了31%。带屏音箱将朝AI智能交互方向不断发展,为用户提供了语音交互、人脸识别、手势控制能功能,未来带屏音箱市场有望继续增长,对主控SoC的性能和集成度提出更高要求。

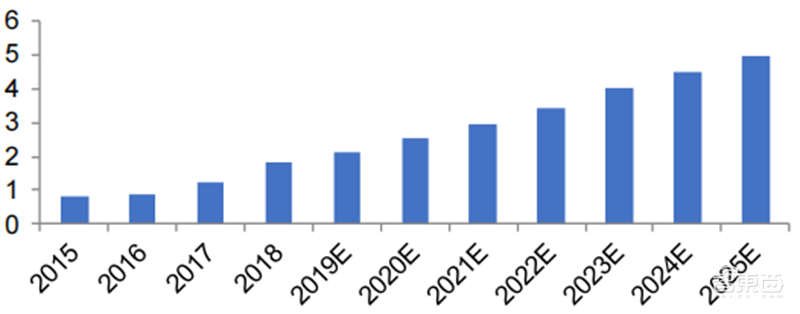

扫地机器人融合了处理器芯片、SLAM算法(同步定位与地图构建)、传感器及激光雷达等技术,产品技术迭代较快,未来新购需求强劲。根据LoupVentures,IFR数据显示,2015年全球扫地机器人销售收入仅为0.81亿美元,2025年销售收入将达4.98亿美元,复合增长率达20%。在我国,扫地机器人市场集中度高,CR3高达72.5%。在芯片端,瑞芯微(RK3326、RK1808、RK3308、RV1108 SoC)、全志科技(R系列SoC)为主要扫地机器人SoC厂商。

▲2015-2025年全球扫地机器人销售收入(单位:亿美元)

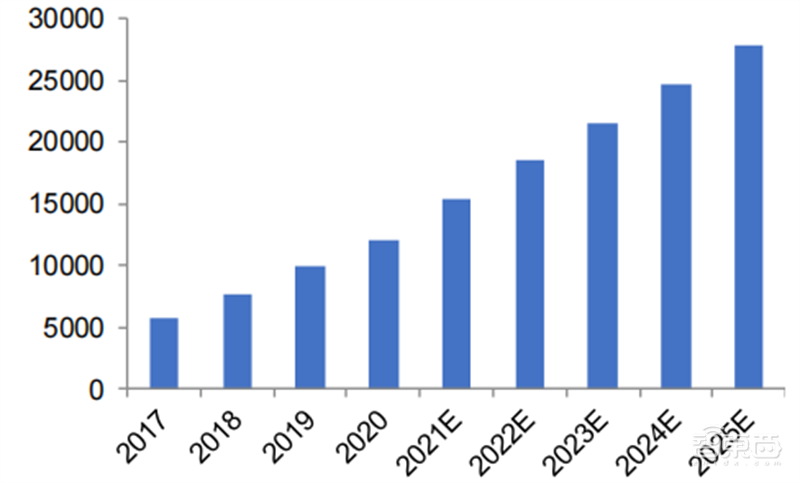

根据Statista预测,2017年全球智能家用安防市场收入为5770百万美元,2020年达到12095百万美元,收入在2025年将上升至27857百万美元,2017-2025年复合增长率为21.75%。

2025年全球智能家用安防活跃用户数将达从2017年的39.4百万上升至293.3百万,复合增长率为28.52%。2017年全球智能家用安防渗透率仅为2%,2025年将上升至12.9%。

▲2017-2025年全球智能家用安防收入(单位:百万美元)

智能家用安防市场包括智能摄像头、智能门锁和可视门铃。我国智能家用安防市场仍处于起步和快速发展阶段,随着5G、AI、WIFI-6技术的普及和产品成本进一步降低,该市场应用将加速落地,拉动硬件层面嵌入式SoC芯片的需求和发展。根据艾瑞咨询数据显示,2019年我国智能摄像头、智能门锁、可视门铃产品销量分别为4881、1159.9、161.1万台,2022年将分别达到8923、2202.8、515.7万台,智能家用安防市场规模将从2016年的156.5亿元增长到2022年392.9亿元。

随着智慧城市建设的不断推进,智能商显市场近年来快速发展。根据TCL数据显示,2009年中国商显市场规模为13亿元,2019年达到92.1亿元,复合增长率达21.6%。

商业显示作为人机交互的重要切入口,广泛应用于娱乐、教育、交通、工业、商办等场景,为SoC重要的增量市场。随着商显智能化发展,智能监控、人脸识别等AI功能愈发重要,主控SoC需要集成AI处理模块。我国主要商显SoC厂商瑞芯微推出了RK3399、RK3288、RK3188、RK3128 SoC,可应用于大型售货机、快递柜、数字标牌、会议一体机等中高端设备;全志科技也陆续推出A20、A64、A83T等主控SoC,为商显行业行业提供全方位芯片解决方案。

6、商用安防:正朝数字化、高清化和智能化方向发展

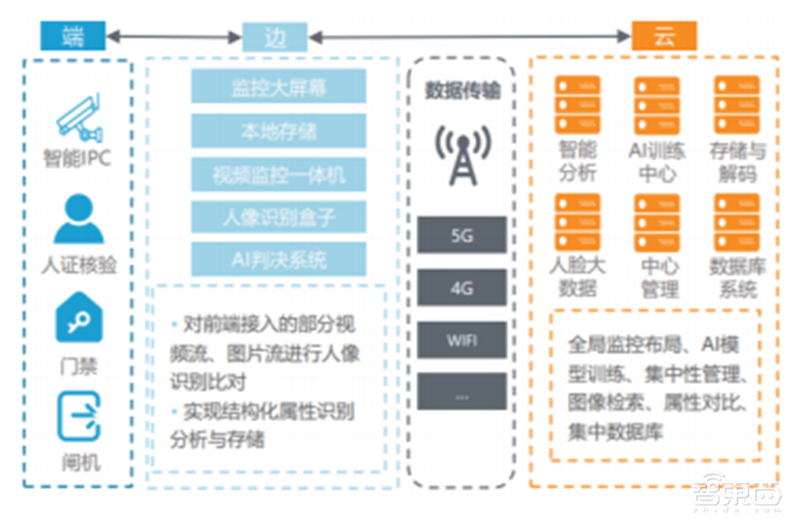

视频监控是安防行业最重要的业务之一。视频监控系统分为模拟监控系统分为模拟监控和网络监控,其对应的前端芯片分别为ISP芯片、IPC SoC芯片,后端芯片分别为DVR SoC芯片、NVR SoC芯片。前端设备负责采集图像、语音等视频信号,传输到监控系统中;后端设备负责控制视频信号的显示切换、对终端设备输出显示,以及存储。

在计算机技术、编码压缩技术、IC工艺、网络传输技术等信息与视频监控不断发展的背景下,安防视频监控行业正朝数字化、高清化和智能化方向发展。

ISP芯片是视频监控摄像机的重要处理模块,ISP芯片包含了CFA 插值、白平衡校正、伽玛校正、3D 降噪、边缘增强、伪彩色抑制、宽动态处理等功能模块,其作用是采集前端原始图像信号,并进行图像复原和增强处理,再将图像在后端DVR压缩和存储。DVR SoC芯片可将处理过的音视频数据进行检索回放。

IPC SoC是视频网络监控摄像机的核心,通常包含CPU、ISP、视频编码模块等,经采集过的视频原始数据经过ISP模块处理后,进行压缩并传输到后端NVR进行处理和存储。随着智能安防不断发展,IPC SoC将集成AI模块以实现人脸识别、智能侦测等智能应用。

IoT、AI、云计算和大数据在安防行业加速渗透,大量数据得到结构化的处理,经过智能分析后呈现给用户,“云边端”的智能安防体系不断完善。此外,传统监控很大程度依靠云端分析和处理数据,造成很大的数据传输和云端运输、存储压力。越来越多的IPC厂商将视频分析技术集成至前端,利用AI技术实现分布式智能监控、分析、处理和功能应用。

目前,传统视频解码芯片厂商海思、安霸、NVIDIA和Movidius(Intel旗下)已推出多款安防AI芯片,国内其他企业包括富瀚微、北京君正、立讯微、国科微、瑞芯微、地平线等超过20家企业也正加速布局该领域。

▲“云边端”的智能安防体系

IoT、AI、云计算和大数据在安防行业加速渗透,大量数据得到结构化的处理,经过智能分析后呈现给用户,“云边端”的智能安防体系不断完善。此外,传统监控很大程度依靠云端分析和处理数据,造成很大的数据传输和云端运输、存储压力。越来越多的IPC厂商将视频分析技术集成至前端,利用AI技术实现分布式智能监控、分析、处理和功能应用。

目前,传统视频解码芯片厂商海思、安霸、NVIDIA和Movidius(Intel旗下)已推出多款安防AI芯片,国内其他企业包括富瀚微、北京君正、立讯微、国科微、瑞芯微、地平线等超过20家企业也正加速布局该领域。

7、VR/AR:市场有望迎来新一轮增长

5G、AI、超高清视频、云计算的高速发展提升了VR/AR设备的体验感,随着娱乐、医疗、教育培训等应用需求不断增长,VR/AR产业有望迎来新一轮增长。根据BCG、 MordorIntelligence数据显示,2020年VR/AR产业市场规模为307亿美元,2024年将达到2969亿美元。VR/AR产品需要高集成化半导体元件支持,有望推动主控SoC发展。

VR产业广泛应用于To B、To C端,Facebook为主要厂商,其产品Oculus Quest 2实现了VR一体机和分体机市场的统一。AR产业发展较为缓慢,To B端涉及工业、医疗、安防、教育等领域,谷歌和微软为主要厂商。

随着AR办公、AR购物、VR直播等场景兴起,硬件方面Facebook、谷歌、苹果、三星等厂商纷纷推出应用产品及平台,5G时代的到来更是对AR/VR芯片算法、显示和通讯等模块提出了更高要求,全球各大芯片厂商积极布局AR/VR领域。高通2012年收购AR公司Blippar,2014年推出AR引擎Vuforia,2016年推出VR头显一体机VR820,在芯片端,高通一家独大,2018-2020年陆续推出针对AR/VR应用的骁龙XR1平台和XR2 5G平台,占据大部分市场份额。国内厂商全志科技、炬芯、瑞芯微等均推出了用于AR/VR领域的SoC处理器。

芯东西认为,SoC在追求高性能和低功耗的智能手机、平板电脑等芯片领域已占据主导地位,在自动驾驶、AIoT等领域也已得到应用, 随着AIoT、5G的不断发展,未来还将向更为广阔的应用领域扩展。