智东西(公众号:zhidxcom)

作者 | 李水青

编辑 | 心缘

短短半年时间里,国内前两大国民级短视频大厂都入局了视频云。

2022年2月,字节跳动旗下的云计算品牌火山引擎推出视频云产品矩阵,同年8月,快手也推出了“StreamLake”视频云品牌,覆盖视频点播、直播、实时音视频互动、视频AI等多个To B(企业级)服务领域。

视频云,顾名思义是指以音视频生产、处理、传输、消费为主要应用场景的云计算细分赛道。根据知名调查机构IDC报告,2021年中国视频云接近700亿元市场。

短视频大厂正以迅雷不及掩耳之势“卷”入视频云企业级服务赛道:视频直播时延从3s~20s下降到1s以内,200ms~400ms的实时音视频也让互动连麦、视频会议、在线k歌等场景成为可能……一个个关于时延、画面质量、标准的新纪录为用户带来了新体验。

很多人会问,视频云不是一个红海市场吗?

多位云计算从业者告诉智东西,视频云总体市场暂未发现明显增量,字节和快手的入局加剧了存量市场的竞争。一位视频云业内人士称,火山投入音视频云服务的人员超600人,超过多家知名产业同行,与它们的交叉市场很大;快手的投入小一些,但也有数百号人。可以说,“卷得很”。

而纵观这一产业,已有两路龙头玩家盘踞:一路是阿里云、腾讯云、华为云、百度智能云等云计算大平台,另一路是声网(Agora)、网易云信、七牛云等垂直PaaS(平台即服务)玩家,以及其他大量的CDN(内容分发网络)、应用厂商。

你方唱罢我方唱,无论是在疫情中爆发的云会议、云课堂,以及缔造了李佳琦这样的现象级主播的电商直播,还是从传统的游戏体育赛事直播,到新兴的元宇宙、智能座舱,这些玩家早已在血海中经历了一波围绕技术和市场展开的拼杀。

字节、快手的入局,无疑为这个市场注入了强大的第三股力量。这股力量来势汹汹,自带新一代互联网“卷王”气质,并有望凭借更低的视频产业地基和超10亿用户业务规模,改变BAT等传统龙头主导的视频云产业秩序。

这引起我们对更多深层次问题进行思考:视频云真的还是一个红海吗?字节和快手为何卷入视频云市场?三类产业玩家的命运又走向何方?

一、卷得很:字节高举高打,快手小而美

首先来看看火山引擎的动作,可以说是高举高打。

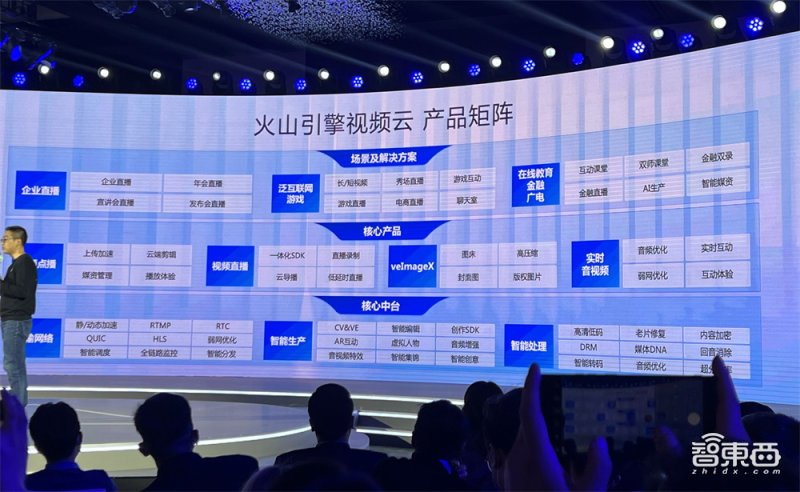

继做“第四朵云”的内部目标被确立之后,今年2月,火山引擎推出了视频云PaaS产品矩阵,覆盖视频直播、点播、实时音视频、云游戏和云渲染等多个场景所需的核心中台、产品及解决方案。

一方面,这些PaaS产品与其此前推出IaaS(基础设施即服务)构成了完整的云计算服务,是业内少有的与阿里云、华为云、腾讯云等几大头部玩家服务层级完整度相当的玩家。由于字节自身业务与社交文娱、游戏相关,火山引擎视频云的产品路线图与腾讯云比较相似。

另一方面,火山引擎联合阿里云、腾讯云发布了一个“超低延时直播协议信令标准”,更是给音视频产业带来震荡。这一标准能将直播技术的延时从以往的3~6秒缩短到1秒,标志其联合两大云计算大厂掌握了新一代视频云技术的话语权。

此外,值得一提的是,被字节收归麾下的VR头显设备商Pico也是其用户,展现出其在元宇宙市场的实质布局。

Pico基于火山引擎RTC(即时通信)技术设计了一套解决方案,实现了基于VR设备的高清码率VR视频传输,语音和视频传输低时延,进而打造沉浸式视频云服务体验。在目前的几家互联网大厂中,只有字节的VR设备有大的动静,这有望成为其突破视频云市场的又一大助力。

相对字节来说,快手入局视频云,可以说是小而美。

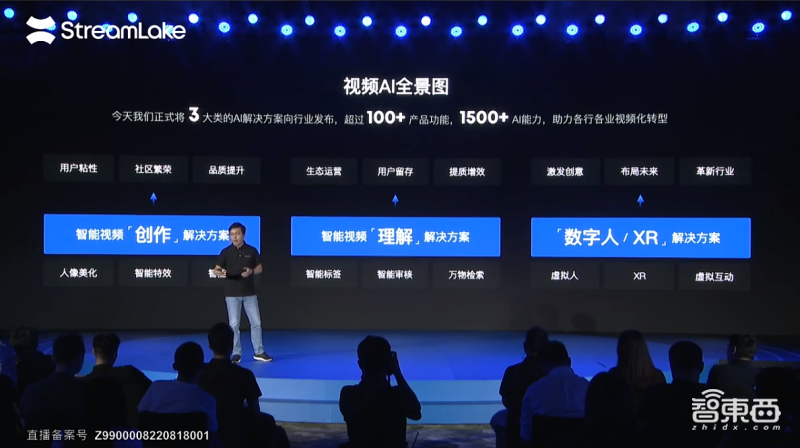

在8月推出“StreamLake”(溪流湖)视频云品牌,快手公开的业务主要以剪辑、点播、短视频等能力输出,在直播、实时音视频方面未公开更多能力。

“我们希望做视频领域的Snowflake,跟客户就聊音视频+AI,就解决这两个问题,其他东西都不做,只要是视频化升级,做汇聚和分发的事情,找StreamLake就好了。”快手高级副总裁、StreamLake负责人于冰在当时的采访中说。

快手的打法与百度智能云相似,后者在2021年5月推出了智能视频云3.0全景图,尽管覆盖了全产业链,但实际服务,以视频创作与视频AI为主,强调“云智一体”优势。

实际上,短视频大厂此前就试水了视频云SaaS,“卷”了一波协同办公市场。

字节飞书是一大代表,视频会议服务是飞书的一大核心功能,代表了其视频云能力的最早对外输出。根据第三方机构QuestMobile最新数据,2022年8月飞书月活跃用户数(MAU)达到789万。飞书主攻大客户,就像拼多多杀入淘宝、京东的腹地一样,直戳钉钉、企业微信瞄准多年的协同办公市场。视频云业内人士告诉我们,“大客户用飞书,C端用企业微信,中小企业用钉钉”已经成为市场的普遍印象。而对于其他想要入局的玩家来说,即便是百度,也很难靠火拼砸钱挤进去。

以飞书SaaS产品试水,短视频大厂正卷入视频云领域。而这一次,有望在另一个市场中溅起更大的水花。

视频云市场由来已久,早期以CDN视频分发业务为主,目前已演化为基础层和应用层两大类服务。拆解来看,基础层又包括底层的CDN(视频内容分发网络)和RTC( 实时音视频通信网络),上面包括视频生产、处理、传播、消费等各环节的IaaS能力,从而支持视频点播、视频直播、实时音视频等PaaS服务。在应用层,视频云则支持企业直播、教育培训、视频会议、广电传媒等SaaS应用。

根据知名调查机构艾瑞咨询报告,在视频云收入中,基础层和应用层的比例稳定在8:2。从应用场景来看,消费互联网仍是主要领域,包括泛娱乐、电商、直播等。

聚焦IaaS、PaaS,短视频大厂已有客户侧重在娱乐、游戏领域,与腾讯云、声网、网易智企等玩家正面竞争;面向金融、医疗、汽车等传统市场铺开,短视频大厂同时进攻了阿里云、华为云、百度智能云等大厂的阵地。

一位音视频从业人士告诉智东西,(音视频市场)“卷得很”——火山引擎投入视频云的人数超过600人,这已经超过了多个传统头部玩家。快手这边,于冰也在一次采访中谈道,快手从2016年至今积累了一批大几百人规模的行业头部专家。

视频领域的前途不言而喻——知名调查机构IDC预测,到2025年,超80%全球数据将是音视频等非结构化数据,这样的超视频化成为数字时代的重要特征。

然而,当下字节和快手进入视频云市场之际,却显现出更多“内卷”的迹象。

二、三年两波风口,带不火视频云?

一位来自视频云领域的专业人士向智东西谈及了对这种内卷的焦虑,他认为,从业者就像被装在玻璃瓶中的蜜蜂——有光明,缺前途。

自2020年以来,视频云产业有两次开辟新蓝海的机会,但都未给视频云市场带来肉眼可见的增量市场。

第一次是在2020年初,彼时全球新冠肺炎疫情爆发,促使在线会议、远程教育、远程医疗、电商直播等需求井喷,带动视频云厂商发展。比如,美国在线会议龙头玩家Zoom日活用户从千万到2亿、股价一度飞涨数倍;在我国,实时音视频领域头部玩家声网登陆了美国纳斯达克,首日股价即涨152.5%,市值达50.6亿美元。

从技术发展路径来看,新革命正在出现。2021年,随着谷歌开源的WebRTC被纳入W3C和IETF正式标准,将端到端时延降至1s之内,RTC与CDN技术两大音视频技术走向融合。基于此,腾讯云、声网、网易云信等多个头部玩家都推出了融合CDN直播产品,表现在应用层面,比如向直播里加一些互动、连麦,或者带来更低的延时,支持直播电商等,大大提升了视频云体验。

然而,当时间来到2021年,这一市场却快速反弹,各路玩家“如入宝山却空手回”。

看巨头战场,腾讯砸钱推的腾讯会议占据了其他玩家无法挑战的龙头宝座,C端在线会议成了增利不增收市场;看垂直赛道,不足100亿元的教育在线视频市场足有超100个存量玩家,“双减”刀落让市场空间再度挤压;看当红创企,Zoom、声网等当红股也面临增长不足、股价暴跌等严峻挑战。

第二次机遇来临是在2021年,元宇宙概念的诞生,被认为驱动视频云发展的新需求。

VR内容生产、AR互动、虚拟人等应用热度一浪高过一浪,包括阿里云、腾讯云、网易云信、声网等都推出了元宇宙相关产品及解决方案。在2022年初的冬奥会上,阿里云以实时全息交互技术打破时空限制,让身处异地的国际奥委会主席巴赫与阿里巴巴集团CEO张勇隔空云聚,引起了产业关注。

然而,资本热捧的元宇宙并未及时转化为实际的云服务收入。来自视频云领域的业内人士告诉智东西,以全息交互为例,实际上这类应用更依赖于本地硬件设施,于视频云PaaS、SaaS带来的实际增量市场不足。以热门的数字人为例,一个项目的金额可能就100万元左右,在很多金融、政务客户的亿元项目打包里仅仅起锦上添花的作用。而在元宇宙聚焦的VR/AR领域,C端市场也并未涌现出需求。

IDC预测,2021-2026年,中国视频云市场仍将保持快速增长,市场年均复合增长率预计达到31.0%,2026年将达到364亿美元(约合2600亿元)。研究咨询机构艾瑞咨询数据显示,截至2022年4月,中国Top100 APP中打在了点播、直播或实时音视频功能的比例高达69%。

然而从近两年的发展态势来看,2020年新冠肺炎疫情下的实时音视频需求快速反弹,增利不增收;2021年的元宇宙风口,又远未到规模落地的阶段。

三年两波风口,并未真正带火视频云,让产业看到特别明显的增量市场。

三、字节、快手为何“卷入”视频云红海?

那么字节、快手为何选择在这个时候进入视频云赛道?

从直播电商到飞书协同办公平台,从VR/AR到云计算,字节正在成为阿里云、腾讯云等互联网大厂的对头。

首先从短视频大厂自身发展说起,发力视频云,已成为箭在弦上的议程。

从大环境来看,当下消费互联网的增长疲软已十分明显,短视频平台流量见顶。以抖音为例,最新数据显示,其当下日活是6~7亿,流量见顶,红利基本结束。发力产业互联网蓝海市场,字节、快手的选择逻辑与其他互联网企业无异。而聚焦To B业务的最佳切入点,字节和快手最擅长的领域无疑是音视频服务,称得上“能拿住耗子的猫”。

近年来,抖音、快手都在跳出原有的社交媒体框架,发展出了电商、金融等多种业务。比如抖音电商平台过去一年已售出了100亿件商品,快手的2022前两季度GMV(电商交易总额)同比增长31.5%至1912亿元。而支撑这些交易背后,字节、快手已在电商直播、视频交互、视频AI等技术上有多年积累。据华尔街日报报道,字节2021年研发支出1039亿元。可以推测,音视频技术团队肩负着其技术变现的新使命。

正式推出视频云服务,仅仅是临门一脚的事。

以火山引擎为例,业内普遍知道其视频云大概准备了两年之久,2020年开始将视频中台进行ToB商业化探索。但实际上,其短视频平台抖音APP于2016年上线时,视频中台就在当年建成了。2018年,抖音2月DUA(日活跃用户)超1亿,一方面,团队开始减少对声网等供应商的依赖;另一方面,其也开始搭建视频团队能力。

2020年是一个关键节点,这一年,字节跳动成功承接了第一个相关To B客户——“懂球帝”足球社区APP。而后两年里,火山引擎连续两年支撑了央视春晚超700亿次红包互动和近500万直播在线用户,实质上已经率先从头部客户,自下而上攻入视频云市场。

但众所周知,云计算是一个投入大、变现慢的产业,因此火山引擎和快手显然也并不期待在这一领域赚快钱。

短视频大厂落地视频云,至少有以下四点长远的打算:

1、秀技术实力,巩固互联网大厂第一梯队地位。阿里在2009年营收规模达到近40亿元,推出阿里云这一To B服务平台,成为其科技护城河与第二增长曲线的载体。字节、快手不过是在重走互联网大厂之路,从互联网龙头转型为创新技术龙头。

2、顺应国家数字经济发展,以获得更多政策支持。当下,互联网反垄断的范围和深度在加深,互联网大厂需要承担更多社会责任,促进产业数智化转型,虚实结合成为大势所趋。

3、为IPO做准备,提高估值。年营收超4000亿元的字节跳动每隔几个月都会被传出上市进展,今年4月,曾操刀百起并购和上市项目的美律所世达的前高级合伙人高准就任字节新首席财务官(CFO),透露出其IPO将近的信号。云计算业务板块无疑将从流水和概念层面,为其在IPO时的估值大大加分。视频云是其打开云计算产业落地局面的最佳切入点。

4、为自己业务长期发展降本增效。通过自身业务实践积累的技术,在赋能外部客户的过程中不断迭代,从而进一步将技术及经验反哺内部业务。

相对充裕的资金和人才规模,使得短视频大厂有更充足的条件去跨越创业中的死亡之谷,从而寻求长期价值。

四、搅局者卷入,三路玩家贴身肉搏

尽管视频云市场增长还欠东风,但在字节、快手入局之前,这一产业中已有两路玩家盘踞。这两路玩家可以说已经斗了近十年,经过血洗,早已成为“赢者通吃”的局面。

具体来看,第一类龙头玩家是互联网云计算大厂,以阿里云、腾讯云、华为云、百度智能云等为代表。第二类龙头玩家是垂直PaaS玩家,以网易云信、声网、七牛云等为代表。

一位视频云领域的业内人士告诉智东西,火山、快手与这两类玩家市场交叉很大,但手里的牌会不太一样。

先来看看互联网云计算大厂。

根据IDC数据,国内云计算第一大厂阿里云,已连续四年稳居中国视频云整体市场份额第一,占比高达26.9%。实际上,自2017年将优酷CDN及视频云业务和团队整合,阿里云已经开启了视频云市场的收割。彼时,阿里云视频云总经理朱照远宣布CDN官网降价降幅最高达35%,流量单价最低只需0.17元/G,可以说对产业进行了一波“血洗”。一波又一波价格战,将很多中小玩家扫地出局。

而后几年里,阿里云又逐渐引入4K以及视频智能生产技术,和钉钉联合开发的音视频通信服务,并在新市场电商直播领域斩获了东南亚最大电商平台Lazada等大客户,短视频解决方案也落地菲律宾领先的移动社交平台Kumu,支持了学信网等多个教育组织的云视频服务……可以说,阿里云一步步将技术叠加,巩固了其行业龙头的地位。

同样强势的还有腾讯云、华为云、百度智能云等云计算大厂。以腾讯云为例,它也有专门的音视频团队,于2019年推出快直播方案,于2021年5月宣布正式成立腾讯云音视频品牌,并整合腾讯云实时通信网络(TRTC)、即时通信网络(IM)、流媒体分发网络(CDN)三张网络,发布三合一的RT-ONE网络。当时,腾讯云副总裁李郁韬称,这是业界最完整的音视频通信PaaS平台,满足教育、零售、泛娱乐等各个行业的视频化需求。

从企业定位来说,火山与腾讯的定位最为相似,都以文娱、游戏为切入点进入市场,并从IaaS布局到PaaS、SaaS。但从时间来说,腾讯云早了足足一年。而跳出来去打金融、医疗及海外市场,火山引擎显然与阿里云正面对标。

再来看看视频云垂直PaaS玩家。

同为互联网大厂的网易,布局视频云的打法与阿里、腾讯等巨头不同。网易并未发展IaaS领域,而是主攻PaaS赛道。创立于2015年的网易云信定位通信与视频云服务商,在服务范围上已经从最早期的IM(即时通信网络)服务逐步覆盖到视频服务、直播点播以及实时音视频技术等服务。

网易的云服务聚焦通信和视频云,使其更具备自由度。由于没有IaaS销售指标,这类玩家会更加注重PaaS平台本身的服务,同时能与更多IaaS、AI等厂家灵活合作。比如网易云信的一位专业人士告诉我们,若客户需要,网易云信也会与其他互联网大厂的AI团队进行合作。经过近十年的发展,网易云信已开始跳出文娱、游戏的舒适区,拿下了金融、医疗、物流等多个传统领域的项目。

创立于2014年的声网是国内龙头实时音视频互动PaaS服务商。彼时,谷歌的WebRTC开源项目让开发者可以基于API在Web端实现实时通讯,以声网为代表的RTC PaaS服务商应运而生。作为在国内最早投入实时音视频领域的厂家,字节旗下短视频社交软件抖音此前也是声网的大客户。新冠肺炎疫情爆发后,声网当时的在线教育客户一度飙升超7倍,2021年2月股价飙升至114.97美元/ADS。

而后,尽管受到双减政策的影响,但声网及时布局逐渐火热的元宇宙领域,针对互动社交、K歌和直播领域推出MetaChat元语聊、MetaKTV元K歌、MetaLive元直播三大解决方案,为其带来了新的业务亮点。业内人士称,声网、网易云信这类玩家在音视频领域研发投入早,投入大,虽然品牌知名度不如大厂,在业内的口碑却好,拿下了众多大客户。

可以看到,云计算大厂在销售IaaS服务时搭配销售视频云服务,垂直PaaS厂商凭借技术聚焦性提供更专业服务。经过长达七八年的角逐,两路玩家已经在头部客户市场进行了一波充分的拼杀。

总的来说,2020年新冠肺炎疫情下的远程视频风口,2021年的元宇宙风口都并未给视频云市场带来肉眼可见的增量市场。而新入局的火山引擎、快手这一路新玩家,构建了一个新的三路玩家对垒的局面,从而加剧了视频云领域的“内卷”。

传统龙头玩家并“非省油的灯”,火山引擎和快手想要攻下这样一个市场,无异于要从虎口夺食。

一位来自视频云领域的业内人士告诉智东西,火山引擎和快手目前主要在娱乐、游戏、社交平台市场发力比较多,这和腾讯云、声网、网易都有很强的交叉性。火山引擎此前采用的就是实时音视频头部PaaS企业的服务,火山引擎若真想做起这个市场,需要先从声网拿客户。

这意味着,火山引擎和快手正在步入产业两路龙头玩家的腹地,与他们贴身肉搏,在其嘴边抢食。

五、破解内卷的两大方向:新场景和出海

“过往三年,中国视频云服务商与互联网视频平台紧密合作,见证了中国视频云市场的第二次增长高潮;放眼视频云的下半场,除了互联网视频高清化需求下的深度发展,中国视频平台出海和新‘虚实之争’也为市场带来了广阔的遐想空间。”IDC中国行业云服务研究经理魏云峰,在近期谈及了对视频云市场长期发展空间的展望。

一位视频云业内人士告诉智东西,当下破解视频云“内卷”主要有两大方向,这也成为三路视频云玩家的角逐场。

一个是向金融、医疗、移动社交,以及智能座舱、元宇宙等更新场景寻求创新。

比如,当下电动车更注重用户体验,这就绕不开实时服务技术,如组队语音服务,过去需要对讲机或微信语音,现在则可以给智能驾舱加入组队语音服务;另外,通过视频云技术看车周围的情况,也是这一场景中的视频云创新应用;在元宇宙领域,虽然市场上C端自负盈亏的元宇宙产品还是不常见的,但在会展等场景,已经能看到一些客户愿意投入资金,将现有场景改造为元宇宙场景。与此同时,一些企业需要将视频内容进行结构化分析,进行生产及经营的智能化转型,包括智能安防、视频银行、远程庭审等。

可以预见,视频云的应用场景和需求将随之发生变化——场景从传统的音视频应用延伸到电商、云视频会议、互联网社区等多种场景;同时,用户需求也从关注成本、可靠性、服务响应,转型更加关注高清、沉浸、交互,未来还将有智能化、差异化等更高维需求。

另一方面,主要是面向东南亚、欧美等海外市场拓展业务。

从这两个方向来说,阿里云、华为云等云计算大厂都采取了紧锣密鼓的行动,如阿里云近期宣布计划三年内在海外投入70亿元。相对来说,字节和快手在全球的短视频业务,或许为其视频云业务提供了更低的入局地基,提供视频原生优势。

结语:搅局视频云,“第四朵云”的关键一仗

2022年,云计算市场因字节、快手的入局热闹了起来,视频云成为这两家短视频大厂不约而同抛出的云计算第一步棋。

这在很多人的印象中是一个红海市场。尽管从电商直播到视频会议,再到热门的元宇宙、数字人已经把市场炒得热闹起来,但热点距离转化为销售额还面临不小的断层。这也是一个被阿里、腾讯、声网、百度、网易等大厂率先占据的市场,占比近70%的市场。火山引擎、快手如果停留在存量市场的竞争,只会引起更加极端的内卷。

长远来看,超高清、低时延、沉浸式及强交互成为视频云发展的新方向。根据知名调查机构IDC报告,2021-2026年,中国视频云市场仍将保持快速增长,市场年均复合增长率预计达到31.0%,2026年将达到364亿美元(约合2600亿元)。如果不急于增收,字节、快手或许能凭借更低的视频业务地基成功搅局。