芯东西(公众号:aichip001)

作者 | ZeR0

编辑 | 漠影

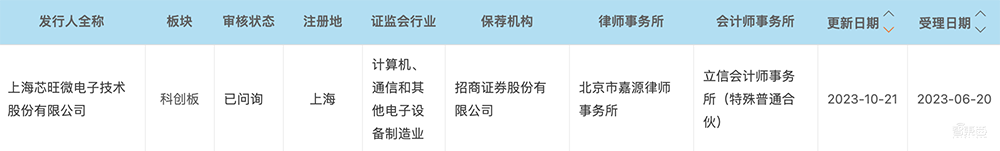

10月21日,正在冲刺科创板IPO的上海汽车MCU公司芯旺微,更新了问询与回复文件。

芯旺微成立于2012年1月,由丁晓兵、朱少华共同出资设立,当前法定代表人是丁晓兵,实际控制人是丁晓兵、丁丁,控股股东是上海芯韬。

丁晓兵、丁丁是亲兄弟,哥哥丁晓兵任芯旺微的董事长兼总经理,弟弟丁丁任董事兼副总经理,带领公司专攻车规级、工业级及AIoT MCU。

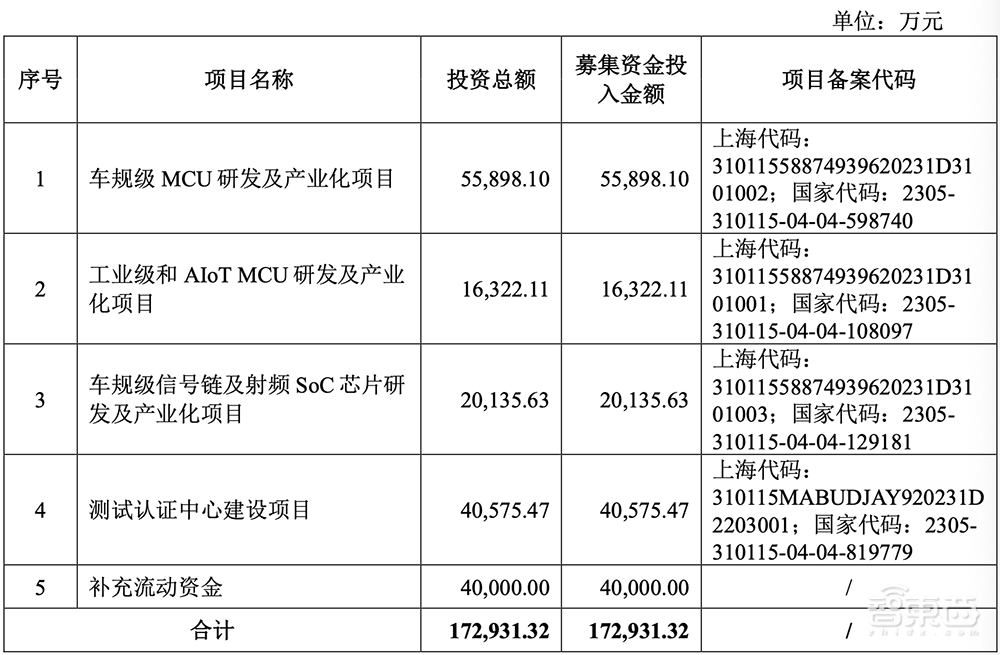

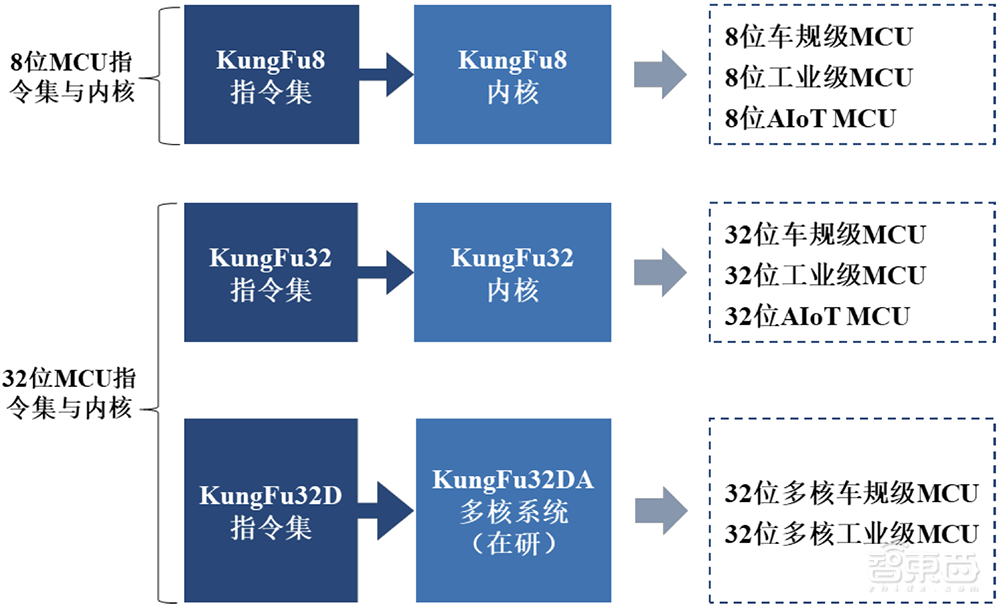

芯旺微是我国少有的在国产MCU领域实现了自主指令集与自主内核架构设计技术、自主开发工具设计技术、车规级MCU产品开发技术三大层面的技术突破及产业化突破的企业,并在国产车规级MCU领域取得较为领先的市场地位。

其开发的自主KungFu指令集与MCU内核,对我国MCU产业核心内核IP技术实现自主、安全、可控,具有重要的战略意义和产业价值。KungFu MCU已应用于全球多家世界五百强和国内知名企业,累计出货超过数亿颗。

此次IPO,芯旺微拟募资17.29亿元,投资于车规级MCU、工业级和AIoT MCU、车规级信号链及射频SoC芯片研发及产业化等项目。

一、中科大兄弟联手造芯,自研指令集MCU已出货数亿颗

1973年5月,丁晓兵出生于安徽省安庆市岳西县。5年后,他的弟弟丁丁出生。

丁晓兵和丁丁均硕士毕业于中国科学技术大学,不同的是,丁晓兵是通信与信息系统专业,丁丁则是电路与系统专业。

▲丁晓兵在2022世界新能源汽车大会发表主题演讲(图源:芯旺微)

▲丁晓兵在2022世界新能源汽车大会发表主题演讲(图源:芯旺微)

毕业后,丁晓兵先是于1998年进入华为工作,但很快创业的种子开始在他的心中萌芽。进入21世纪,他与朋友联手在上海创办了两家芯片公司精致科技、奥莉生,丁丁也随即加入。

2012年1月,创立芯旺微,已经是丁晓兵第三次在芯片领域创业。

丁晓兵担任董事长兼总经理,丁丁任董事兼副总经理。此外,他们的哥哥丁红兵、侄子丁干都是芯旺微运营管理中心的员工,外甥刘道宁是芯旺微研发中心员工。

▲丁丁在2020第十二届全球汽车产业峰会上发表主题演讲(图源:盖世汽车)

▲丁丁在2020第十二届全球汽车产业峰会上发表主题演讲(图源:盖世汽车)

在芯旺微,丁晓兵负责整体技术路线和产品路线的制定,组建了涵盖模拟、数字、测试、开发工具的核心技术团队,是公司整体技术发展的领导者。

他确立了芯旺微自研KungFu指令集与内核的技术路线以及重点开发车规级和工业级MCU的产品路线,带领公司走出了一条差异化发展之路。根据芯旺微官网介绍,KungFu MCU累计出货超过数亿颗。

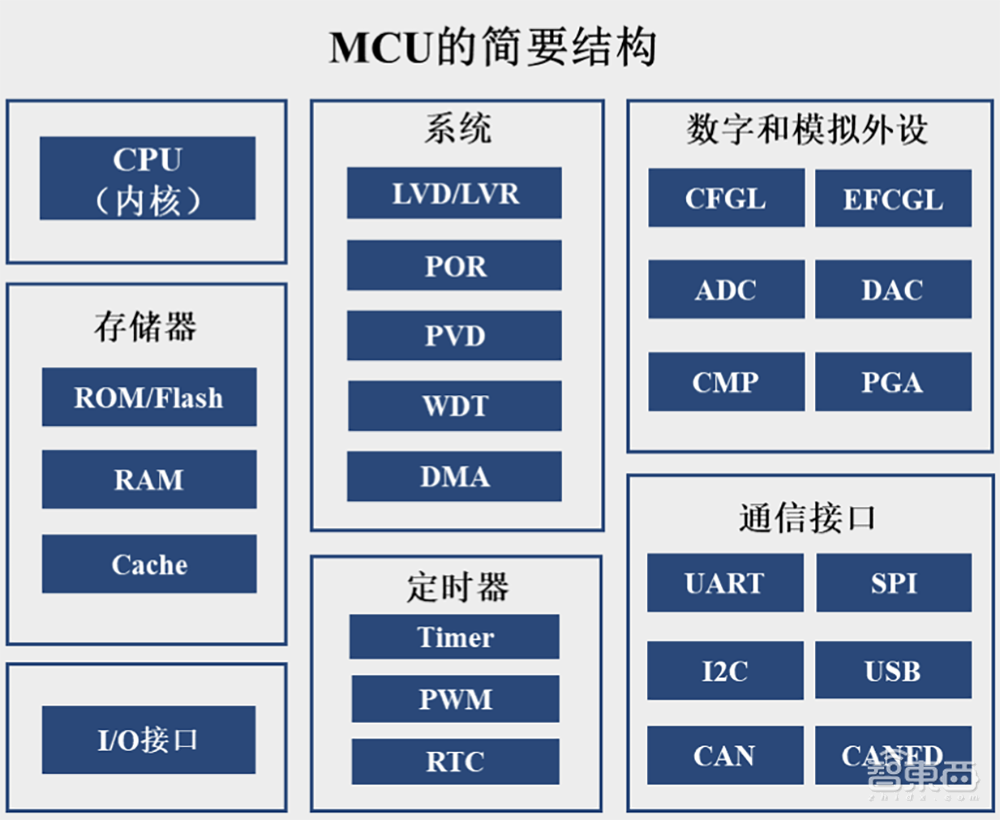

MCU,即微控制器,也称单片机,是承担系统控制、执行运算等核心功能,是众多电子设备普遍使用的主控芯片。

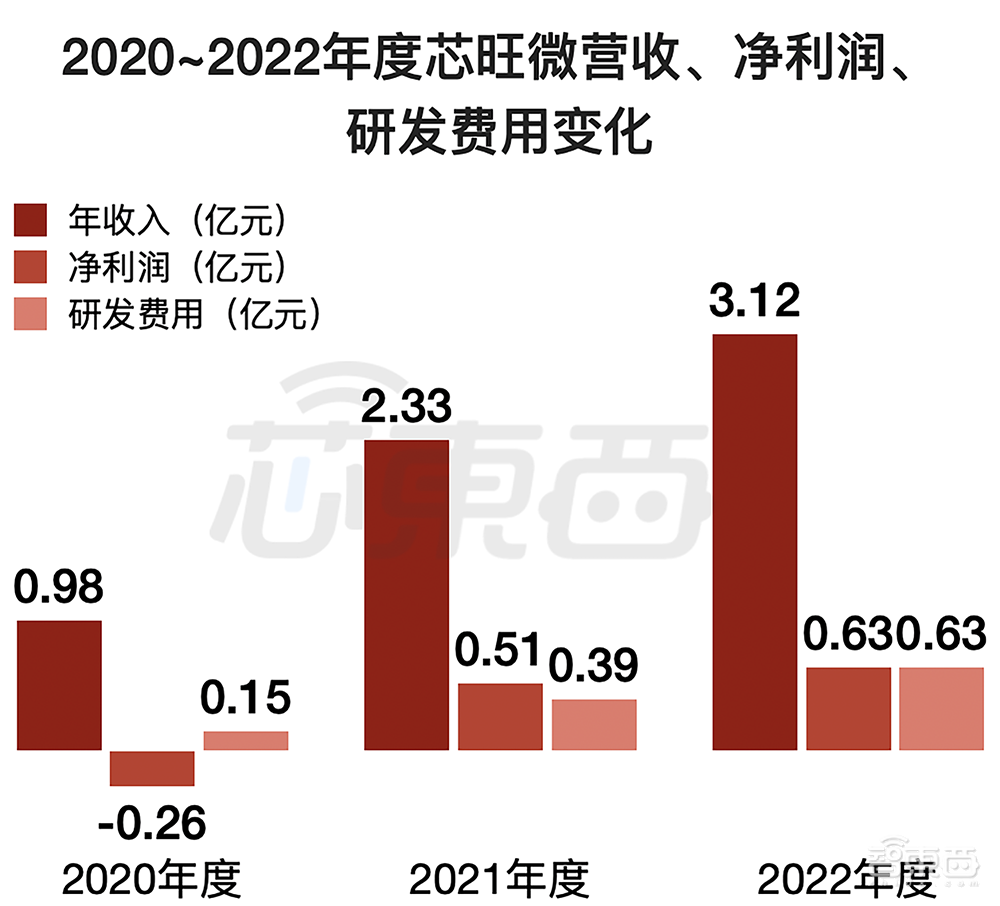

成立初期,芯旺微主要以自主KungFu指令集与MCU内核为基础,聚焦于工业级MCU研发,从2005年起逐步踏入车规级MCU赛道。

相比消费级和工业级MCU,车规级MCU对产品的使用环境、可靠性、安全性、一致性、使用寿命、长期供货能力等要求更高。

经过这些年的摸索前行,芯旺微积累了指标要求更高的高可靠性设计技术、高安全性设计技术等车规级芯片核心技术,并先后于2019年、2020年量产8位及32位车规级MCU产品。

目前,该公司已具备系统完整的车规级芯片开发流程及质量管控体系。

在此基础上,芯旺微还在进一步拓展车规级信号链芯片、车规级射频SoC芯片等MCU周边芯片,满足客户多样化产品需求。

近年来,随着人工智能(AI)技术、物联网技术的发展,智能物联网(AIoT)市场快速增长,芯旺微以市场新兴领域需求为导向,以工业级MCU产品为基础,推出了面向智能家居、智能办公等新兴领域的AIoT MCU产品。

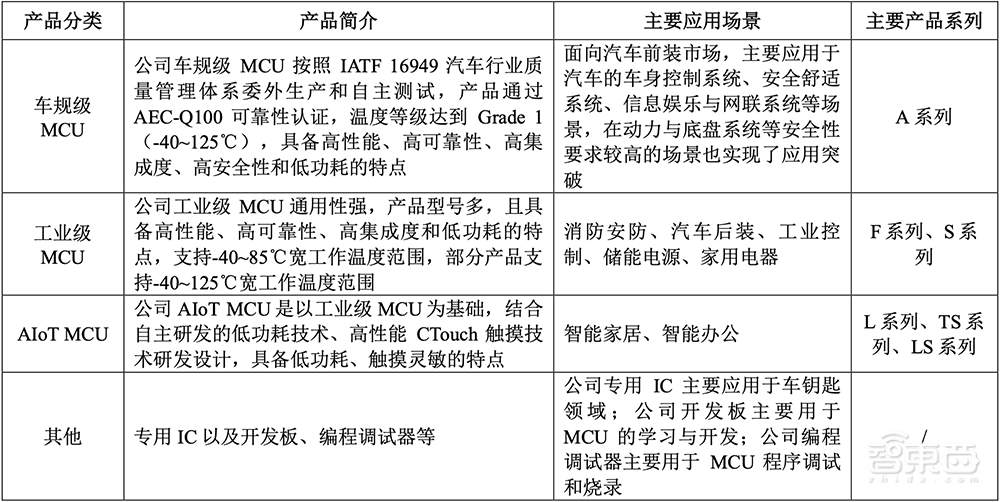

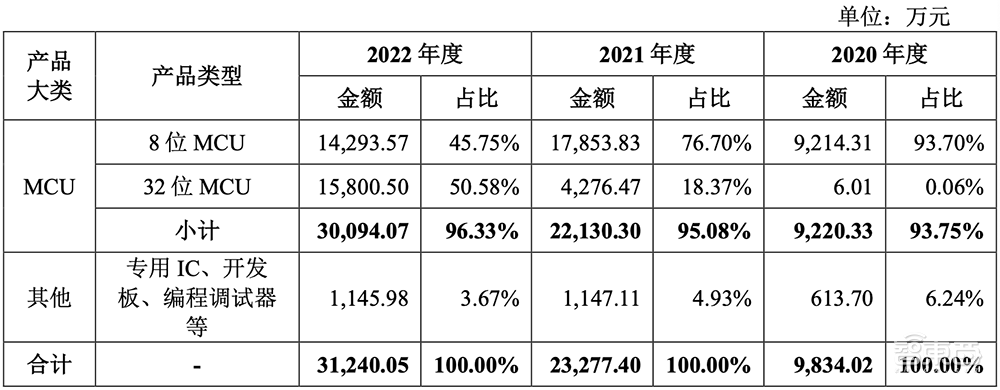

▲2020~2022年度芯旺微各类产品收入分布变化(芯东西制图)

▲2020~2022年度芯旺微各类产品收入分布变化(芯东西制图)

二、车规级MCU收入两年大涨273倍,出货量超5000万颗

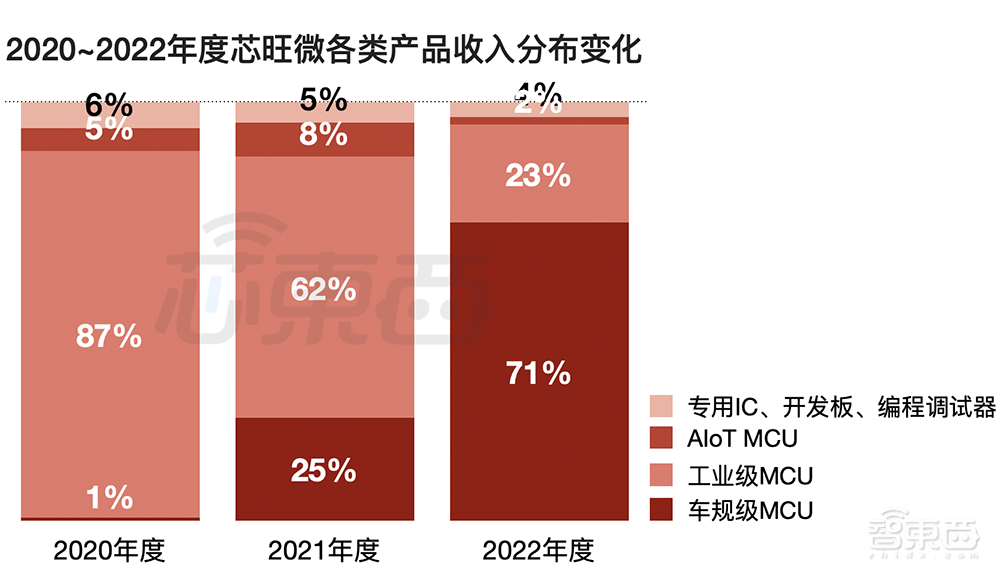

2020~2022年,芯旺微营收分别为0.98亿元、2.33亿元、3.12亿元;净利润分别为-0.26亿元、0.51亿元、0.63亿元。

▲2020~2022年度芯旺微营收、净利润、研发费用变化(芯东西制图)

▲2020~2022年度芯旺微营收、净利润、研发费用变化(芯东西制图)

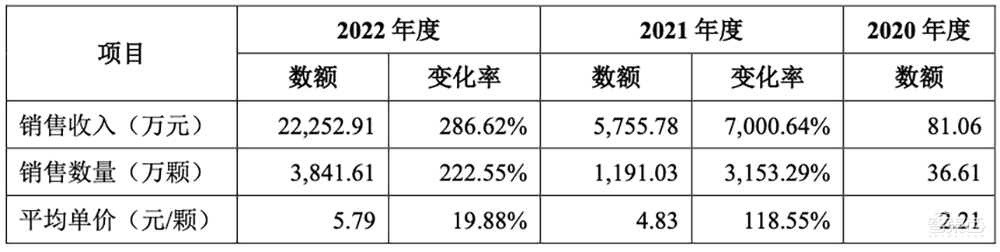

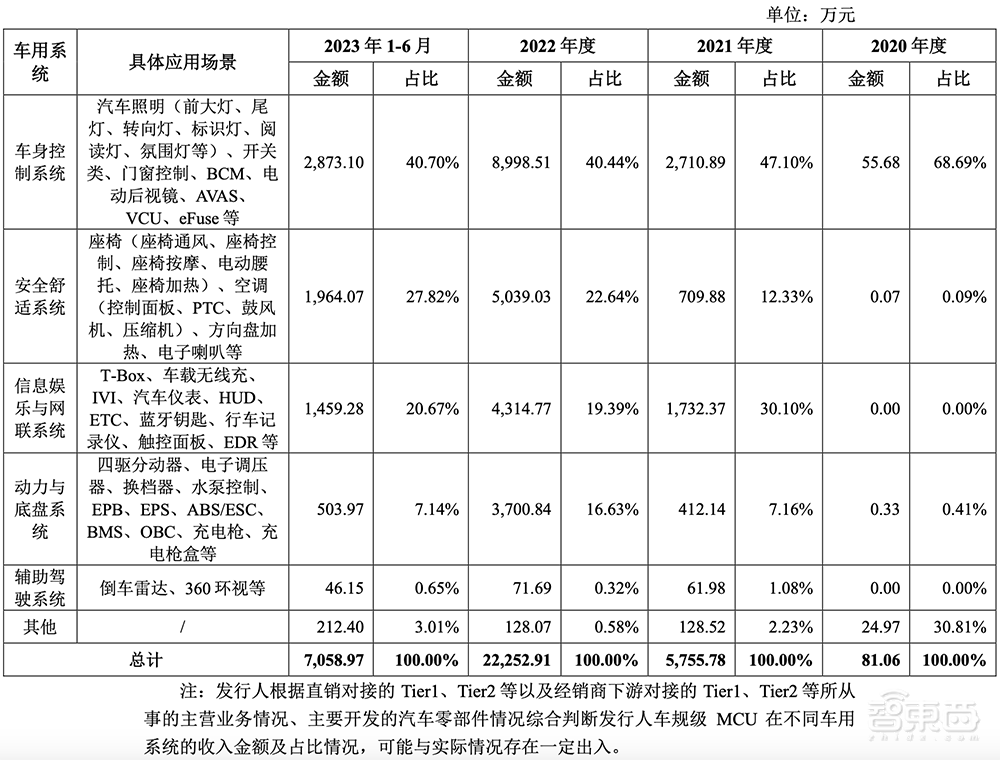

这三年间,车规级MCU营收从2020年的81.06万元,快速增长到2021年的0.58亿元、2022年的2.23亿元,两年涨幅超过273倍。

报告期内,芯旺微的车规级MCU产品出货量超5000万颗,在不同车用系统的收入金额及占比情况如下:

根据招股书,其车规级MCU已进入安波福、华域汽车、拓普集团、奥特佳、伯特利、英搏尔、华阳集团、星宇股份等多家知名汽车零部件厂商(Tier1、 Tier2等)的供应链体系。

相关产品批量应用于上汽集团、一汽集团、长安汽车、广汽集团、比亚迪、吉利汽车、东风汽车、长城汽车、奇瑞汽车、理想汽车、小鹏汽车等国内知名汽车品牌厂商,以及部分产品应用于大众汽车、现代汽车等知名外资汽车品牌厂商。

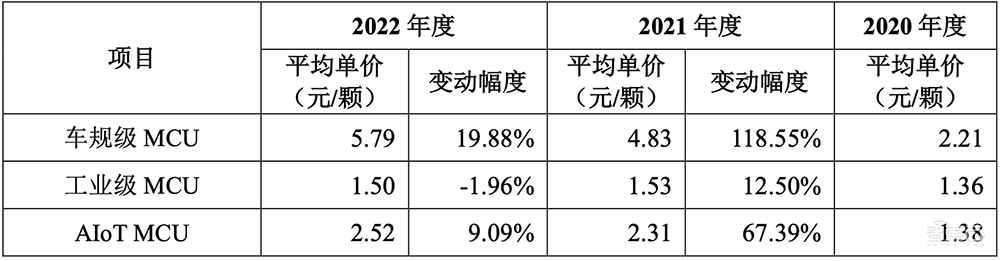

▲芯旺微主要产品平均价格变化情况

▲芯旺微主要产品平均价格变化情况

同时,芯旺微的工业级MCU主要应用于消防安防、汽车后装、工业控制、储能电源、家用电器等众多终端领域,终端客户覆盖了三江电子、松江飞繁、阳光照明、未来电器、上海三菱电梯、纽福克斯等多家知名厂商。

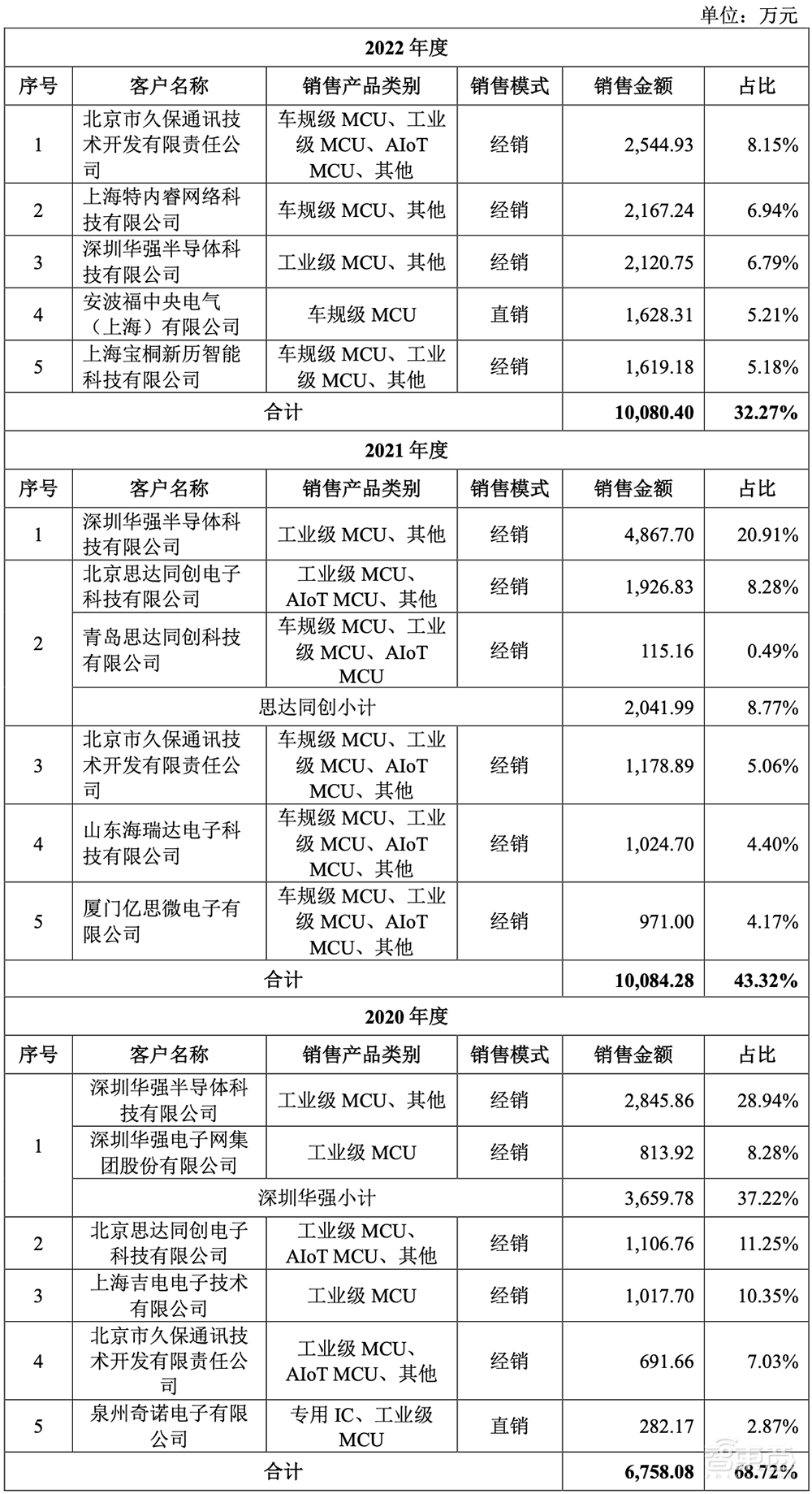

报告期各期,芯旺微向前五名客户的销售金额分别为0.68亿元、1.01亿元、1.01亿元,占营收的比例分别为68.72%、43.32%、32.27%。

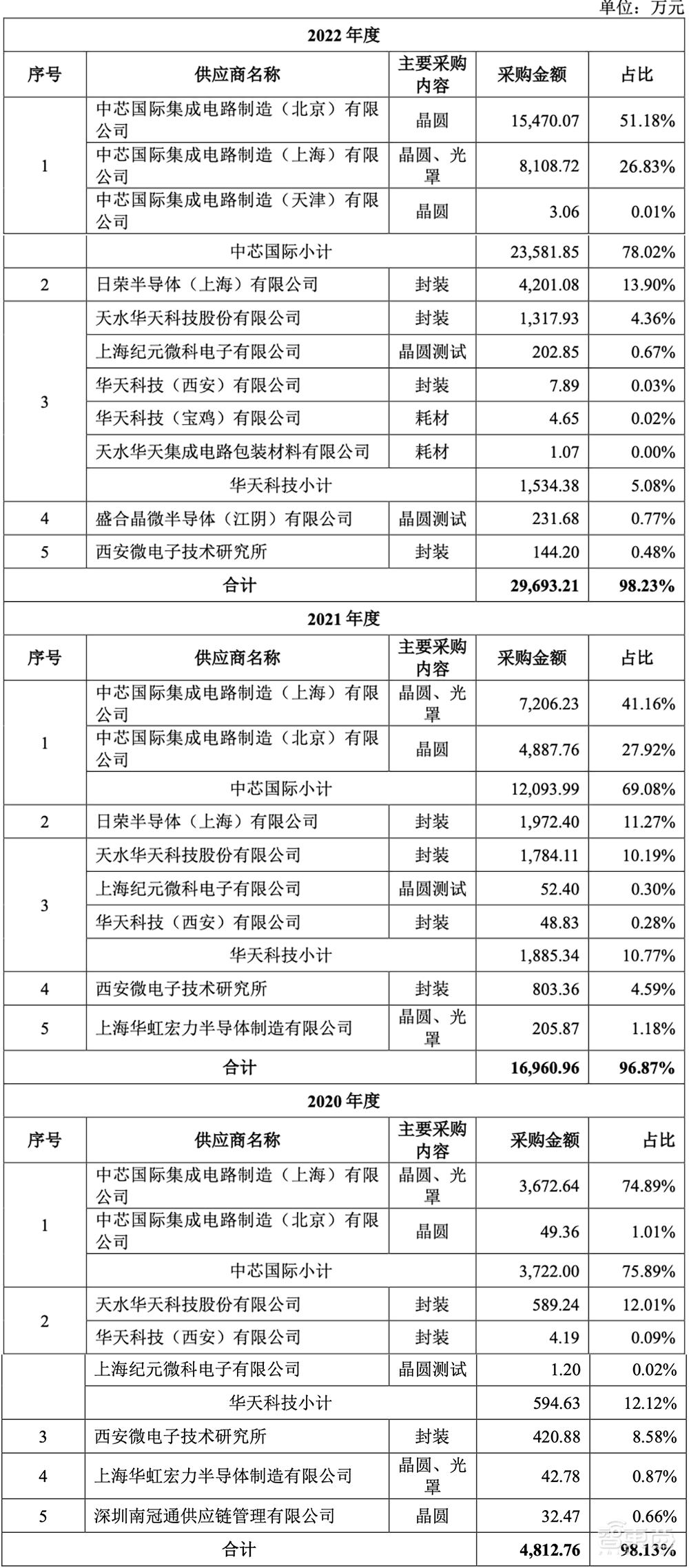

晶圆是芯旺微采购的主要原材料,报告期内晶圆成本占其主营业务成本的比例分别为69.85%、58.86%、55.35%。

2020~2022年,芯旺微向前五名供应商的采购金额(含委外加工)分别为0.48亿元、1.70亿元、2.97亿元,采购占比分别为98.13%、96.87%、98.23%,主要供应商为中芯国际、日荣半导体、华天科技等业内知名半导体厂商。

报告期内,芯旺微综合毛利率分别为48.32%、55.15%、52.47%,2020~2021年度与同行业可比公司毛利率的平均水平较为接近,2022年度因毛利率水平较高的车规级MCU收入占比提升,毛利率高于同行业公司的平均水平。

但根据近期芯旺微对上交所问询函的回复,今年上半年,其主要产品毛利率均有所下滑,综合毛利率已降至42.35%,主要原因是晶圆采购成本上升、市场需求疲弱、自家单价较低的产品收入占比提升。

三、我国车规级MCU国产化率较低,提高市占率迫在眉睫

芯旺微是国家级高新技术企业、国家级专精特新“小巨人”企业以及上海市专精特新中小企业,截至报告期末拥有专利13项(其中发明专利8项)、软件著作权2项、集成电路布图设计30项,研发人员逾百人。

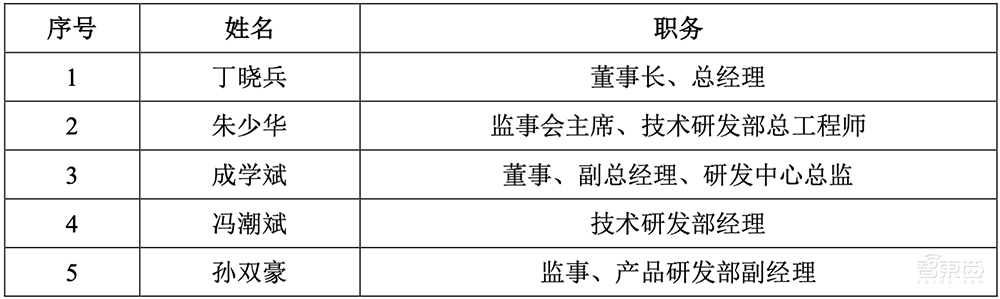

除了丁晓兵和丁丁外,成学斌、冯潮斌、朱少华、孙双豪等核心管理及技术团队成员也多毕业于中国科学技术大学、 上海交通大学、西安交通大学等国内知名院校。目前芯旺微有5名核心技术人员(见下表)。

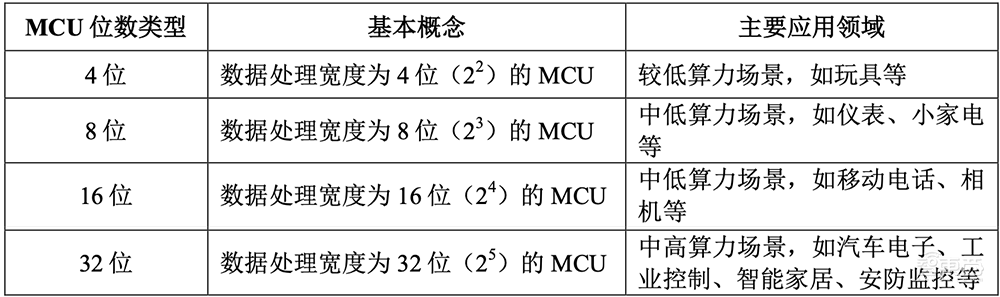

MCU位数指的是CPU每次处理二进制数据的宽度,主要分为4位、8位、16位、32位等,位数越高,其运算能力越强、支持的存储空间越大,越能适应复杂的应用场景。

8位MCU和32位MCU是目前MCU市场的主要类型,芯旺微研发的产品便以这两类为主,报告期内32位MCU产品收入占营收的比例持续上升,分别为0.06%、18.37%、50.58%。

当前我国MCU厂商主要采用Arm公司等第三方内核授权模式或8051、RISC-V内核开源模式,导致我国MCU产业在核心的指令集与内核设计 技术方面存在高度对外依赖的情况。

而芯旺微是国内少数在8位及32位MCU领域均拥有自主指令集与自主内核的企业。

全球MCU市场份额主要被国外MCU厂商占据。根据IC Insights数据,2021年全球前五大MCU厂商(恩智浦、微芯、瑞萨、意法半导体、英飞凌)市占率合计超过80%。我国MCU行业起步较晚,市占率上仍以国外MCU厂商为主。

车规级MCU在MCU各应用领域中的市场份额最高,技术壁垒也相对更高。该领域同样长期被国外厂商近乎垄断,根据IHS数据,2020年瑞萨、恩智浦、英飞凌、德州仪器、微芯及意法半导体在全球汽车MCU市场合计市占率高达98%。

我国车规级MCU国产化率较低,产品出货量整体偏小。

2020年以来,在全球汽车产业普遍缺芯、我国汽车供应链及汽车芯片国产化发展迫在眉睫的背景下,芯旺微凭借多年核心技术的积累及丰富的车规级MCU产品储备,将车规级MCU成功导入多家知名汽车零部件厂商的供应链体系,产品批量应用于国内主流汽车品牌厂商、部分合资及外资汽车品牌厂商。

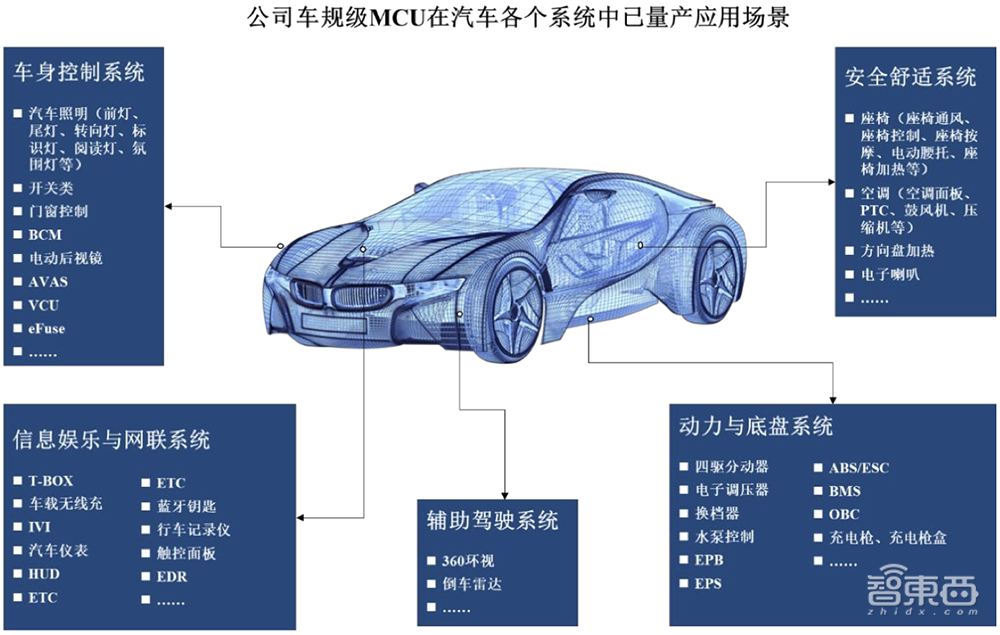

目前其车规级MCU主要应用于汽车的车身控制系统、安全舒适系统、信息娱乐与网联系统,在动力与底盘系统、辅助驾驶系统等安全性要求较高的场景也实现了应用突破。

四、丁氏兄弟控股,两年估值暴增1287倍

芯旺微的控股股东为上海芯韬,共同实际控制人为丁晓兵和丁丁,全资持有2家子公司、控股1家子公司、参股1家公司、下设2家分支机构。

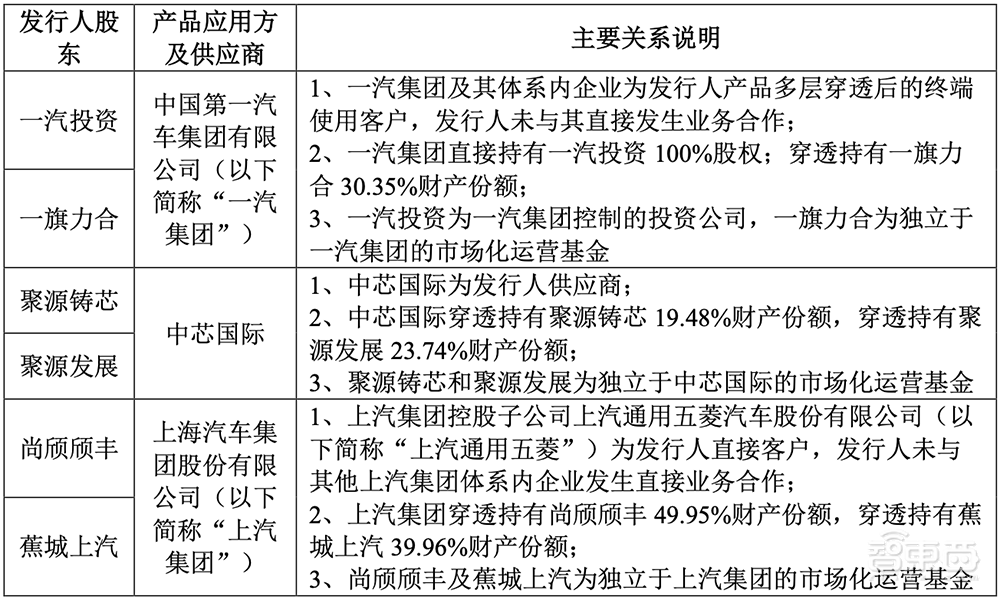

根据回复文件,芯旺微现有股东与产品应用方及供应商之间的主要关系如下:

进入2020年后,芯旺微开始密集增资和股权转让,2020年9年首次增资后估值约为800万元,2022年8月完成3亿元C轮融资后,估值已达到103亿元,相当于两年估值暴涨1287倍。

本次发行前,芯旺微实际控制人丁晓兵和丁丁直接及间接持有60.32%的股份,并控制64.19%的表决权比例;本次发行完成后,丁晓兵和丁丁仍为实际控制人,直接及间接持股51.27%,并控制54.56%的表决权比例,仍处于控制地位。

按照173亿元的IPO估值计算,丁氏兄弟的身价合计将近90亿元。

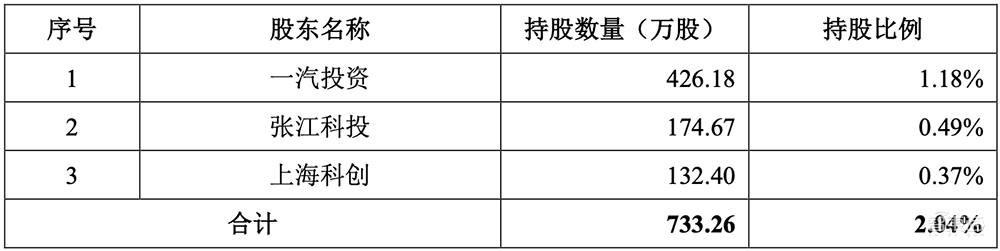

截至招股书签署日,芯旺微共有3名国有股东,不存在外资股东。

该公司现任董事、监事、高级管理人员及核心技术人员2022年度薪酬情况如下:

结语:汽车芯片国产替代空间广阔

在国内MCU市场,尤其是车规级市场,恩智浦、微芯、瑞萨、意法、半导体、英飞凌、德州仪器等国外知名MCU厂商仍占据主导地位,车规级MCU准入门槛较高,国产化率较低,国内MCU厂商仍集中于消费级、工业级MCU市场。

国外MCU厂商在车规级MCU领域市占率较高,与其背后日系、欧系、美系汽车品牌厂商在全球汽车产业链中的重要地位密切相关。国内汽车品牌厂商的逐步崛起,将为国内车规级MCU厂商带来长远的发展支撑。

而国产化率的另一面,是国产替代空间广阔。

近年来,随着全球半导体产业链的重心转移、国家产业政策的大力扶持,在汽车电动化、智能化、网联化的趋势以及2020年以来汽车缺芯导致的国产化加速的背景下,国内MCU迎来前所未有的机遇。

兆易创新、中颖电子、中微半导、芯海科技、国芯科技等国内已上市MCU厂商以及新兴MCU厂商,均在车规级MCU领域进行积极布局,加强技术研发和产品开发,市场份额也不断提升。

根据招股书,未来,芯旺微计划顺应MCU国产化趋势,继续加大研发投入,一方面以车规级 MCU产品为核心持续研发高性能高品质MCU;另一方面深化在车规级信号链及射频SoC芯片等汽车芯片领域的产品布局,提升在汽车芯片领域的市场竞争力。

参考资料:

[1] 芯旺微科创板IPO申请稿

[2] 创业邦,关雎《中科大亲兄弟创业做芯片,产品上了比亚迪、吉利和理想,冲刺IPO》