芯东西(公众号:aichip001)

作者 | ZeR0

编辑 | 漠影

芯东西5月15日报道,美国半导体行业协会与波士顿咨询合作发布了一份38页全球芯片产业报告《半导体供应链的弹性正在显现》。

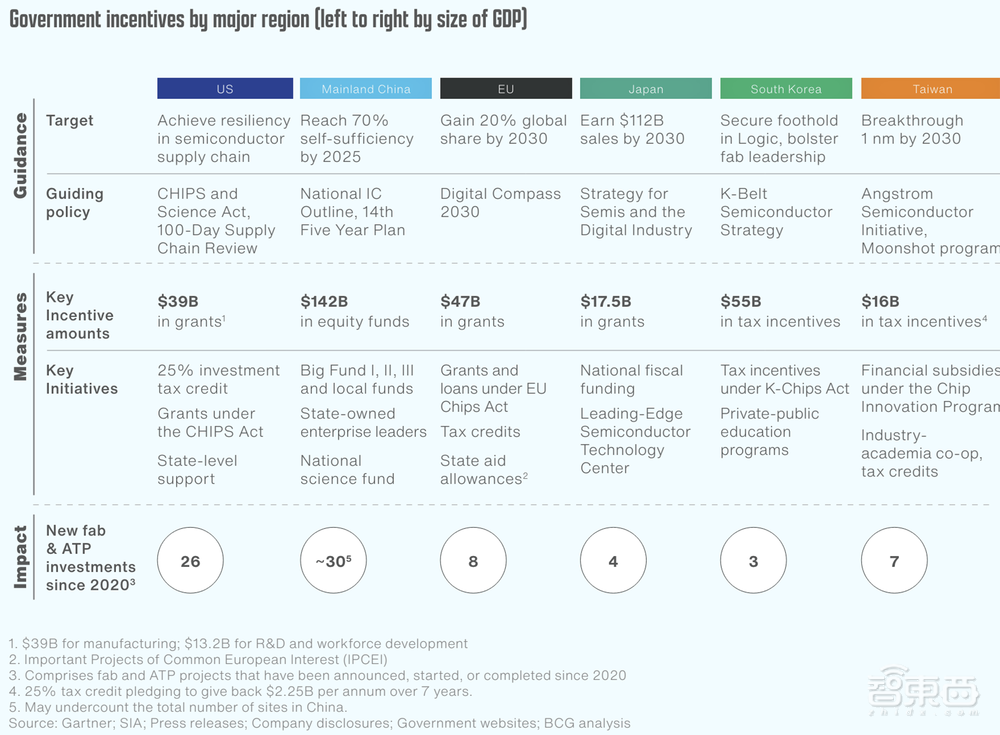

▲按主要地区划分的政府激励措施(从左到右按GOP规模排列)

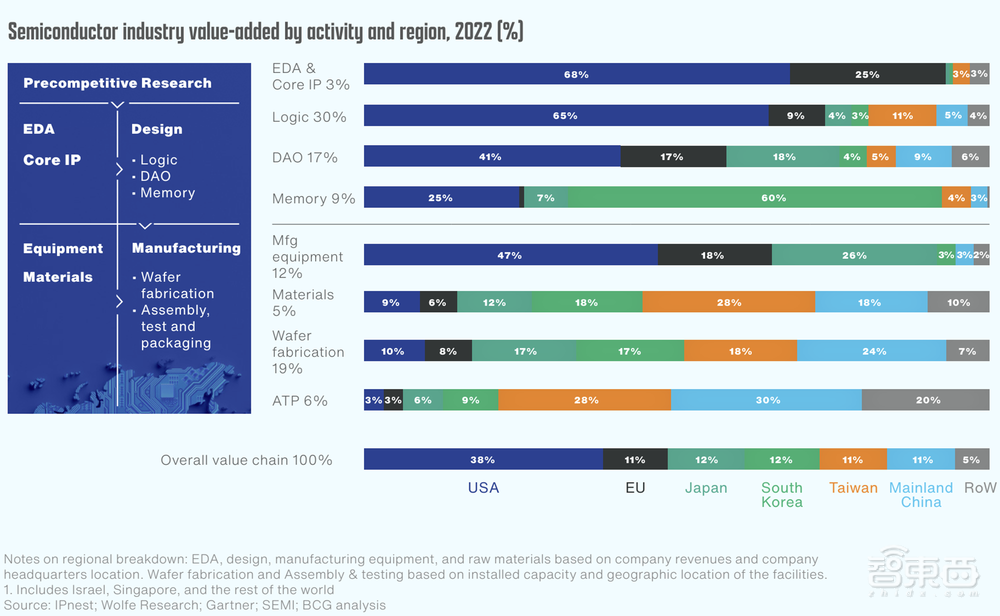

根据报告,半导体行业已经变得易受地理集中的影响,在整个供应链中,至少有50个点上,一个地区占据了全球65%以上的市场份额。

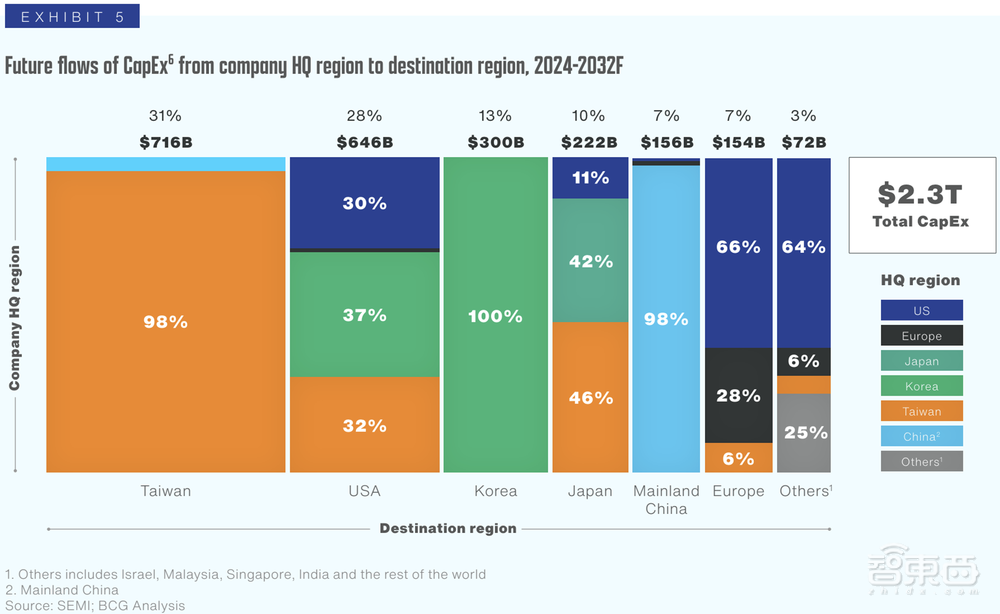

报告预计2024-2032年,私营部门对晶圆制造的投资约为2.3万亿美元,而在美国《芯片法案》颁布前的10年(2013-2022年),这一数字为7200亿美元。预计美国将占这些资本支出的28%,而在《芯片法案》之前,美国的投资速度将仅占全球资本支出的9%。

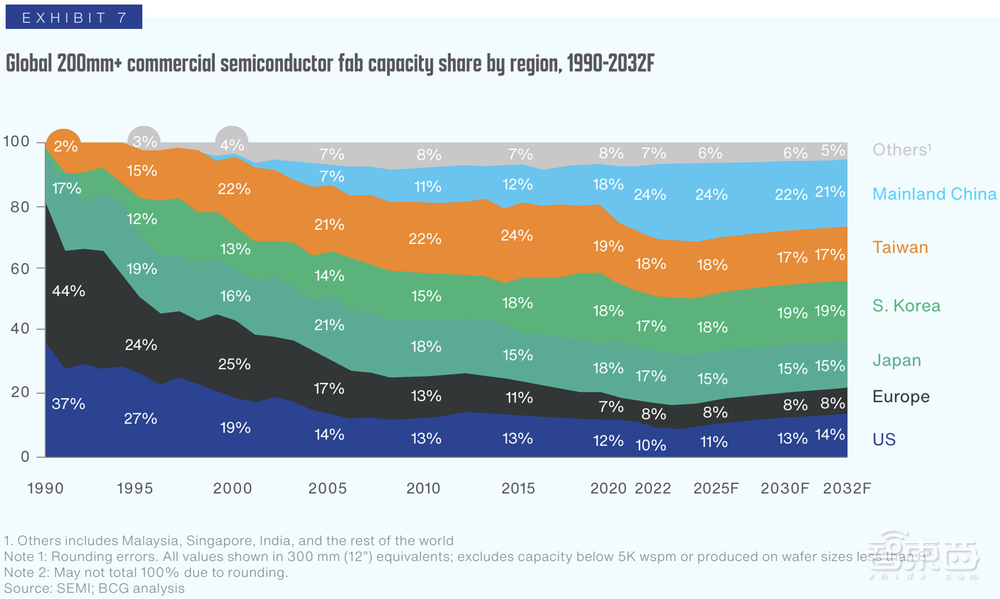

而如果没有《芯片法案》,到2032年,美国的份额预计将下降到全球容量的8%。

该报告还预测到2032年,顶尖晶圆制造能力将从台湾和韩国扩展到美国、欧洲和日本;2022年至2032年间,美国的晶圆厂产能将增加203%,成全球增幅最大的国家;到2032年,美国将扭转长达数十年的下滑趋势,将其在全球晶圆厂总产能中的份额从目前的10%提高到14%。

本报告提供了当前政策对全球半导体供应链未来投资的影响及其对弹性的影响的最新观点,从广义上将弹性定义为供应链地理多样化的改善,并分析预测了相关产业趋势对未来十年可能产生的影响, 预测晶圆制造分布和ATP容量的变化,还考虑了供应链其他部分的地理多样化,包括芯片设计、核心IP、EDA、设备和材料。

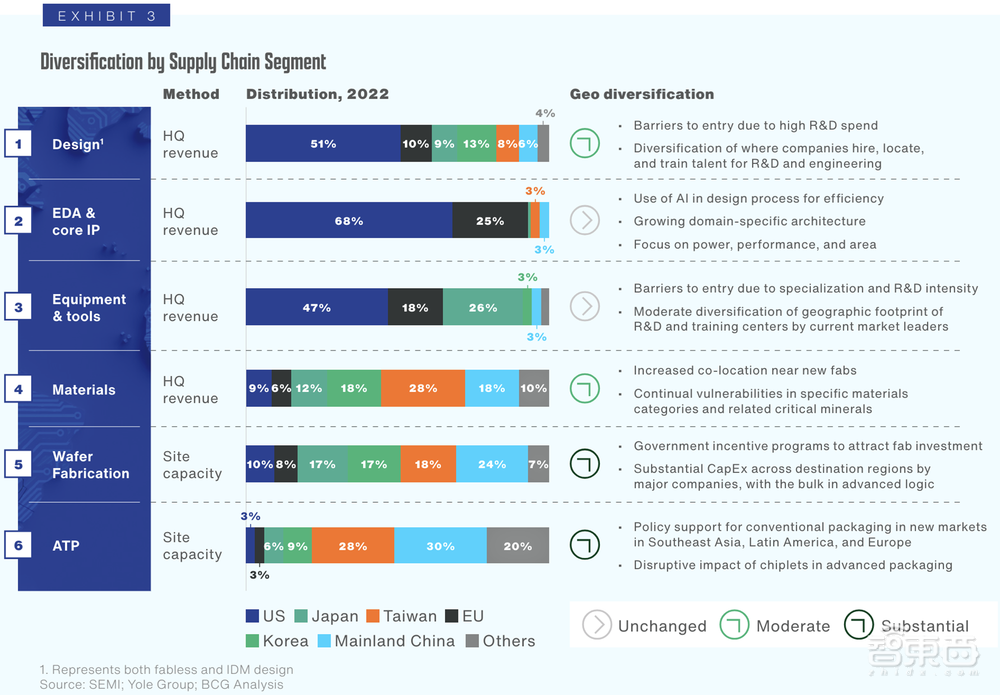

全球半导体供应链呈现高度专业化,不同地区在不同领域具有优势。

比如,总部在美国的公司在芯片设计、核心IP、EDA方面处于领先地位;美欧日企业在设备领域领先;中国大陆、日本、中国台湾、韩国在半导体材料方面领先;韩国、中国台湾企业在先进芯片制造领域领先;组装、测试和封装 (ATP)主要集中在中国大陆和台湾。

供应链的全球整合特性使区域专业化成为可能,使每家专业公司都能进入全球市场。但地理集中也造成了脆弱性,预计未来将呈现显著的地域多元化,主要从晶圆制造和封测两个领域开始。报告认为考虑到成本压力,封测组装企业不太可能将总部设在美国,除非是在新晶圆厂附近的一些先进封装设施。

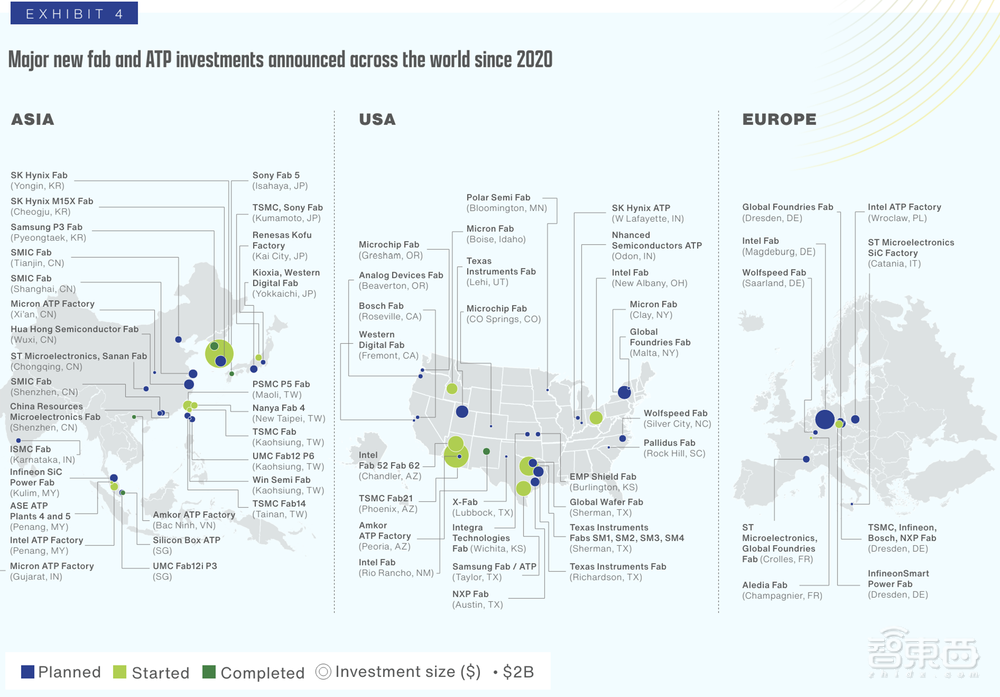

中国台湾企业已经宣布计划在岛上新建7座晶圆厂。台湾芯片制造龙头台积电还与索尼、电装、丰田合作,提高日本熊本工厂的制造能力。中国大陆正在深圳、天津和上海进行新的晶圆厂投资。

日本芯片制造创企Rapidus在北海道的新工厂建立了先进的2nm芯片生产线。韩国宣布了一项投资471亿美元的计划,在京畿道的一个大型芯片集群建造16座新晶圆厂。

从2020年到2023年底,仅是在美国就宣布了80个新的半导体制造项目,预计将创造5万个直接新增就业岗位。

欧洲在新产能方面进行了大量投资,自2020年以来宣布了7项重大晶圆厂投资。产能的大部分正在德国东部建设,包括英特尔在马格德堡的投资,以及台积电与欧洲领先半导体制造商在德累斯顿共同投资建设新工厂。

在法国南部,格芯已经与意法半导体合作,在克罗莱投资31亿美元建造了一家晶圆厂。波兰也准备设立一家新的英特尔先进封装工厂。

报告预计从现在到2032年,各地区之间将有大量投资流动。

大力投资于前沿技术可以使一个地区在创新的前沿竞争,但不会完全反映在每月的晶圆开工量上;另一方面,投资于成熟制程,允许一个地区在短期内实现更多的金钱和就业价值,风险是在需求可能固定或减弱的部分创造过剩的产能。

先进逻辑的投资模式已经在全球范围内变得更加分散,中国台湾和韩国公司在美国、欧洲和日本的投资明显增加。

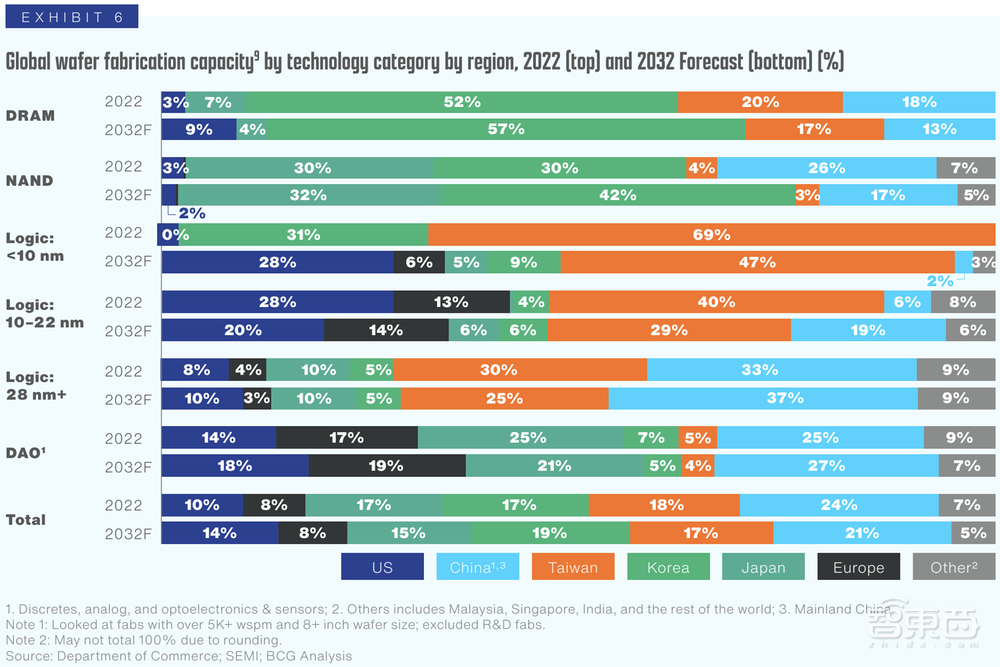

先进的逻辑产量将从2022年几乎100%分布在韩国和台湾,到2032年将超过40%分布在这些地区以外。

2022年,美国没有生产任何先进的逻辑芯片。到2032年,美国将生产近30%的工艺小于10nm的逻辑芯片。

当计划中的晶圆厂投入使用时,欧洲和日本也将生产约12%的10nm以上的芯片。

在10至22nm范围内的逻辑工艺方面,日本将从头开始发展5%的市场份额,而中国大陆的份额将从6%增加到19%。大于或等于28nm的逻辑将保持良好的分布,大多数区域的份额变化很小。

中国大陆的份额增幅最大,从2022年的33%上升到2032年的37%。

在其他制程技术中,动态随机存取存储器(DRAM)仍将高度集中在韩国,但美国的份额将从3%增加到9%,增长了3倍。

NAND内存的地理集中度将会提高。到2032年,韩国的市场份额预计将从30%上升到42%,日本和韩国合计将占到约75%的容量。

离散、模拟和光电子芯片(DAO)将保持良好的分布,所有主要地区的参与份额将达到5%或更高。

公司采取这些具体的、战略性的、有针对性的举措的最终结果是,提高了该行业在按地区划分的更“平均”的全球产能份额上的弹性。美国将把其在全球产能中的份额从10%提高到14%。

报告预计在未来十年,每个主要地区的产能都将增长80%以上。美国的产能增长速度为203%,将比其他地区更快,比前十年快得多。就每月数千片晶圆(300毫米当量)而言,这意味着从2022年的1121千瓦时(每月数千片晶圆)增加到2032年的3393千瓦时(增长203%)。

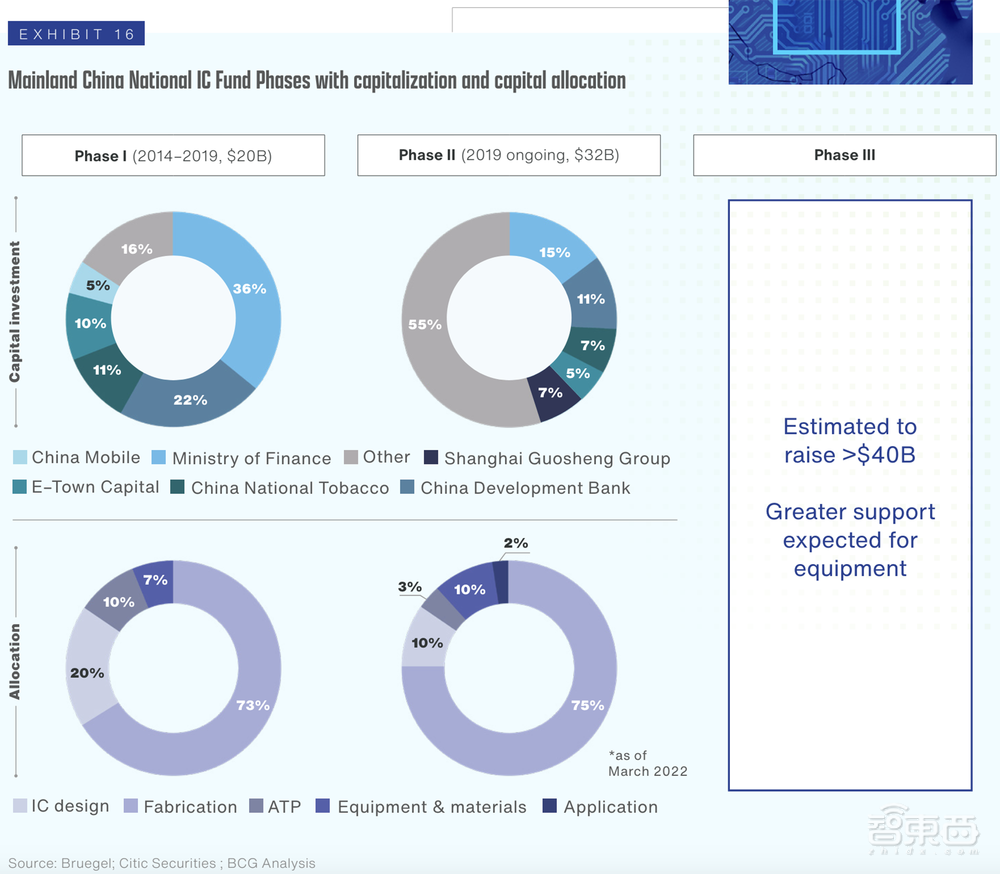

目前,中国大陆有3000多家无晶圆厂设计公司,年收入以两位数的速度增长。中国大陆的本土芯片设计主要集中在消费电子产品、工业控制系统和智能设备芯片上,但在先进的CPU、GPU和FPGA以及相应的高端服务器和计算机电源管理方面竞争力较弱。

美国在EDA中的领导地位不应被视为理所当然。在2018年至2023年期间,中国大陆领先的EDA软件供应商华大九天实现了6倍的收入增长。

价值1100亿美元的半导体设备市场涵盖了50多种专业设备,但在某些领域的集中度很高。光刻、沉积、材料去除和清洗这三个细分市场占据了70%的市场份额,每个细分市场都由少数几家主要供应商主导。

一家欧洲公司占据了光刻市场87%的份额。在沉积、材料去除和清洗方面,3家公司(2家位于美国,1家位于日本)占据了70%-80%的市场份额。

排名前15位的设备供应商在总共17个国家拥有生产设施。这些措施还包括建立新的培训中心,以增加其所在地区以外的人才库。

中国大陆目前占全球设备支出的20%,占全球设备进口的18%。美国、日本和荷兰的出口管制提高了开发国内替代品的紧迫性。据报道,至少有5家中国生产商正在进行批量生产;中小企业创建了光刻示范设备;北方华创和中微半导体已进入更大节点的蚀刻市场。

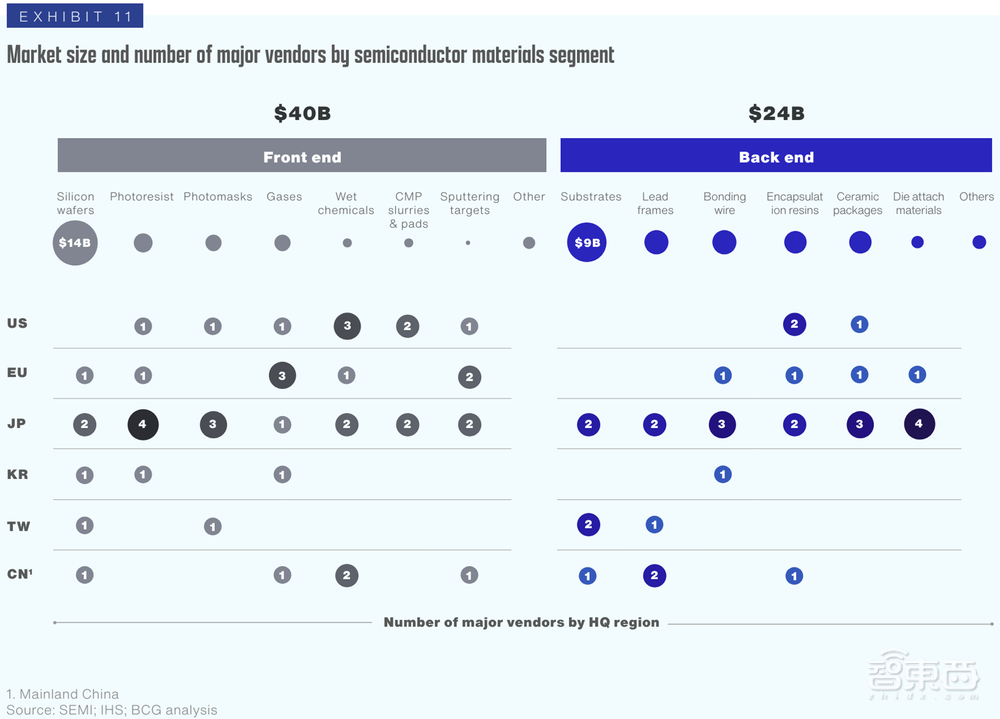

价值640亿美元的半导体材料市场包括用于供应链前端(400亿美元)和后端(ATP,240亿美元)的化学品和材料。

硅晶片和光抗蚀剂占前端材料总市场的一半左右(195亿美元),但其他子类别,如气体、湿化学品、CMP浆料和溅射靶,对制造过程的各个步骤也至关重要。同样,基板和引线框架约占后端市场的一半(128亿美元)。

大多数领先的半导体材料公司总部设在日本、美国和欧盟。在前端和后端材料市场的多个细分市场中,日本至少有三家领先的供应商。

美国商务部工业和安全局2023年12月发布的一项调查发现,行业受访者“对三种材料的国内来源表示严重担忧:裸晶圆、气体和湿化学品”。

后疫情芯片短缺也凸显了与封装基板相关的采购挑战,封装基板将芯片连接到电路板。此外,某些原材料,包括镓、稀土和许多其他关键矿物,仍然主要来自单一地区。

有些人通过回收旧设备来获取这些关键材料,绝大多数这些材料的开采和提炼都是在中国大陆完成的。

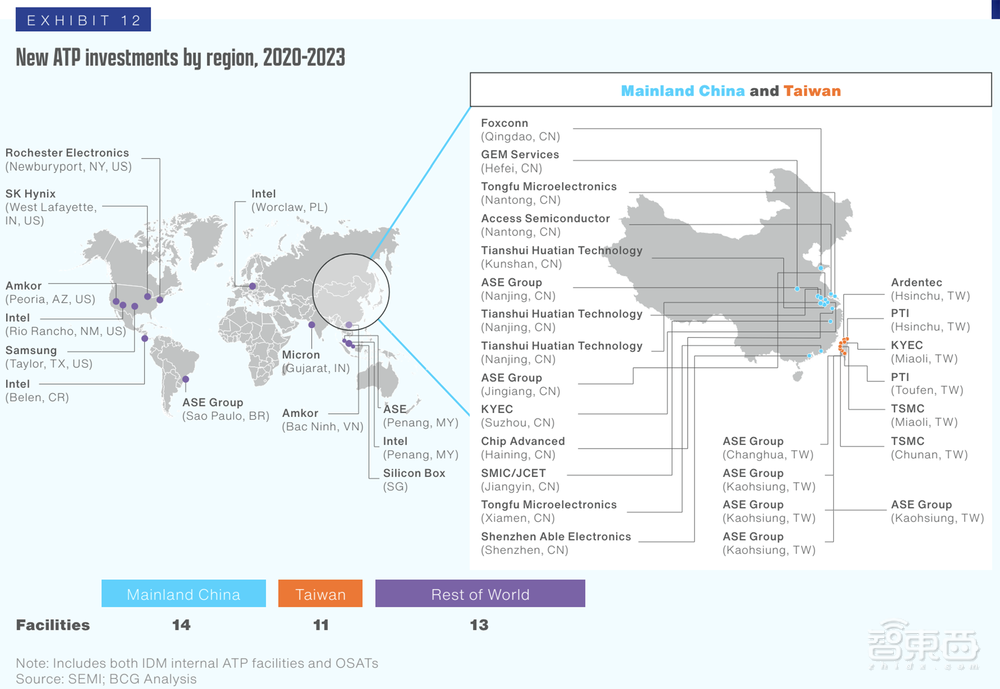

目前,价值950亿美元的ATP市场主要集中在东北亚。韩国拥有与现有晶圆厂相近的重要后端产能。中国大陆和台湾总共拥有全球近60%的ATP产能。在自2020年以来宣布的36个ATP设施中,预计将有25个在中国大陆和台湾。

从长期来看,在持续的政策支持和海外投资下,报告预计ATP产能将向其他地区转移,包括拉丁美洲、欧洲和东南亚欠发达地区。东南亚已经是ATP活动的中心,占全球总量的20%左右。

在占ATP市场不到一半的先进封装领域,技术突破可能为美国等高成本地区在ATP领域发挥更大作用打开大门。一个关键的创新是chiplets异构集成。

美国《芯片法案》发展美国本土先进封装生态系统的初步商业成果正在显现:Amkor宣布将在亚利桑那州皮奥里亚建立一个20亿美元的工厂,用于封装台积电为苹果生产的芯片;英特尔将在新墨西哥州里奥兰乔的工厂投资35亿美元用于先进封装;SK海力士计划投资约40亿美元,在美国印第安纳州建设先进封装工厂;三星还计划在德克萨斯州建设一个先进封装工厂。

一个潜在的关注领域是≥28nm的逻辑。目前晶圆厂的建设轨迹使其产能大大超过未来的需求,其中大部分产能位于中国大陆的大型晶圆厂。如果轨迹没有改变,高利用率驱动的晶圆厂经济可能会导致降低晶圆价格的巨大压力,这可能会导致无晶圆厂公司重新考虑工艺技术选择决策。

未来十年,半导体将在全球经济中发挥关键作用,从日常产品到国防和人工智能的前沿。

很少有行业的供应链和生态系统如此复杂,而且在全球范围内相互交织。然而,从地缘政治紧张局势和更复杂的监管环境到劳动力短缺和成本上升,许多因素都强调了供应链多样化和投资以提高弹性的必要性。

同样,各国政府也认识到半导体的战略重要性,并寻求通过吸引和激励新的本土或邻近投资来减少战略依赖。但弹性并不等同于自给自足,自给自足的成本将是惊人的。