智东西(公众号:zhidxcom)

作者 | 香草

编辑 | 李水青

智东西7月9日报道,今日,北京财税SaaS独角兽百望股份正式在港交所主板挂牌上市,号称港股“电子发票第一股”。

其发行价为36港元(约合人民币33.52元)/股,开盘下跌11.11%至32港元(约合人民币29.79元)/股,随后有小幅上升。截至当日收盘,百望股份股价为38.9港元/股,涨幅8.06%,市值为87.9亿港元(约合人民币81.83亿元)。

▲百望股份首日发行股价(图源:腾讯自选股)

过去一年,国产SaaS的IPO之路并不好走,智东西曾在5月初报道了13家SaaS龙头排队苦等IPO的现象,百望股份就是其中的一员。(国产SaaS苦等IPO!13家企业扎堆递表,一年仍未等来一纸批文)

两个月过去了,这些企业的IPO进程也逐渐有了起色。迈富时、易达云已于5月先后成功上市;广联科技、声通科技已开启路演募资,也将于近日登陆港交所;多点数智、七牛云则通过了证监会备案,获得了IPO的“通行证”。

百望股份成立于2015年,是一家企业数字化解决方案供应商,通过旗下百望云平台,最初主要靠数字化发票及税务管理服务,也就是开“电子发票”起家,然后发展出数据驱动的分析服务,即助贷业务。后者目前已成为营收主力,贡献占总收益的一半左右。

从这一点来看,其港股“电子发票第一股”的名号是否能站得住脚,还要打上一个问号。

根据沙利文报告,百望股份在2023年按收益计为国内云端财税相关交易数字化市场第一,市场份额约为7.1%;在面向小微企业融资的交易相关大数据分析市场排名第二,市场份额约为6.4%。

从融资来看,2016-2021年,百望股份共完成8轮融资,投资方包括阿里巴巴、复星集团等,累计融资额约为13.7亿元,此后3年内未有新融资。从融资的频率和金额上来看,均有下降的趋势。

截至2023年12月31日,百望股份持有的现金及现金等价物为3.35亿元。此次IPO,百望股份拟募资金额为3.52亿港元(约合人民币3.28亿元),募资所得款项净额为2.29亿港元(约合人民币2.13亿元)。

招股书显示,其中31.5%将用于升级现有解决方案的功能、扩展新的解决方案,29.4%将用于提升研发能力,19.3%将用于销售和营销等。在功能升级和研发能力的提升上,具体的计划包括扩大产品开发专家、研发专家的招聘,以及采购云服务器、网络设备、软件系统等。

一、三年营收17亿元,助贷业务占比近半

百望股份主要业务为旗下技术整合商业平台百望云,其集数字证书、数字签名、大数据分析、AI等技术于一体,为一系列行业垂直领域的客户提供模块化解决方案,包括在云或本地部署应用程序交付的财税数字化解决方案、数据驱动的分析服务两大类。

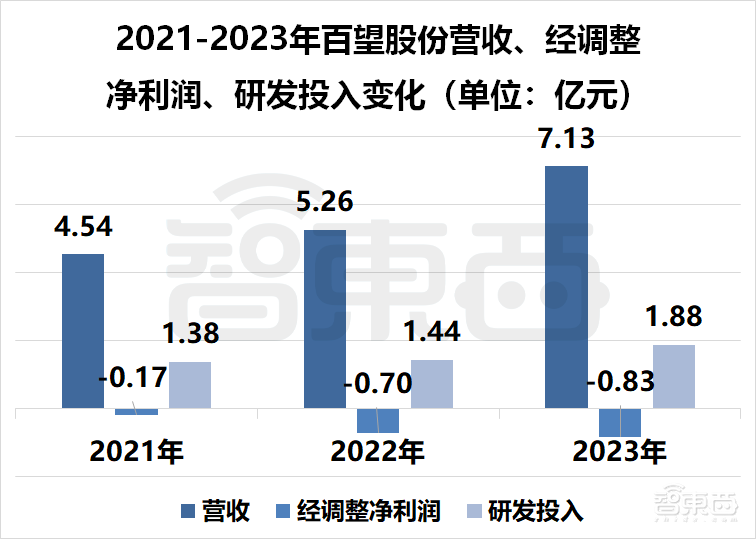

2021年至2023年,百望股份的营收分别为4.54亿元、5.26亿元、7.13亿元,净亏损为4.48亿元、1.56亿元、3.59亿元,经调整的净亏损为0.17亿元、0.7亿元、0.83亿元。

在研发投入方面,百望股份三年的研发支出分别为1.38亿元、1.44亿元、1.88亿元,占营收比例为30.4%、27.4%、26.4%。

▲2021-2023年百望股份营收、经调整净利润、研发投入变化(单位:亿元)

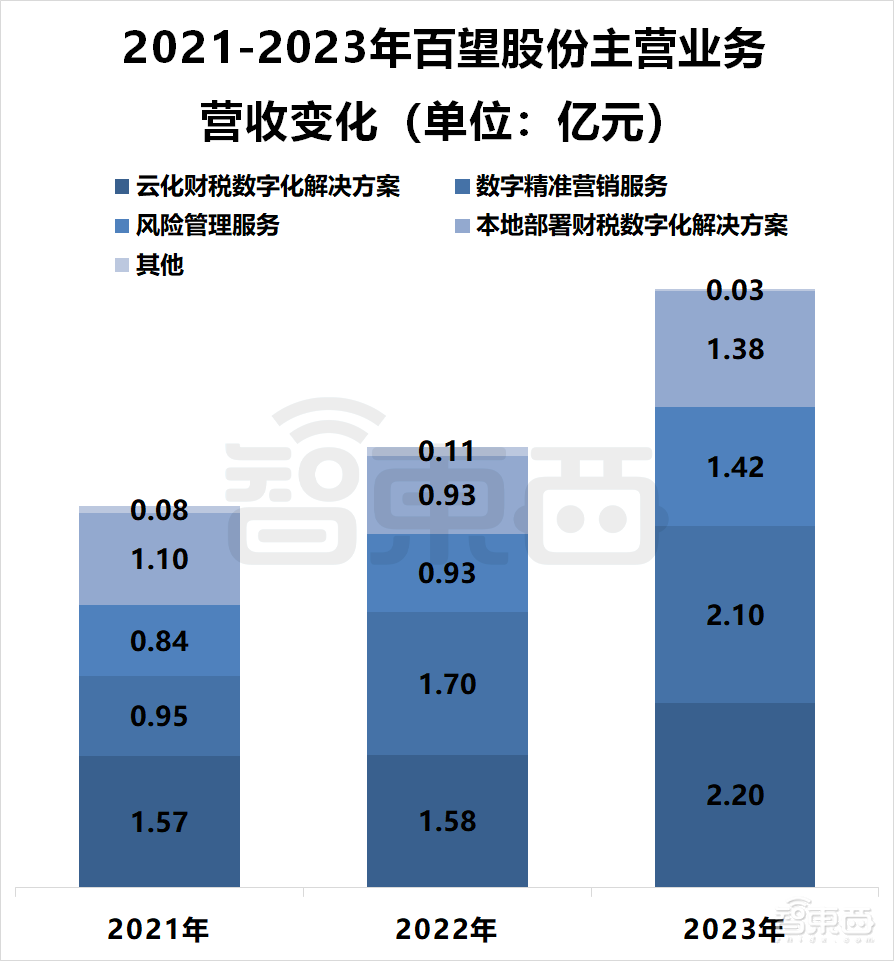

百望股份的收益主要来自云化财税数字化解决方案、数据驱动的分析服务以及本地部署的财税数字化解决方案三大部分。其中,数据驱动的分析服务又分为数字精准营销服务、风险管理服务两个部分。

▲百望股份2021-2023年主营业务营收变化(单位:亿元)

其中,云化财税数字化解决方案的收入分别占同年收入的34.5%、30.1%、30.8%,数据驱动的分析服务收入分别占总收入的39.4%、50.1%、49.4%,本地部署的财税数字化解决方案收入占24.3%、17.8%、19.4%。

从三大类收益来源的营收变化可以看出,在2021-2022年,数字精准营销服务的营收及其占比大幅提升,到2023年也稳定在一半左右的营收贡献。该服务指的是按促成销售的金融产品的价值,向金融服务提供商收取费用,也就是为金融机构提供导流、风控等小微贷助贷服务。

二、两大服务矩阵,数据资产覆盖1亿企业

从2015年成立之初,百望股份就面向中型市场客户及非付费用户开发了百望云平台,提供数字化发票及税务管理服务。2021年起,为推动小微企业融资发展及运用,百望股份开始增强数据驱动的分析服务。

基于百望云平台,其主营业务分为财税数字化解决方案、数据驱动的分析服务两部分。

▲百望股份主营业务

财税数字化解决方案又分为三个部分。

其中,票据合规管理方案主要为企业客户提供全周期的税务发票管理数字化服务;财税管理解决方案主要提供简化、数字化及自动化的企业支出及税务管理流程,帮助企业控制之处、减少成本;供应链协同解决方案帮助企业伙伴对接,实现付款管理流程自动化等结算协同。

数据驱动的分析服务分为两个部分。

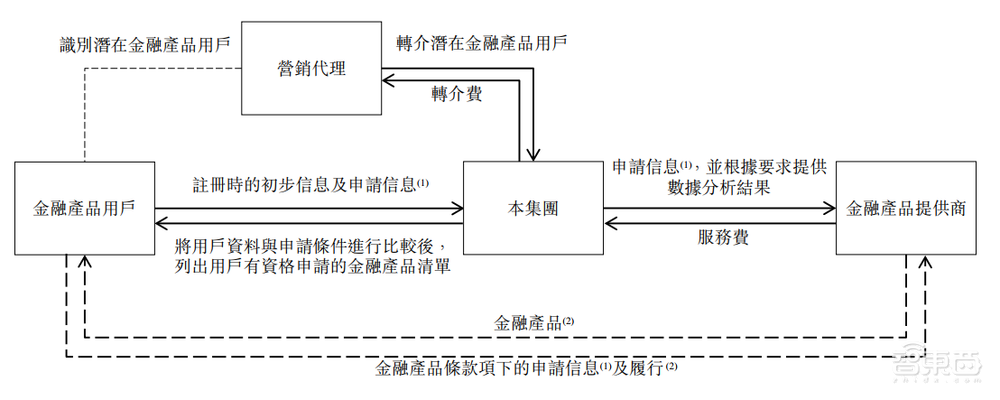

其中,数字精准营销服务为金融机构连接符合条件的潜在用户,并根据促成的金额销售产品收取费用;风险管理服务包括企业经营报告服务、用户分析服务、风险分析服务及采购优化服务,为金融机构设计和配置风险管理系统,帮助其优化风控策略。

▲数字精准营销服务流程

在数据资产方面,截至2023年12月31日,百望股份已处理143亿份交易凭证,包括发票、收据、单据等,覆盖约1.02亿家企业的业务活动。

三、基于开源技术服务,拥有三大技术能力

在技术层面,基于开源技术服务,百望股份主要具备合规及信息安全、大数据分析、云技术三大能力,已注册16项技术相关发明专利。

合规及信息安全技术包括OFD版式管理技术、数字签名管理技术、数字证书管理技术以及区块链平台,主要目的是为客户提供安全可靠的环境,在符合法律法规的情况下进行税务管理。

大数据分析及AI技术主要用于数据驱动的分析服务业务,以数据资产为能力支柱,利用每天促成的交易数据建立专有的大数据中心,以便更有效地管理和分析数据资产。在此基础上,百望股份开发了NLP(自然语言处理)及知识图谱技术,并不断探索AI和机器学习领域。

云技术及基础设施方面,百望股份构建了一个混合云基础设施,利用公有云的计算能力,由阿里云等知名云服务提供商托管,并通过私有云进一步加强数据隐私。基于超100台实体服务器及1000台云服务器,百望股份的操作系统可以处理超过3000 QPS(每秒查询率)的短连接,以及约50万QPS的持久连接。

四、前五大客户多为商业银行,阿里云为主要供应商

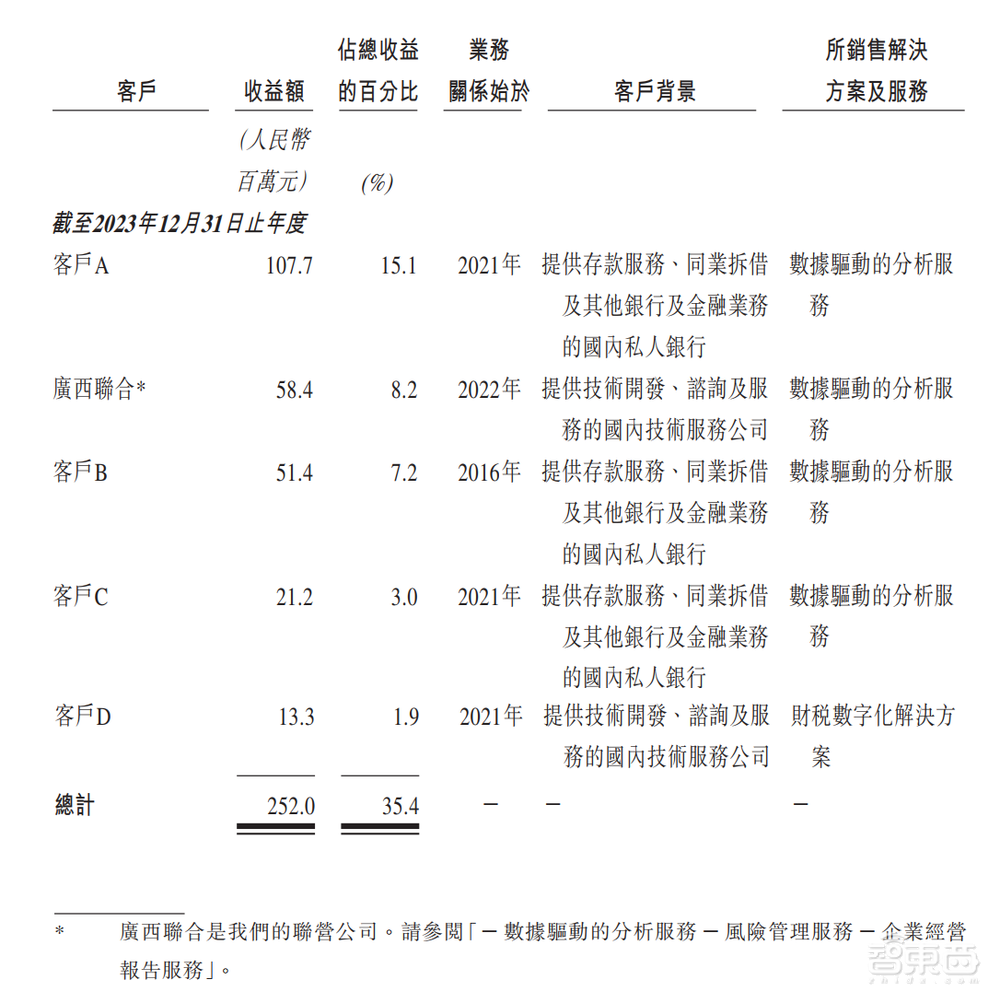

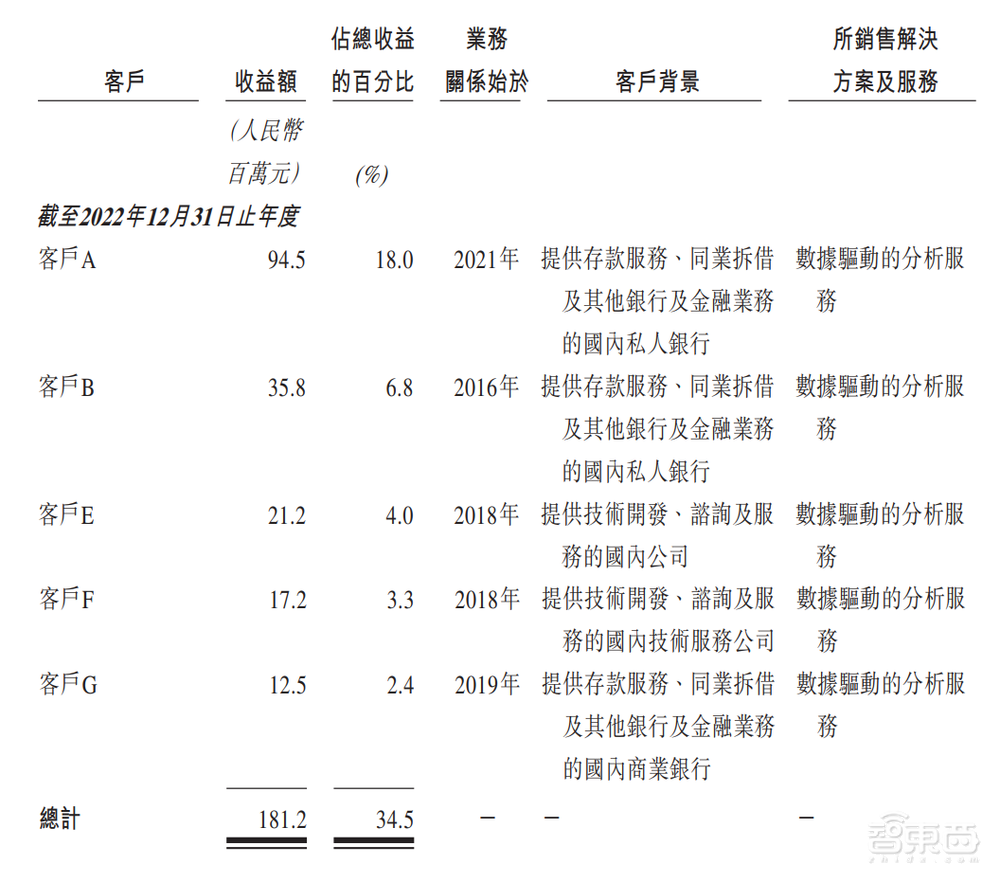

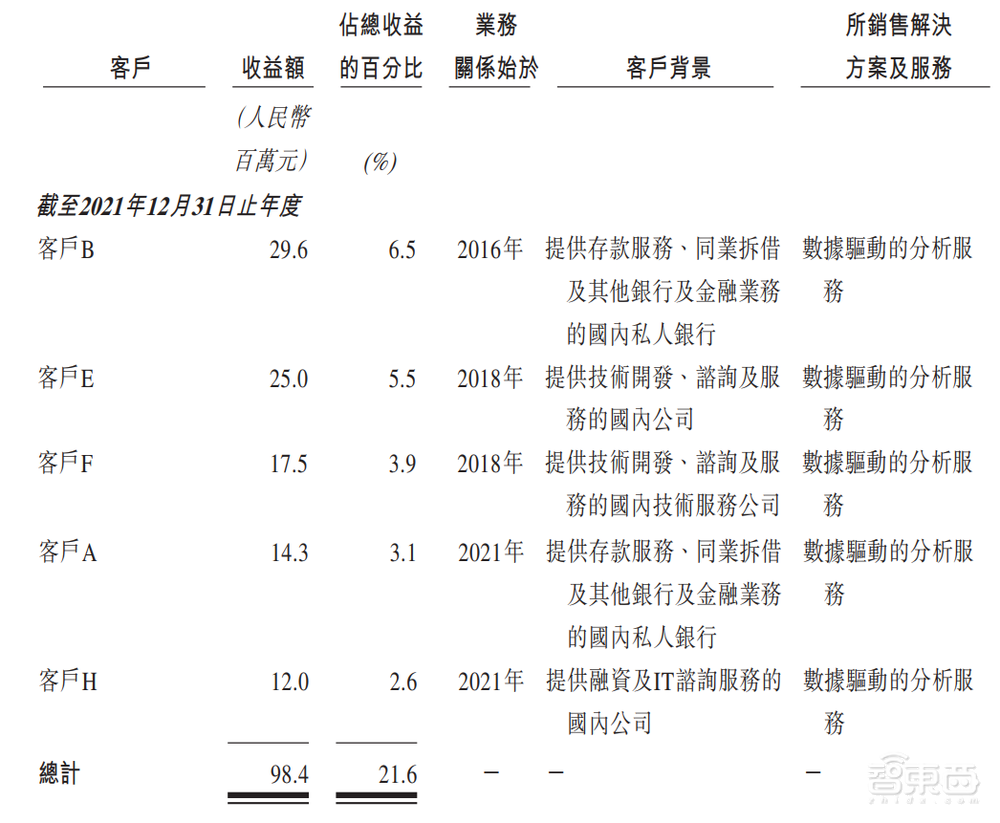

百望股份的客户主要包括商业银行、保险公司、互联网巨头以及其他行业领先的企业集团等,其前五大客户集中在私人银行、技术服务公司、咨询公司,其采购的服务以数据驱动的分析服务为主。

2021-2023年,百望股份来自前五大客户的收入分别占同期总收益的21.6%、34.5%以及35.4%。

▲百望股份前五大客户

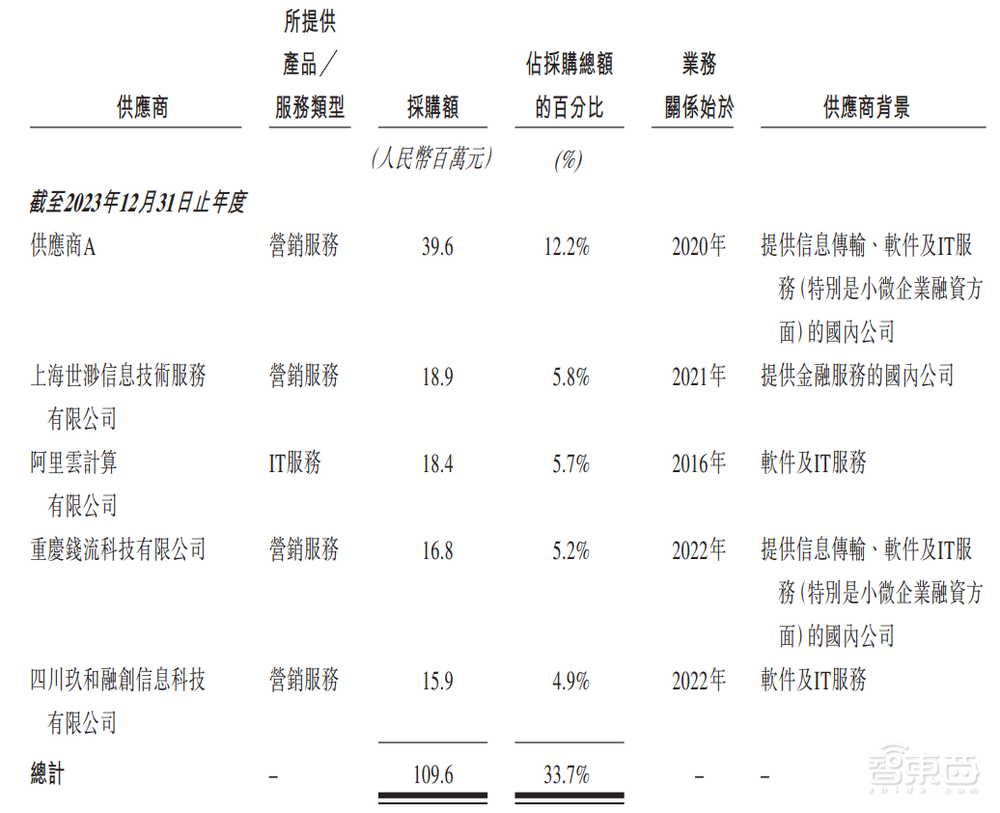

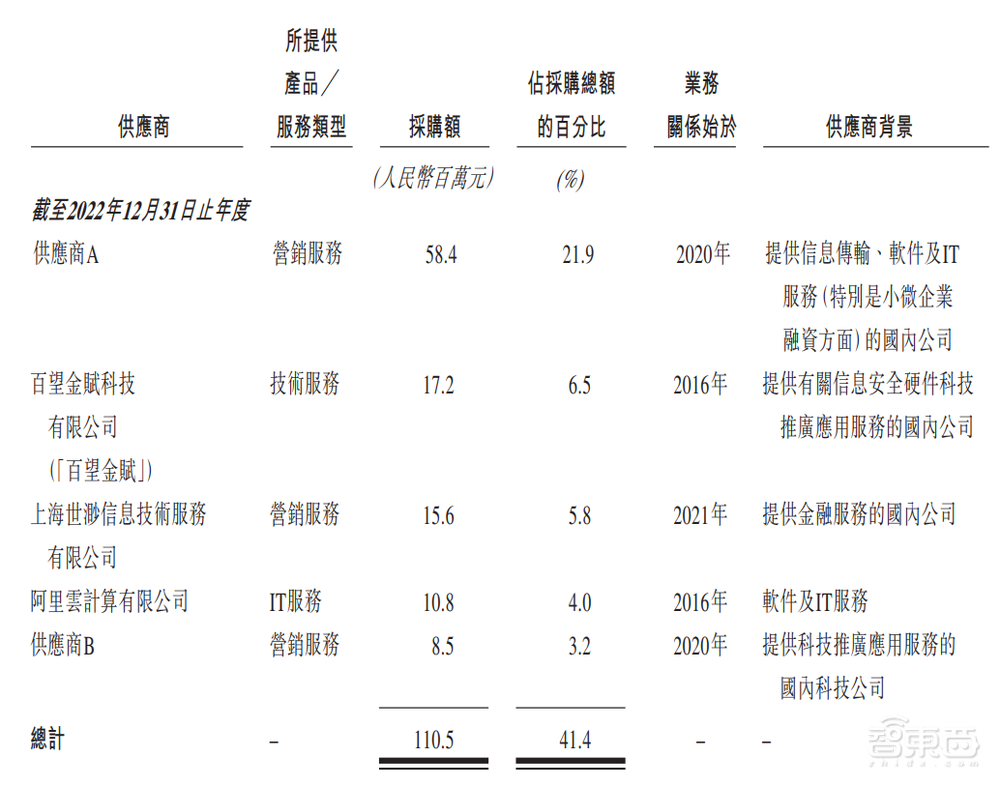

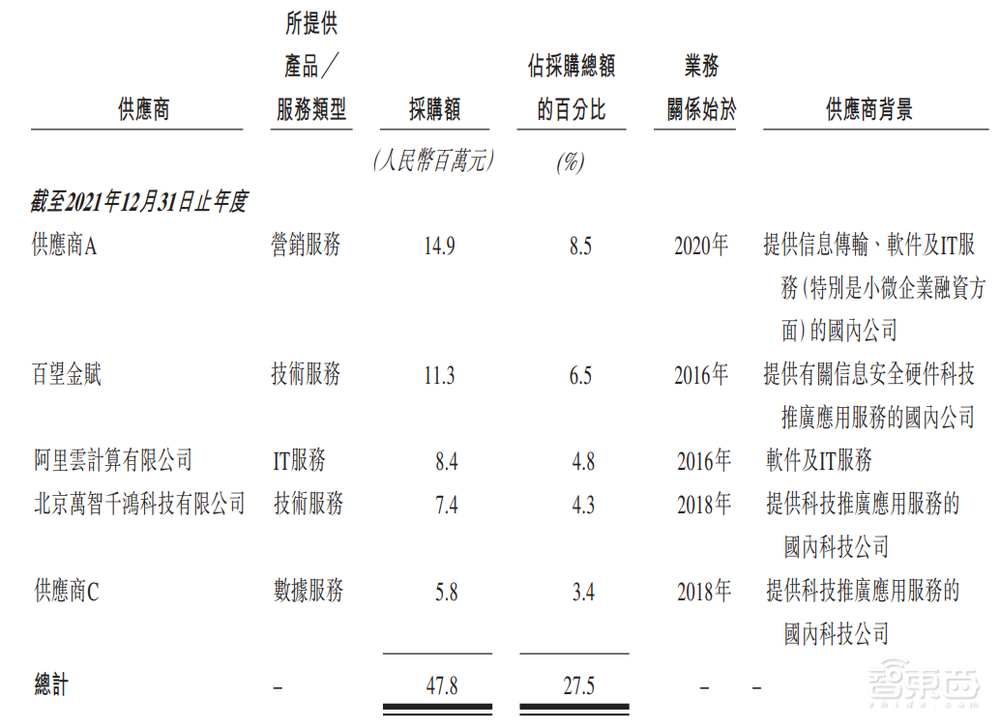

百望股份的供应商主要包括硬件和软件提供商、外包服务提供商、业务协同伙伴、营销代理以及数据提供商。

2021-2023年,来自五大供应商的采购分别占据总采购额的27.5%、41.4%及33.7%。

▲百望股份前五大供应商

其中,百望股份从阿里云处采购的金额在2021-2023年分别为840万元、1080万元及1840万元,呈现逐年上升的趋势,采购内容主要为软件和IT服务。

五、董事长控股近半,阿里为外部第一大股东

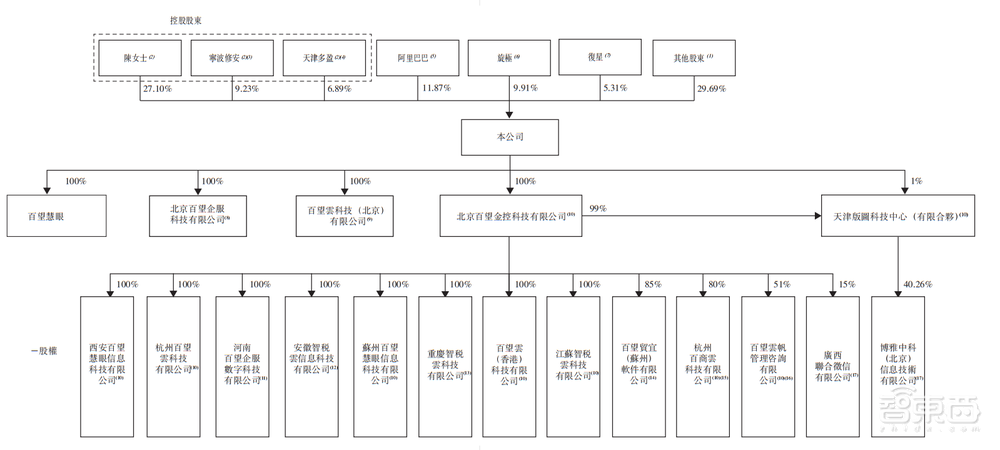

IPO之前,百望股份创始人、董事长陈杰通过本公司、宁波修安、天津多盈等合计控股43.22%,阿里巴巴作为其第一大机构股东持股11.87%,其第二、第三大机构股东旋极信息、复星分别持股9.91%、5.31%。

▲百望股份股权图

百望股份董事会将由10名董事组成,其中4名执行董事陈杰、杨正道、邹岩、金鑫,2名非执行董事黄淼、刁隽桓,以及4名独立非执行董事田立新、武长海、宋华、吴国贤。

陈杰是百望股份的创办人,在信息技术行业有超过23年的从业经验,此前曾在嵌入式操作系统供应商旋极担任信息安全部副总经理,这家公司目前是百望股份的第二大外部股东。

2010年,她于北京航空航天大学获得战略管理硕士学位,并于2018年获得长江商学院EMBA(高级管理人员工商管理硕士)学位,2023年又获得清华大学的EMBA学位。

结语:转型助贷营销,财税SaaS的出路?

百望股份曾于2021年筹备A股上市,后于2021年9月暂停,直到2023年6月又重启IPO,由A股转向港股。此次成功IPO上市,其虽然顶着港股“电子发票第一股”的名号,但电子发票业务营收占比却逐年下滑,从2020年的76%,到2023年仅占50.8%。

而另一边,同定位为财税SaaS企业的慧算账仍在冲刺IPO,于6月底二次递表。虽然二者的业务模式、主要客户都有所区别,但共同之处在于同样面临造血能力不足的困境,正在尝试转型。慧算账于2022年推出了包括咨询、撮合引流等的专业服务,且其2023年前三大客户均为撮合引流服务客户。

这在一定程度上反映了整个财税SaaS行业的现状和趋势,如盈利能力不足、市场竞争激烈等,企业需要在保持收入增长的同时,寻找提高盈利能力和市场份额的有效途径,优化业务模式,以适应不断变化的市场环境和客户需求。