智东西(公众号:zhidxcom)

作者 | 程茜

编辑 | 心缘

刚刚,科创板“智能家居第一股”正式诞生!

智东西12月28日报道,今日,萤石网络正式登陆科创板,发行价为28.77元/股,开盘价与发行价持平。截至10点整,其股价跌7.40%至26.64元/股,总市值约149.9亿元。

▲萤石网络股价图

成立于2015年3月的萤石网络,去年从安防巨头海康威视分拆而出。和海康威视类似,萤石网络也是一家主要靠卖摄像机来营生的企业。

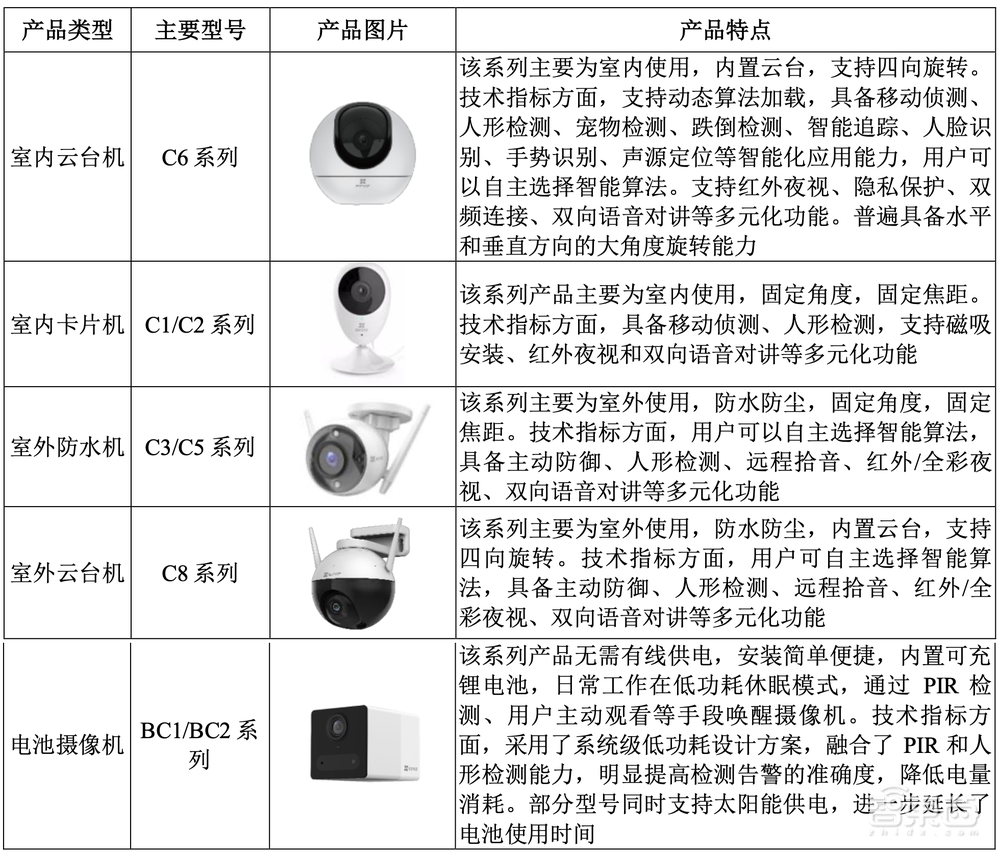

其主营业务包括智能家居产品和物联网云平台服务,其中智能家居摄像机的营收占比接近70%。根据数据调研机构艾瑞咨询的统计,2021年全年萤石智能家居摄像机出货量约为1800万台,占全球市场份额约18%。

▲萤石网络主要智能家居摄像机产品类型

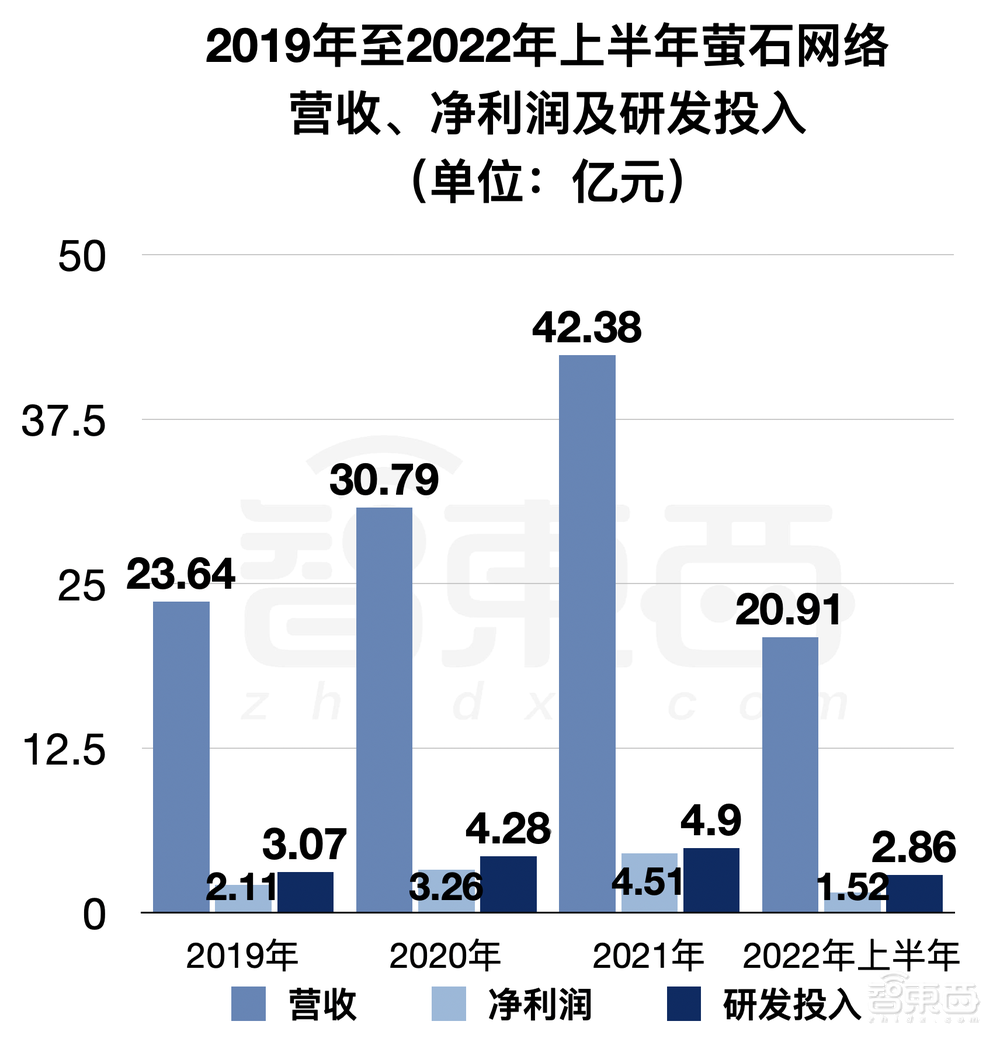

除了摄像机外,萤石网络的智能家居产品还包括智能入户、智能控制、智能服务机器人等。其招股书显示,今年上半年,萤石网络营收近21亿元,净利润为1.52亿元。

受新冠疫情等影响,今年萤石网络业绩波动较大,全年归母净利润预计下滑。其预估2022年可实现营收区间为40.26亿元~46.62亿元,同比增长-5.00%~10.00%;归母净利润区间为2.70亿元~3.70亿元,同比下降40.00%~18.00%。

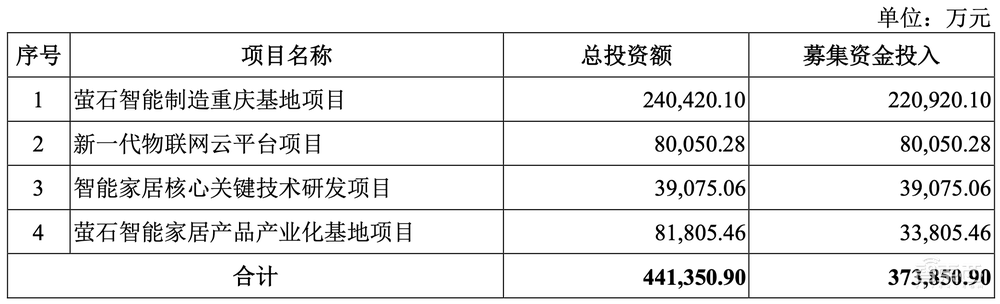

该公司此次募集资金为37.39亿元,用于萤石智能制造重庆基地项目、新一代物联网云平台项目、智能家居核心关键技术研发项目、萤石智能家居产品产业化基地项目。

▲萤石网络募集资金及用途

一、三年半净赚15亿元,应收账款近25亿

面向智能家居场景下的消费者,萤石网络形成了以视觉交互为主的智能家居产品基础,针对于行业客户,该公司同样以视觉技术为核心,依托物联网云平台,形成为客户提供云平台服务和开发面向复杂解决方案的产品体系。

2019年至2021年,以及2022年上半年,萤石网络的营收分别为23.64亿元、30.79亿元、42.38亿元、20.91亿元;净利润分别为2.11亿元、3.26亿元、4.51亿元、1.52亿元。

▲2019年至2022年上半年萤石网络营收、净利润及研发投入

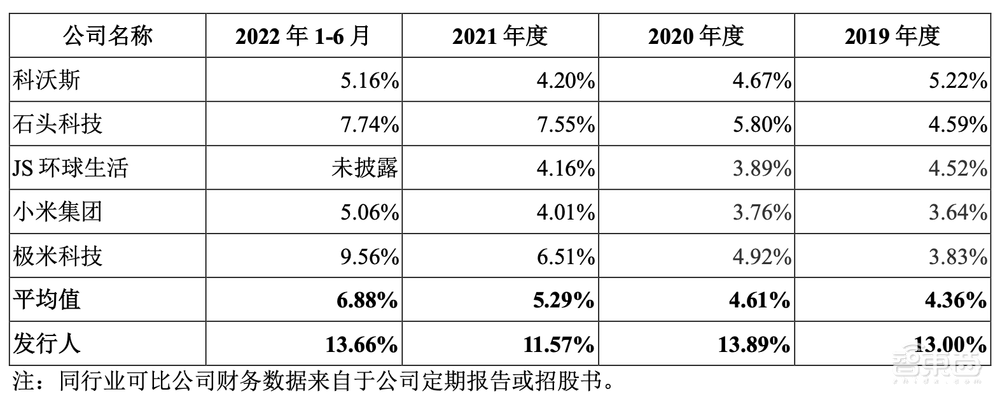

其研发投入分别为3.07亿元、4.28亿元、4.90亿元、2.86亿元,占总营收的13.00%、13.89%、11.57%和13.66%,研发费用率远高于同行业可比公司。

▲萤石网络与同行业可比公司研发费用率对比

萤石网络主营业务收入按地区构成分为境外和境内,其中境内为其主要收入来源,境外收入正在逐年上涨。招股书显示,报告期内,萤石网络加强了对国际市场的开拓,以进一步打开公司产品和服务的境外市场空间。

▲萤石网络不同地区营收构成

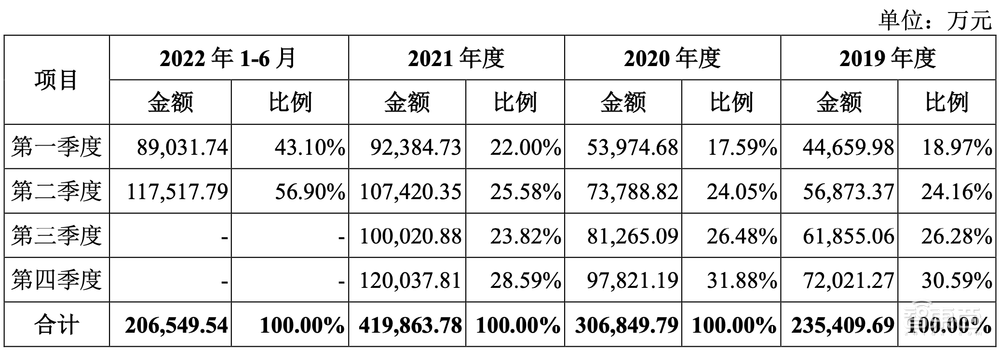

该公司的营收受季度影响较小,其中第一季度营收占比较低是受春节等节假日影响,第四季度则是因为电商平台购物节促销等影响所以占比较高。

▲萤石网络不同季度营收构成

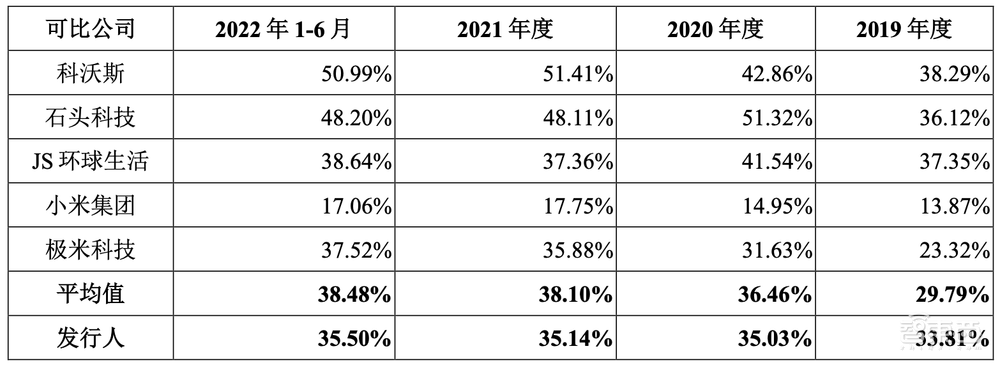

2019年至2022年上半年,萤石网络主营业务毛利率分别为33.81%、35.03%、35.14%和35.50%,总体水平接近于同行业可比公司平均水平。

▲营收网络主营业务毛利率与同行业可比公司对比

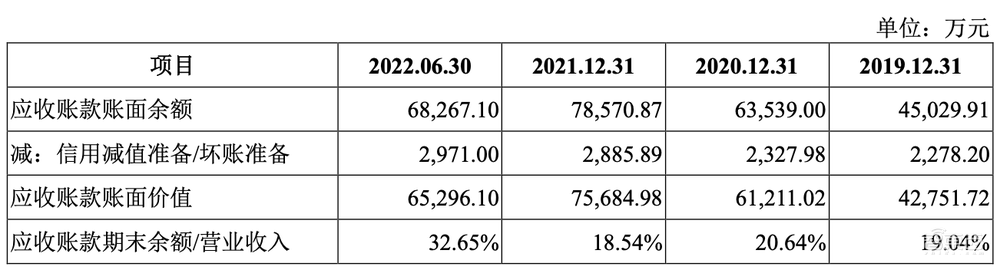

报告期内,萤石网络的应收账款账面余额分别为4.50亿元、6.35亿元、7.86亿元和6.83亿元,占各期营业收入的比例为19.04%、20.64%、18.54%和32.65%。

▲萤石网络的应收账款

截至2022年6月末,萤石网络的研发人员为1150名,占员工总数的28.35%。核心技术人员共8名,分别为金静阳、明旭、李凯、李辅炳、苏辉、陈冠兰、郑建平、葛迪锋。核心技术人员均有海康威视任职经历,其中有7位曾在海康威视互联网业务中心任职。

萤石网络现有74项授权发明专利及74项软件著作权,在申请发明专利达到375项。

目前,萤石网络面向消费者和行业客户,分别形成了智能家居产品和云平台服务两大产品体系。

二、年销近2000万台智能硬件,摄像机营收占比近7成

招股书显示,萤石网络2021年各类智能硬件销量达到近2000万台。

从具体产品来看,围绕着多元化的实际场景,萤石网络打造了“4+N”产品体系,包括智能家居摄像机、智能入户、智能控制和智能服务机器人四大核心产品,以及基于萤石物联云平台的基础管理和智能分析能力,未来持续拓宽的产品矩阵。

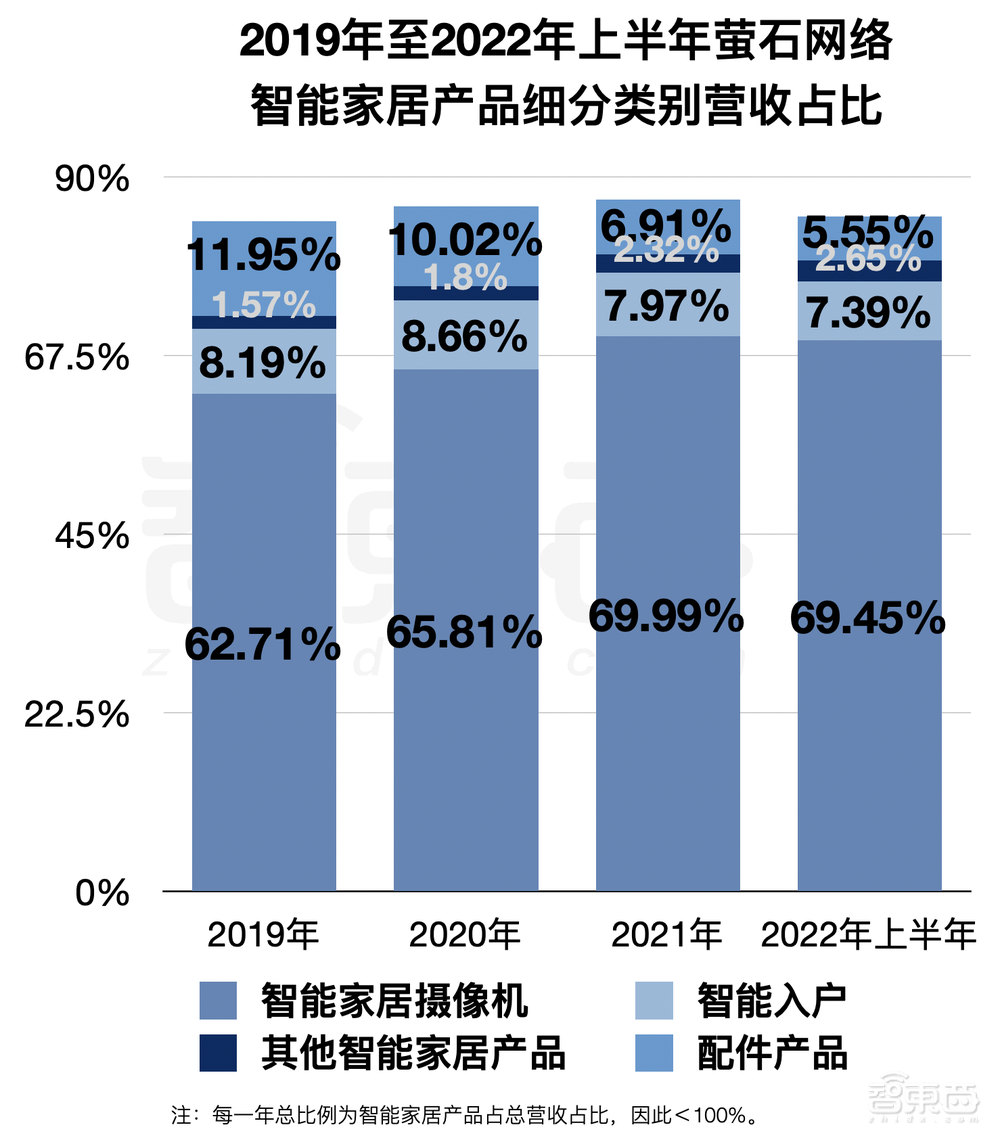

2019年至2022年上半年,智能家居产品的营收占萤石网络总营收的比例分别为84.41%、86.28%、87.19%、85.04%,为该公司的主要收入来源,其中智能家居摄像机营收占比近七成。

▲2019年至2022年上半年萤石网络智能家居产品业务细分类别营收占比(注:每一年总比例为智能家居产品占总营收占比,因此<100%。)

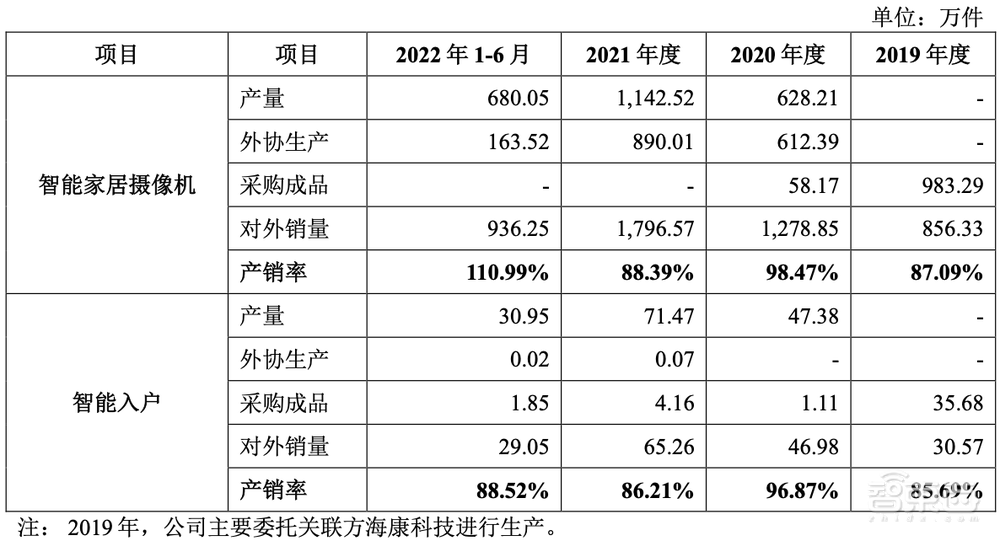

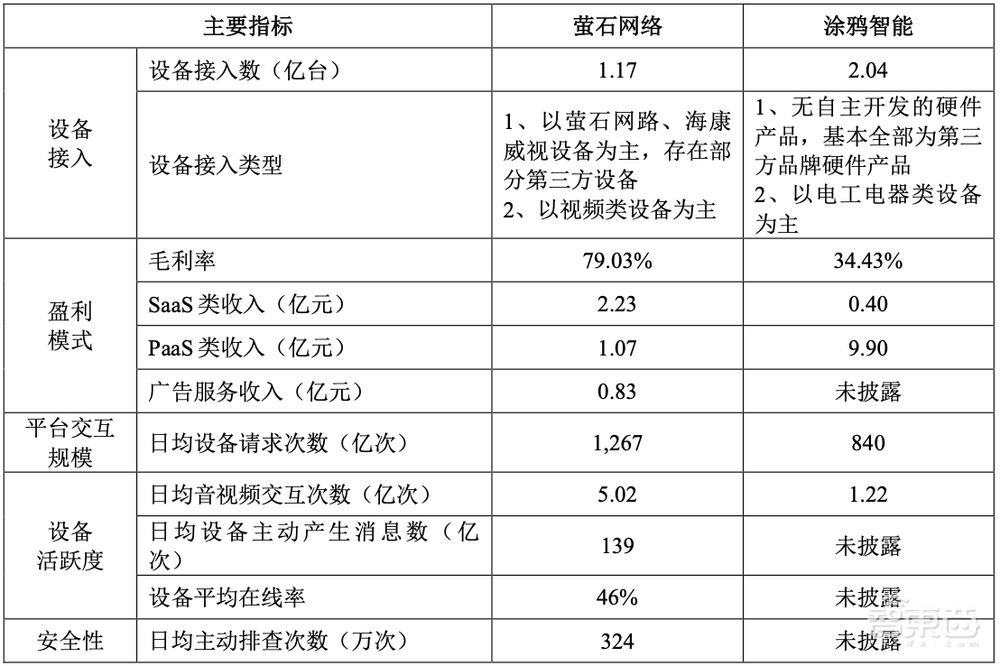

其智能家居产品产销情况如下所示,2021年因采取了积极的生产及备货策略,产销率略有下降,今年上半年销售了较多库存智能摄像机,故产销率较高,智能入户产品产销率则维持相对稳定。

▲萤石网络智能家居产品产销情况

报告期内,萤石网络核心产品智能家居摄像机价格整体略有下降,主要系随其电信运营商客户收入占比上升,萤石网络对该等客户销售型号不同,单价较低所致;以及推出了部分单价较低的新品。萤石网络智能入户产品销售单价亦整体呈下降趋势。

▲萤石网络核心产品单价变化趋势

三、与华为小米涂鸦同场竞技,物联网云平台月活近4000万

报告期内,萤石网络的云平台服务营收占比分别为11.05%、13.54%、12.81%、14.96%。

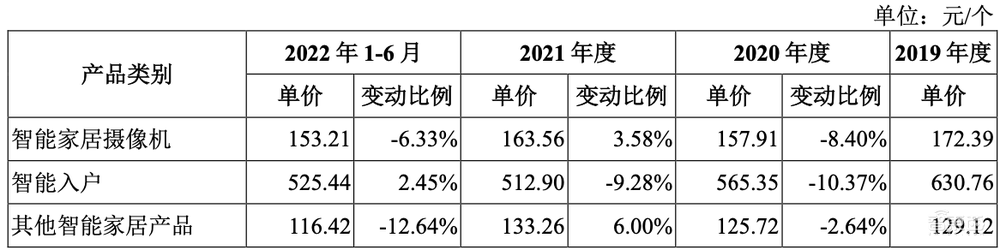

▲萤石网络业务架构图

萤石网络主要利用物联网云平台的强大技术能力,提供PaaS层的开放式云平台服务。其行业客户群体包括设备制造商、软件开发者、系统集成商等。

该公司向行业客户提供两类服务,一是设备接入、运维保障等基础服务,二是软件开发者、系统集成商提供API、SDK、SaaS组件等技术工具。在2020年之前,萤石网络主要的设备接入、运维保障服务客户为海康威视。

2020年5月,萤石网络开始建设萤石IoT开放平台,并正式对其他第三方品牌硬件设备开放接入。基于该平台,该公司的合作厂家可以将Wi-Fi模组、蓝牙模组、视频模组等嵌入到自己的智能硬件整机中,从而快速接入萤石物联云平台。

目前,萤石网络开放平台行业客户数量已经超过20万名。截至今年6月,萤石物联云平台接入IoT设备数超过1.82亿台,萤石物联云平台用户数量突破1亿名,月活跃用户近4000万名。

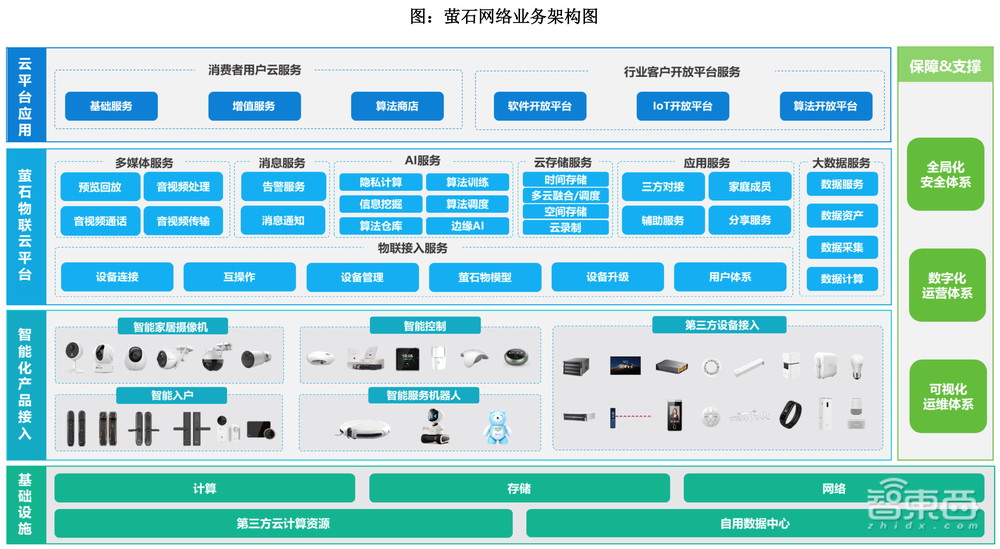

萤石网络的物联网云平台已建立一定规模体量,但对比华为、小米、涂鸦智能等竞争对手,在设备接入数量、产品类型丰富度等方面仍存部分劣势。

这方面可比的平台,有华为的好望云平台、小米的IoT平台、阿里的飞燕平台、涂鸦智能等,前三者属于大型科技集团的下属平台,公开信息较少。因此萤石网络在其招股书中主要与涂鸦智能进行了比较。

▲萤石网络物联网云平台业务与涂鸦智能对比

可以看到,作为直接面向消费者用户的物联网云平台,萤石网络直接面向消费者用户的SaaS类收入更高,而面向行业客户的PaaS类收入较低,加上其视频类设备数据密集、信息量大,更容易应用云存储、AI 服务、消息服务等云服务,变现能力强,使其毛利率保持在75%以上。

涂鸦智能的物联网云平台从开始发展时即作为第三方的物联网平台,处于价值链的中部,面向行业客户的设备接入需求,由行业客户进行二次开发再面向消费者用户提供服务,因此面向行业客户的PaaS服务较多,面向消费者用户直接提供的SaaS类收入较低。

设备接入数量方面,据艾瑞咨询统计,截至2020年末,国内涂鸦智能、萤石网络、阿里飞燕平台、华为好望平台等生活领域的物联网云平台,合计设备接入数达到11亿台。萤石网络设备接入总数为1.17亿台,其中境内设备接入数达到0.92亿台,占比超过75%。

基于物联网云平台的技术服务,萤石网络通过其“萤石云视频”应用,向消费者用户提供家居或类家居场景的增值服务,包括云存储、电话提醒、语音助手、画面异常巡检等。

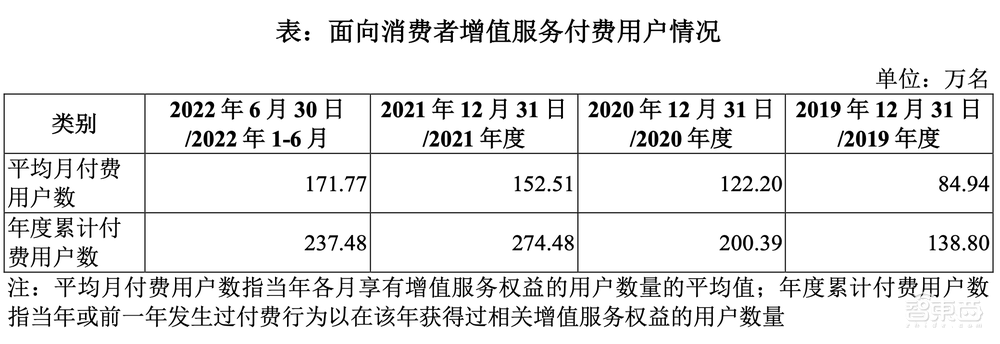

报告期内,拥有萤石网络增值服务使用权限的付费用户分别为138.80万名、200.39万名、274.48万名、237.48万名;拥有萤石开放平台PaaS技术工具使用权限的付费用户分别为3497名、5963名、14019名、12383名。

其增值服务付费用户数近年持续增长,2022年上半年平均月付费用户数达到171.77万名。

▲萤石网络增值服务付费用户情况

萤石网络还为用户提供了算法商店,算法商店中已经投入使用的AI算法主要包括人脸识别、人体属性识别、表情识别等用户智能家居场景下的刚性需求算法,用户可以根据需求自主选择。

以物联网云平台为核心,萤石网络形成了三大技术体系,包括云平台构建技术、视音频AI算法技术和产品智能化技术。

▲萤石网络技术架构图

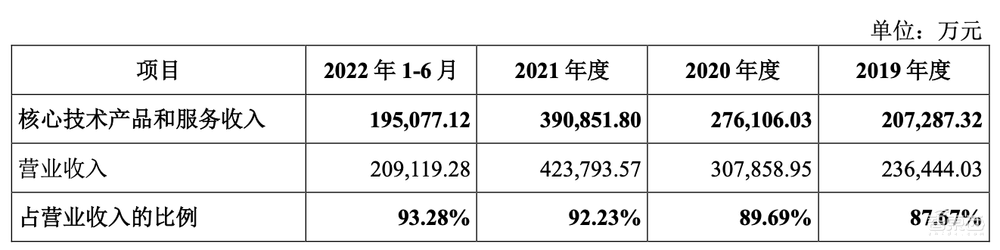

招股书显示,萤石网络的核心技术产品和服务营收占比已经达到90%左右。

▲萤石网络核心技术产品和服务收入

四、电信、移动、京东为前五大客户,海康既是客户又是供应商

萤石网络的销售模式分为线上和线下,其中线下为主要销售渠道。2019年至2022年上半年,智能家居产品线下销售营收占比为71.72%、82.03%、81.21%、82.33%。

▲萤石网络主要销售模式

2019年至2022年上半年,海康威视及其关联方一直是萤石网络的前五大客户之一,且金额占比均排第一,分别为9.10%、17.03%、12.44%、13.44%。

此外,中国电信、中国移动和京东也均为其主要客户。

▲萤石网络前五大客户

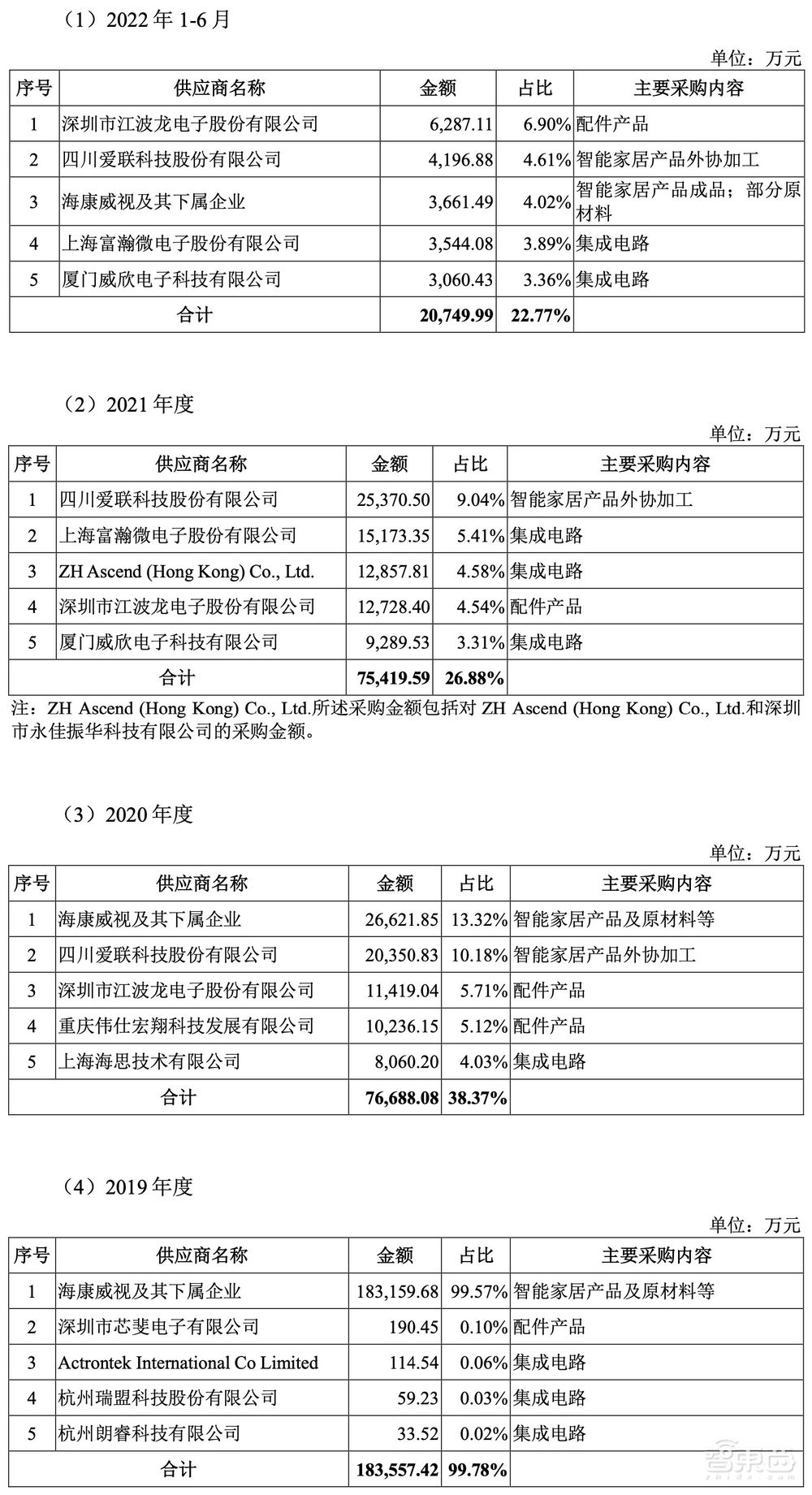

从前五大供应商来看,2019年萤石网络向海康威视及其下属企业采购金额达到18.32亿元,占比99.57%。招股书显示,主要原因为2019年萤石网络在切换为自主生产前主要为向关联方海康科技进行委托生产。

2020年及2022年上半年,萤石网络向海康威视及其下属企业采购占比为13.32%、4.02%,2021年前五大供应商中已经不见海康威视的身影。

▲萤石网络前五大供应商

在云服务业务中,萤石网络的主要供应商为中国移动、中国电信、南京伊克罗德(AWS 中国代理商)、腾讯云计算和阿里云计算等。

五、海康威视母公司电科集团为实控人

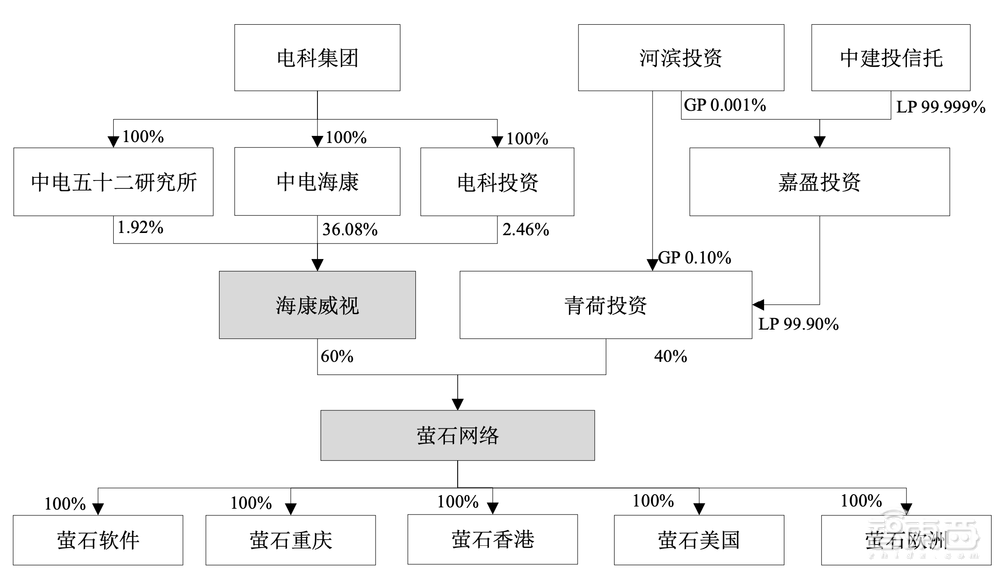

截至2022年11月11日,萤石网络拥有5家控股子公司和7家分公司,其中控股子公司分别为萤石软件、萤石重庆、萤石美国、萤石香港、萤石欧洲。

海康威视持有萤石网络60%的股份,为直接控股股东。电科集团合计持有海康威视40.46%的股份,为海康威视实际控制人,又通过海康威视间接持有萤石网络60%股份,因此为萤石网络的实际控制人。

▲萤石网络股权架构图

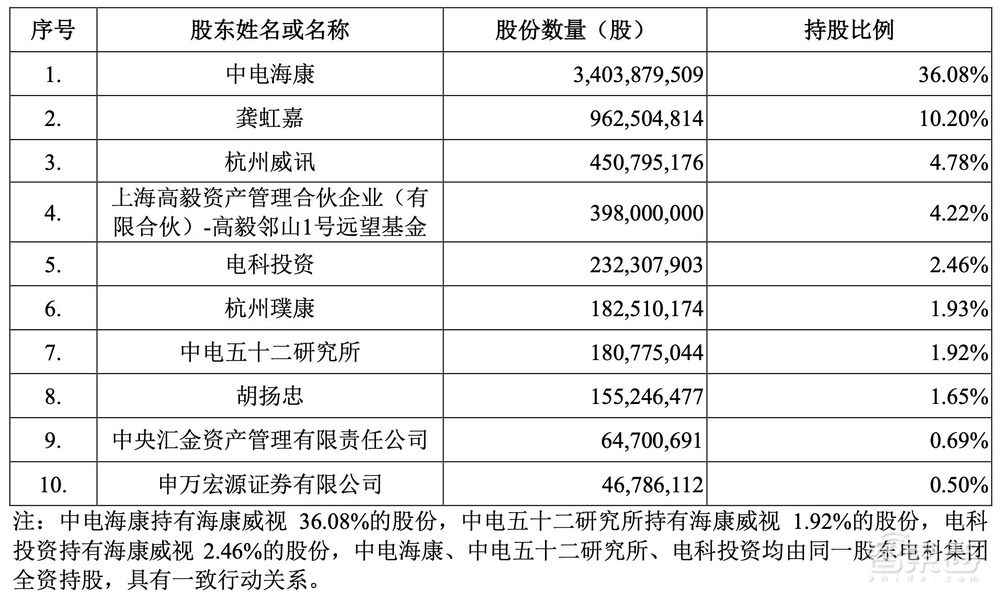

萤石网络的前十大股东中,持股比例超过5%的为中电海康和龚虹嘉,持股比例为36.08%和10.20%。中电五十二研究所、海康威视总裁胡扬忠分别是其第7、8大股东,分别持股1.92%、1.65%。

▲萤石网络前十大股东

萤石网络董事会由7名董事组成,包含3名独立董事。萤石网络董事长、总经理蒋海青出生于1969年,曾在中电五十二研究所、海康威视任职。

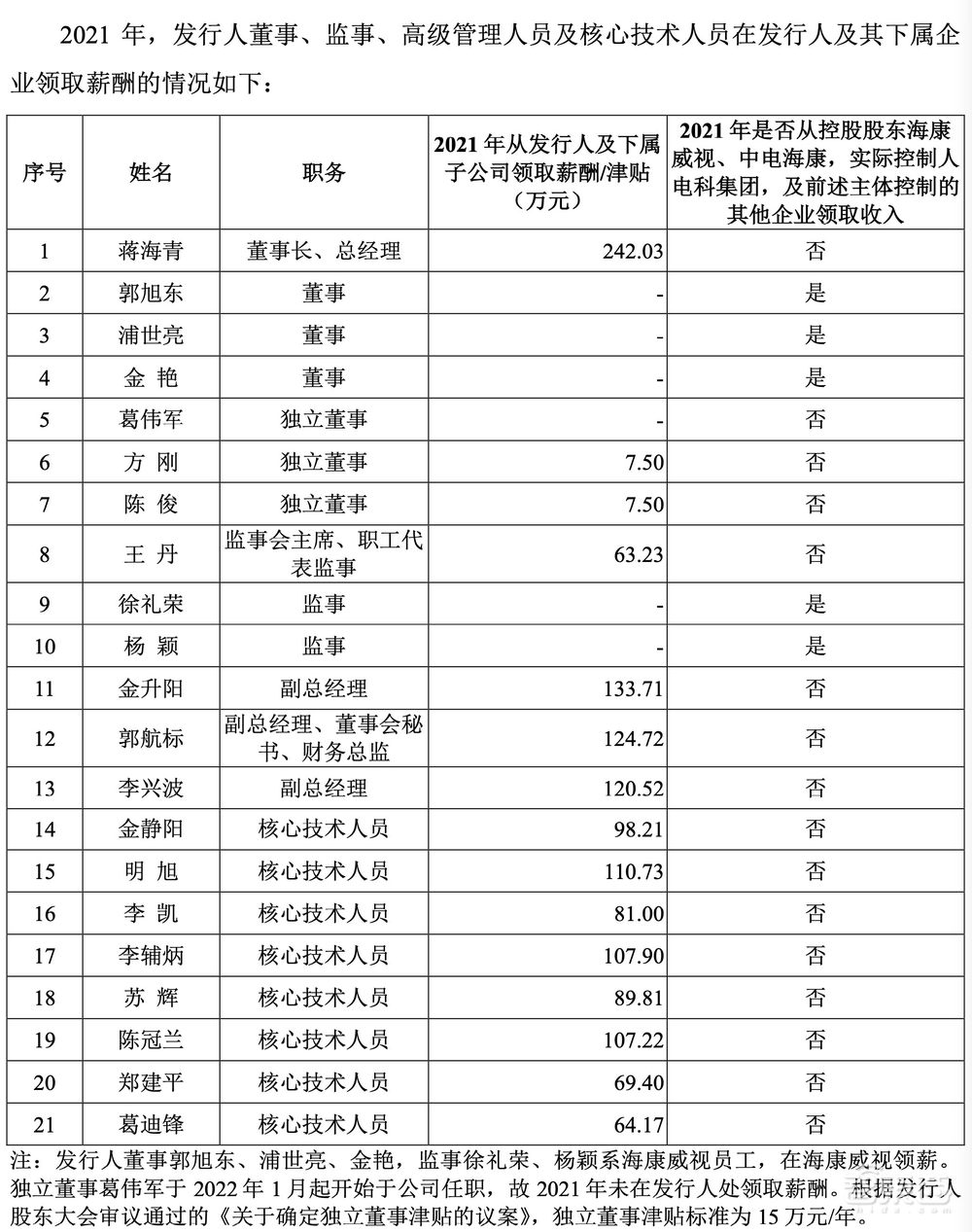

2021年,萤石网络董事、监事、高级管理人员及核心技术人员领取薪酬情况:

结语:海康创新业务接连分拆,萤石网络走向独立大考

萤石网络布局的两大产品体系在市场规模上呈现出强劲的增长态势。市场调研机构Statista的数据显示,2024年全球智能家居市场规模将超过470亿美元。中国信通院预计,2023年全球云计算市场规模将超过3500亿美元。

从萤石网络的营收、净利来看,该公司的业绩增长逐渐趋于稳定,毛利率也保持在较高水准。不过,这背后也暴露出许多问题,如该公司的主营产品单一,智能家居摄像机营收占七成、应收账款占比超30%等,都为萤石网络未来的产品体系布局、扩张等埋下隐患。

不论从供应商、客户还是主营产品来看,萤石网络的招股书中都离不开其母公司海康威视。本月初,海康威视又发布了分拆海康机器人至深交所创业板上市的预案,这也是继萤石网络后,其分拆的第二家公司。通过分拆,海康威视将更加聚焦其智能物联主业,同时萤石网络、海康机器人这些独立出来的企业也能够通过上市获得更多外部优质资源的支持。